россети ленэнерго

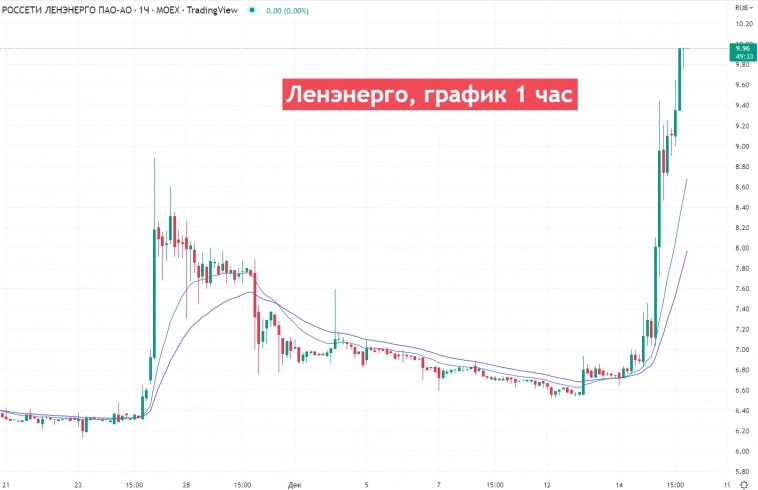

Ленэнерго АП красиво загнали хомяков в бумагу. По Ленэнерго АО тяну до целей. Что жду по бумаге?

- 16 декабря 2022, 15:15

- |

Ленэнерго АП Недельный график.

Я думаю у некоторых есть желание, не успев в Ленэнерго АО, купить Ленэнерго АП, не советую этого делать.

Смотрите какой объем прошел на тесте снижающейся трендовой линии снизу. Как бы не слили данную бумагу. Вот вам и высокие дивиденды.

Смотрим. Сейчас СД рекомендовал 0,44р. выплатить на бумагу АП.

АО держу до целей своих. Там буду продавать и перезаходить третий раз.

В октябре 2021г. на ленке было уже зафиксировано 130% smart-lab.ru/blog/731103.php

Сейчас тяну пока что позицию.

------------------------------------------------------------

Обогнал рынок ММВБ в 10 раз. Еще больше мыслей и идей в моем авторском телеграм канале Cash инвестиции. Подписывайтесь.

Телеграм: https://t.me/milzhenyacash

YouTube: https://www.youtube.com/@milushkov

Smart-Lab: https://smart-lab.ru/my/Milzhenya91

- комментировать

- 452

- Комментарии ( 2 )

Карпуха сел в Ленэнерго преф

- 16 декабря 2022, 13:13

- |

Его Доходность на лчи, как говорится, раз в год и палка стреляет.

Теперь он слезы льёт на другом форуме, что не в обычке:))) карпуха, не надо тебе в обычке сидеть

Теперь он слезы льёт на другом форуме, что не в обычке:))) карпуха, не надо тебе в обычке сидеть📰"Россети Ленэнерго" Проведение заседания совета директоров и его повестка дня

- 15 декабря 2022, 19:42

- |

2.1. Дата принятия решения о проведении заседания совета директоров эмитента: 15.12.2022.

2.2. Дата проведения заседания совета директоров эмитента: 20.12.2022.

2.3. Повестка дня заседания совета директоров эмитента:

1....

( Читать дальше )

📰"Россети Ленэнерго" Проведение заседания совета директоров и его повестка дня

- 15 декабря 2022, 18:59

- |

2.1. Дата принятия решения о проведении заседания совета директоров эмитента: 15.12.2022.

2.2. Дата проведения заседания совета директоров эмитента: 19.12.2022.

2.3. Повестка дня заседания совета директоров эмитента:

1....

( Читать дальше )

📈акции Ленэнерго-ао выросли сегодня на +40% непонятно на чем

- 15 декабря 2022, 18:09

- |

Префа выросли на 12%.

Обсудить акции можно на нашем форуме акций Ленэнерго: https://smart-lab.ru/chat/?x=1955

📰"Россети Ленэнерго" Проведение заседания совета директоров и его повестка дня

- 13 декабря 2022, 17:58

- |

2.1. Дата принятия решения о проведении заседания совета директоров эмитента: 13.12.2022.

2.2. Дата проведения заседания совета директоров эмитента: 19.12.2022.

2.3. Повестка дня заседания совета директоров эмитента:

1....

( Читать дальше )

Вытравливание инвесторов из рынка

- 10 декабря 2022, 15:27

- |

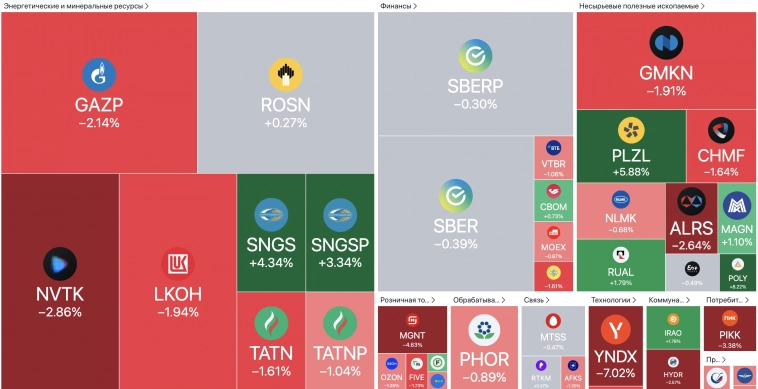

Вытравливание российских инвесторов из активов и бизнеса продолжается. Мы об этом поговорим чуть позже, а пока индекс Мосбиржи завершил неделю без выраженной динамики в минус 0,12%. Для того чтобы пройти вверх отметку в 2200 п. нужен импульс. Взять его можно только за счет значимых позитивных новостей или «новых» денег в рынке. Где бы их еще взять?..

Доллар поджимают под уровень в 62 руб. Экспортеры снижают объемы реализации. Цена сырьевых товаров ушла в коррекцию. Та же нефть марки Urals уже торгуется ниже $50, при потолке в $60. Все готово к началу девальвации рубля. Мяч на стороне ЦБ. Стабильный курс доллара — залог сдерживания инфляции, поэтому то и сохраняется интрига в отношении валюты. Запасайтесь попкорном.

Нефтегазовый сектор завершает неделю разнонаправленно. Лукойл и Роснефть прибавляют 0,1% и 0,2% соответственно. Газпром торгуется в минусе 1,7%, как и Новатэк -0,8%. По-последнему стало известно о списании доли в $3,7 ярдов компанией Total, которая продолжает выход из активов РФ.

( Читать дальше )

Как компании зарабатывают деньги. Публичные дочерние компании ПАО "Россети" (электрические сети)

- 06 декабря 2022, 01:50

- |

Фото ПАО «Россети Северо-Запад»

В конце года решил заняться изучением главного «наземного левиафана» Мосбиржи — Россетей со всеми её дочками. Вся эта семейка возникла на Мосбирже при реформе РАО ЕЭС России. Одним из смыслов реформы была приватизация генерирующих и сбытовых подразделений в отдельные компании, оставив сетевую инфраструктуру под контролем государства. С последним всё так и есть — в классификации на Смартлабе весь сектор «Электросети» представлен государственной ПАО «Россети» и её дочками. А вот в генерации и энергосбыте по-прежнему есть парочка компаний, крупными акционерами которых эти самые Россети до сих пор являются — полностью продать так и не удалось. Сегодня рассматриваем только дочерние компании Россетей из сектора «Электросети», остальных оставим на потом. При этом в числе дочерних не буду рассматривать ПАО «ФСК ЕЭС» — компания находится в процессе слияния с материнской и скоро станет головной структурой холдинга, ей также стоит посвятить отдельную статью.

( Читать дальше )

Самое важное за неделю? - Ленэнерго, Лукойл, Северсталь

- 04 декабря 2022, 18:26

- |

Каждую неделю мы публикуем комментарии по важным новостям, которые оказывают влияние на динамику акций.

Неожиданно низкие дивиденды Ленэнерго. Совет директоров рекомендовал дивиденды за 9 мес. 2022 г. в размере 0,4435 руб. на оба типа акций. Дивдоходность по «префам» составляет 0,35%. Дата закрытия реестра назначена на 8 января 2023 г.

После объявления дивидендов котировки привилегированных акций Ленэнерго снизились на 10%. Причиной падения стали неоправдавшиеся ожидания инвесторов, рассчитывавших получить на одну привилегированную акцию по 15,757 руб. согласно дивидендной политике. Однако по итогам 9 мес. 2022 г. на дивиденды направили не 10%, а всего 0,28% от полученной чистой прибыли. Подробно о законности низкой выплаты дивидендов смотрите в обзоре. #LSNGP

Новый негатив по Северстали. Алексей Мордашов заявил, что российские металлурги могут полностью удовлетворить спрос внутри страны. Он сказал, что производят больше стали, чем потребляется в России. 40-50% продукции экспортируется. Таким образом, глава Северстали в очередной раз подтвердил наши опасения по поводу реализации продукции на внутреннем рынке.

( Читать дальше )

С чем едят дивидендную политику Россети Ленэнерго

- 02 декабря 2022, 09:03

- |

По Ленэнерго.

Вообще кто-то див. политику читал, але?

Исходя из неё выплачивается 50% от скорректированной чистой прибыли. Корректировки идут на инвест программу, прибыль от ТП и переоценку фин. вложений. (здесь кстати важно, что наиболее рентабельная ЧП — от тех. присоединения, не учитывается в базе).

Итого за 9 мес. Ленэнерго заработало 15 млрд руб., из них выплачивают 4 млрд руб. (25%), из которых около 98% — на обыкновенные акции.

По логике большинства аналитиков, должны также выплатить по итогам года около 20 руб. на привилегированную акцию, то есть всего ~1,8 млрд руб.

Если предположить, что характер ЧП за 4 кв. сохранится, будет схожая доля корректировок, то компании необходимо заработать (!) 7,2 млрд руб.

Открываем отчет за прошлый год и видим, что в 4 кв. Ленэнерго заработало 3,6 млрд руб. То есть чтобы доплатить на преф, прибыль за 4 кв. 2022 года должна вырасти в два раза.

Если прибыль окажется на уровне прошлого года, то для дивидендов останется около 900 млн руб., что дает дивиденд на преф 9,6 руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал