рецессия

Мысли вслух...

- 16 августа 2019, 10:34

- |

Всем доброго дня и долгого здравия! В Moscow city отвратная серая погода с дождём… Смотрю… «радуюсь»! Лето выдалось аховое.(((

Поливает дождь во всю и Fireblade стоит и грустит в гараже… Заставляя меня угнетенно существовать и грустить...

Давеча читал интересные материалы:

1. от independent_man - https://smart-lab.ru/blog/556347.php

2. от Тимофей Мартынов - https://smart-lab.ru/blog/556323.php

3. от Юрий М. - https://smart-lab.ru/blog/556282.php

И вот очень интересно стало, как грядущая рецессия США отразится на Российском фондовом рынке.

Наверное самые глупые вопросы будут из разряда когда и из какой отрасли покупать акции?

Стоит ли вкладывать в облигации гос долга РФ?

И вообще что делать на таком наверное медвежьем рынке...

- комментировать

- 2.4К | ★1

- Комментарии ( 10 )

Pragmatos Daily: не как в прошлый раз Обзор от 16 августа 2019

- 16 августа 2019, 09:51

- |

Обмен обвинениями

Китай назвал растущие тарифы в США нарушением договоренностей, достигнутых президентами Дональдом Трампом и Си Цзиньпином, пообещав принять ответные меры, поскольку Пекин также отбросил попытки Трампа связать торговую войну с беспорядками в Гонконге. Трамп сказал, что он созвонится с Си «очень скоро». Розничные продажи подскочили, но показатель промышленного производства упал, нарисовав смешанную картину экономики США, и ФРС все еще ожидает снижения процентных ставок в следующем месяце.

Комментарии: Нам представляется вероятным, что Трамп будет вынужден договариваться с Си на взаимовыгодных условиях как можно быстрее, чтобы сдержать рынки от паники и успешно закончить первый президентский срок и обозначить амбиции для второго. Но экономика — это машина, и машина эта периодически нуждается в ремонте, не смотря на любые словесные интервенции.

Не как в прошлый раз

Китайское разрешение гонконгского кризиса не будет повторением репрессий 4 июня 1989 года в Пекине, заявило национальное издание Global Times в комментарии, утверждая, что Китай в этот раз сильнее и опытнее, и Америке не выгодно отталкивать его. В эти выходные запланировано еще больше акций протеста, причем напряженность в отношениях между Гонконгом и студентами из материкового Китая по всему миру возрастает. А когда Ли Ка-шинг закончил свое молчание и призвал гонконгцев «любить Гонконг, любить Китай, любить себя», французский человек-паук Ален Робер поднялся на флагманское здание магната, чтобы вывесить знамя, призывающее к миру.

( Читать дальше )

Обзор валютного рынка: Рецессия за горизонтом

- 15 августа 2019, 13:33

- |

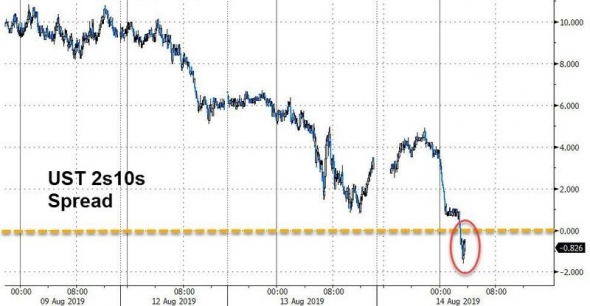

Долговой рынок шлет инвесторам тревожный сигнал: период роста американской экономики близок к концу. Инверсия доходностей (показатель 10-летних бумаг оказался ниже показателя 2-леток) на протяжении последних 50 лет ни разу не подводил, предупреждая в, среднем за полтора года до наступления кризиса. Времени в запасе, казалось бы, вагон и маленькая тележка, но с текущим набором потенциальных шоков ориентироваться на то, что было раньше в истории, едва ли будет разумной стратегией. Ситуация в негативном ключе может развиваться гораздо быстрее.

Экономика Германии, Италии уже на грани рецессии, в Китае – резкое замедление оборотов, а есть еще неопределенность на Ближнем Востоке, Гонконге, возможность hardBrexit. И конечно, же, политика Трампа, который своими действиями бросает рынки то в холод, то в жар. Как итог: до конца года рынок рассчитывает на три понижения ставки от ФРС. Из-за смягчения риторики в «торговой войне» с Китаем и разочаровывающих макроэкономических данных по еврозоне и КНР доллар перешел в тактическое укрепление, но в перспективе до конца лета больше шансов на то, что мы увидим возвращение американской валюты к недавним минимумам.

( Читать дальше )

Скоро рецессия? Что покупать?

- 15 августа 2019, 13:22

- |

Главная мысль — главный драйвер ставок на долгосрочные облигации — изменение роста экономика и инфляции.

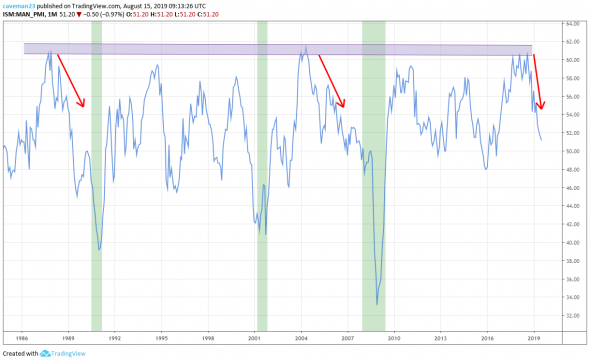

Пик цикла пришёлся на август 2018:

Поэтому акции с того времени вернули около 0%, а «скучные» облигации, в виде TLT вернули больше 20% без учёта дивидендов:

( Читать дальше )

Германия движется к рецессии?

- 15 августа 2019, 13:18

- |

Опубликованные Германией показатели роста ВВП показывают, что в стране вновь наблюдается отрицательный рост. После сокращения на 0,2 процента в третьем квартале прошлого года, европейский экономический центр в четвертом квартале остался на прежнем уровне с ростом на 0,0 процента по сравнению с предыдущим кварталом.

Мой телеграмм канал: https://t.me/goodtrade Освещаем самые интересные новости по рынку США и торгуем командой фьючерсом на S&P 500, $SPY, $UVXY, $VXXB.

Большой капитал уже готов к снижению фондового рынка

- 15 августа 2019, 09:34

- |

Я думаю, что ни для кого не будет новостью тот факт, что мировой капитал под влиянием разных событий перетекает из одного актива в другой, генерируя те или иные тенденции.

Постоянный баланс между более доходными, но рисковыми инструментами, и менее доходными, но безопасными, дает возможность оценить текущие настроения и ожидания мирового рынка. Мы рассмотрим то, как большой капитал перетекает с фондового рынка в долговой и обратно. А точнее, то как это было в 2007-2009 года и сейчас.

Красная линия, это доходность десятилетних долговых бумаг США. Если есть спрос на эти бумаги, то доходность будет снижаться. Таким образом, снижение доходности говорит о том, что туда уходят деньги.

Синяя линия, склейка фьючерсов на индекс S&P 500, который отображает состояние фондового рынка США. Рост говорит о том, что деньги идут в акции, снижение напротив.

Итак, что мы видим.

( Читать дальше )

Pragmatos Daily: мрак и уныние, Обзор от 15 августа 2019

- 15 августа 2019, 09:20

- |

Мрак и уныние

Кривые доходности инвертируются, и это привело к паденю рынков. Инверсия кривой часто принимается как признак того, что рецессия на подходе, и сокращение ВВП Германии во втором квартале только усилило настроения. В четверг в США будет множество данных, включая данные по промышленному производству и розничным продажам, которые будут очень внимательно отслеживаться на предмет признаков замедления — особенно после того, как доходность казначейских облигаций за 30 лет впервые упала ниже 2%.

Комментарии: собственно, именно об этом развитии сюжета мы и говорили еще в июне. Доходности гос.облигаций США будут и дальше падать, однако новый дополнительный риск — инфляции — будет отличать то, что происходит в этот раз, от кризиса 2008 года. Поэтому в этот раз необходимо будет пользоваться такими защитными инструментами, как TIPS и золото.

Экономика

Протесты в Гонконге наносят серьезный урон местной экономике, уже страдающей от побочных эффектов торговой войны. С начала июля около 600 миллиардов долларов рыночной стоимости было стерто с фондового рынка, но это привлекает китайских инвесторов к акциям, которые выглядят все более дешевыми, в то время как, похоже, откладывают кандидатов на IPO.

( Читать дальше )

Рецессия в США становится неизбежной?

- 14 августа 2019, 23:53

- |

Сегодня впервые с мая 2007 года зафиксирована инверсия между доходностями 2-летних и 10-летних трежерис:

(Спред между доходностями 10-летних и 2-летних гос. облигаций США ушел в отрицательную зону впервые с мая 2007 года)

Снижение доходности происходит по всему фронту гос. долга США, так ставка 30-летних бумаг достигла рекордно низкого значения в 2,05%:

( Читать дальше )

Антирекорды в экономиках пока еще сохранявших рост.

- 14 августа 2019, 14:21

- |

Из всех этих стран пришли за последние 24 часа знаковые новости.

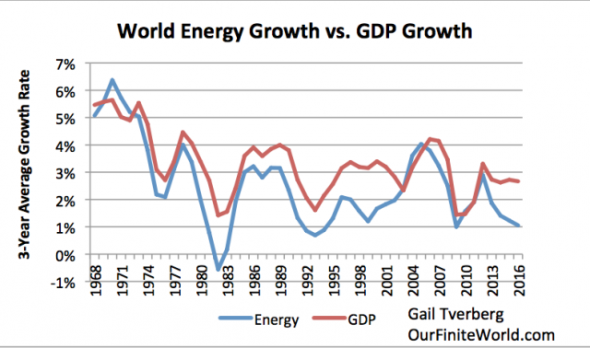

На историческом массиве данных корреляция между динамикой энергопотребления и экономики весьма высокая:

Мир в целом прошел пик энергопотребления на душу населения еще в 2013 году, и лишь указанные три страны оставались последними локомотивами роста показателя.

Что в этих странах происходит сейчас?

1. Индустриальное производство в Китае выросло в июле лишь на 4.8% — хуже самых худших прогнозов, это самая плохая динамика за 17 лет:

www.marketscreener.com/news/China-Industrial-Production-Rose-4-8-in-July-Missing-Expectations--29061957/

( Читать дальше )

Длинные деньги все равно не верят в договор США-Китай

- 14 августа 2019, 13:51

- |

Стрелкой отмечен день, когда США перенесли дату введения пошлин

А ведь действительно. Какой рост мы наблюдали на фоне этих пошлин, и какое незначительное снижение получили вчера. И в целом это понятно. Потому, что серьезного ничего не произошло. Перенос даты введения пошлин с одной даты на другую, не означает их отмену или невозможность перенести их обратно.

Более того, это не шаг к договоренностям между США и Китаем. Как у них было сложно все, так и осталось. Однако, заметим, что страны намерены возобновить переговоры в сентябре, и вот тогда уж можно ждать, что-то более серьезное. Но похоже, что рынок в это не верит.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал