прогноз по акциям

Минутка позитива для российских инвесторов

- 27 сентября 2022, 00:30

- |

Друзья мои!

Я прекрасно отдаю себе отчёт, насколько тяжёлые и сложные времена проходит сейчас наша страна, чуть ли не ежедневно об этом пишу, и по большому счёту вариантов у нас с вами сейчас ровно два:

1️⃣ Совершить грех и перейти в глубокое уныние и депрессию, с томительным ожиданием повестки в почтовом ящике, введением военного положения в стране и закрытием фондовых рынков в принципе.

2️⃣ Несмотря ни на что, сохранять в себе стержень, оставаться с холодным расчётом и продолжать активно размышлять о сохранении своего капитала в целом и перспективах дальнейшего инвестирования в фондовый рынок в частности.

👉 Не знаю как вы, а я точно голосую за второй вариант. Во-первых, характер у меня такой, во-вторых — несмотря ни на что жизнь продолжается, ну и в-третьих — чем больше в работу уходишь с головой, тем меньше времени остаётся на депрессию и дурные мысли в голове.

Я практически не сомневаюсь, что большинство из вас одобрят моё решение и не будут сильно удивляться появлению постов и дальше на инвестиционную тематику в том же ключе, что и раньше. Разумеется, с регулярным разбавлением этих постов размышлениями на отвлечённые темы — психологическая разгрузка сейчас каждому из нас нужна, как никогда.

Кстати, по индексу Мосбиржи нарисовалась мощная поддержа, вблизи текущих уровней:

( Читать дальше )

- комментировать

- 8.2К | ★3

- Комментарии ( 37 )

Зачем ВТБ генерит шлак? Ведь цена бумажкам уже курам на смех, а ему все мало

- 27 сентября 2022, 00:22

- |

Грубо говоря, продают воздух, а в замен получают миллиарды реальных бабок и пользуются ими безвозмездно, долгие года.Дела то шли хорошо, были всегда в пятерке лидеров. Тогда почему полторы копейки? Утилизируйте хотя бы треть шлака и будет всем счастье. Я так думаю.

Кто бы мне дал в кредит беспроцентно на 20 лет, хотя бы несколько миллионов? Ага, таких дураков нет,-скажите вы. А банкам почему даете? Ведь если я на 99,9% верну, то они на 99,9% не вернут. Потому что банки считают каждый депозит, практически своей собственностью. Ведь все равно, рано или поздно, большинство сольет.

А ведь те многие «счастливчики» которые покупали их акции, не только ничего не получали, но еще и массово теряли. А кто же был и есть контрагент? Да они же и есть теми скупщиками шерсти. А что не так? За наши же бабки они скупают дно за дном, выдавливая всех по маржинколам и стопам.

Вот так и живут припеваючи, как вампиры, питаясь чужой денежной энергией.

RAZB0RKA отчета РУССНЕФТЬ по РСБУ - 2кв'22. Сложно!

- 26 сентября 2022, 21:07

- |

РУССНЕФТЬ крупная нефтяная компания, созданная в 2002 году

Основной акционер компании — семья Михаила Гуцериева

В одном из интервью, он называл свои принципы ведения бизнеса

«Фанатичная дисциплина, эмпирическая креативность, продуктивная паранойя»

Не буду пересказывать непростую судьбу этого интересного человека

Скажу только, что ему ДВАЖДЫ приходилось продавать РУССНЕФТЬ

Первый раз, он продал ее Олегу Дерипаске в 2007 году

Вот что писал в то время про сделку Коммерсант

www.kommersant.ru/doc/792112

www.kommersant.ru/doc/792112( Читать дальше )

Новость о быстром запуске производства в Индии позитивна для котировок Apple - Синара

- 26 сентября 2022, 17:55

- |

По данным СМИ, Apple начнет сборку iPhone в г. Ченнаи вместе со своим крупнейшим производственным партнером Foxconn Technology Group примерно через два месяца после глобального запуска. Презентация устройства состоялась 7 сентября.

Apple, долгое время производившая большую часть iPhone в Китае, ищет альтернативы из-за напряженных отношений между Китаем и США. Индия — привлекательное место для производства, поскольку страна предлагает более дешевую рабочую силу, при этом геополитические риски для Apple снижаются.

На продажи iPhone по-прежнему приходится существенная доля выручки компании (49% по итогам 3К22 ф. г.), и новость о диверсификации производства имеет важное значение для Apple. Кроме того, iPhone 14 Pro Max может стать самой продаваемой моделью за всю историю компании, так как количество предварительных заказов оказалось выше, чем на предыдущую модель.

( Читать дальше )

Жёсткое падение акций на российском фондовом рынке

- 26 сентября 2022, 14:21

- |

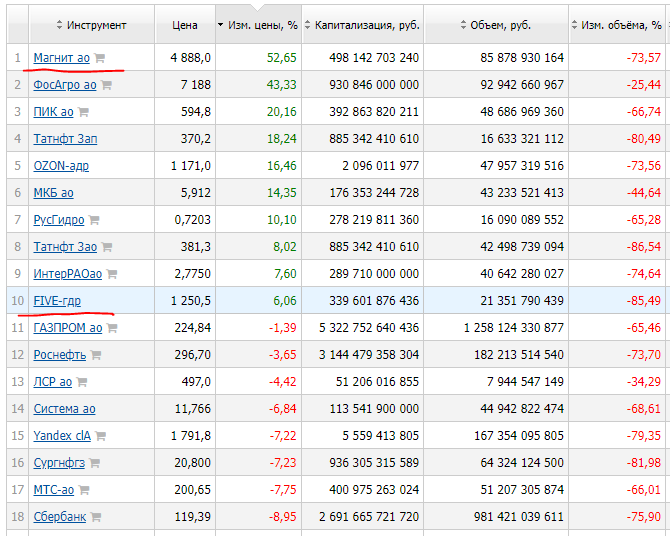

Фондовый рынок в крови, акции падают до 20%, пенсионеры ликуют и вот почему

Ожидаемое падение превзошло все расчёты даже самых пессимистично настроенных людей. У меня в квике почти у всех наблюдаемых акций уже двухзначное падение. Некоторые акции падали до 17%, но это по крайней мере из тех, что я заметил. Даже Ставропольэнергосбыт на 8%, но при этом не опустился ниже январских значений. И это, я вам скажу, счастье неписанное. Наконец-то будущие пенсионеры могут присматриваться к «токсичным» активам российского рынка. Ведь сегодня можно купить акции дешевле. Это как раньше, только будто бы вы стали больше денег заводить на свой депозит с целью купить акции на бирже. Раза в 2-3-4 больше.

И я даже сейчас не про Лукойл или Газпром. Смотрите сколько всего размазало по тарелке фондового рынка. Индекс провалился в колодец через открытый люк отметки 2000 до уровня 1841

( Читать дальше )

🥇 Полюс золото (PLZT) - разбор отчета за 1П2022г и сравнение с конкурентами

- 26 сентября 2022, 09:54

- |

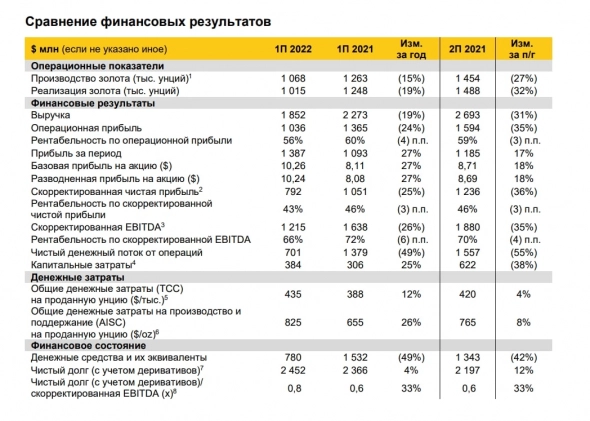

Общие результаты за 1П (в рублях):

▫️Капитализация: 850 млрд р

▫️Выручка: 146 млрд р (-13% г/г)

▫️EBITDA: 97 млрд р (-19%)

▫️Чистая прибыль (скор.): 57,5 млрд р (-29% г/г)

▫️AISC: 825$ за тр. унцию (+26% г/г)

▫️Net debt/EBITDA:0,8

▫️P/E: 5

▫️P/E fwd 2022: 10

▫️fwd дивиденд 2022:5%

Отдельные моменты отчета:

⚠️ Основным драйвером падения финансовых результатов компании стало снижение добычи и реализации золотана 15% и 19% соответственно. Очевидно, чтоосновной объём падения добычи пришелся на 2 квартал из-за проблем со сбытом российского золота. Падение реализации привело к увеличению запасов в 2 раза.

⚠️На золото Полюса имеется небольшой дисконт. Средняя цена реализации унции золота в 1П22 составила 1824 доллара, т.е. дисконт скорее всего составляет около

( Читать дальше )

Самолет - готовьте полосу для посадки

- 26 сентября 2022, 09:06

- |

❗️Друзья, концовка недели обещает быть жаркой. Признание итогов выборов, обращение президента к Федеральному собранию, решение собрания акционеров Газпрома в отношении дивидендов. Я держу руку на пульсе и буду актуально держать вас в курсе событий. Будьте стойкими и стабильными. Ну а пока воспользуемся передышкой, чтобы разобрать еще парочку отдельных кейсов.

Застройщики получили дополнительную регуляторную поддержку в 2022 году. Это позволило сохранить восходящую динамику финансовых показателей. Продление льготной ипотеки на фоне снижения ключевой ставки, и как следствие, сократившихся издержек, создадут необходимый денежный поток для поддержания котировок компаний. Сегодня у нас на повестке Самолет.

Итак, компания остается топ-1 по объему текущего строительства в Московской области. По остальным ключевым метрикам входит в топ-3 застройщиков России с самым высоким земельным банком. Это позволило за первое полугодие нарастить выручку на 99% до 66,3 млрд рублей. Операционные результаты выше всяких похвал. Отдельно разбирали их в отдельной

( Читать дальше )

Что планирую делать на сегодняшних распродажах

- 26 сентября 2022, 07:23

- |

Сегодня жду продолжения распродаж. Эмоций много, паника, люди в напряжении. А тут еще Путин 30-го сентября. А потом подведение итогов референдумов. А потом новые санкции.

При этом кто-то может ответить на вопросы (без эмоций) на примере Сбербанка:

- Отделения банка будут закрыты?

- Карточки перестанут работать?

- Кредиты перестанут выдаваться?

- Введут какие-то новые санкции на банк (США и ЕС разве не на максимум по Сберу отстрелялись)?

- Заморозят какие-то его активы (ещё не всё заморозили, разве что-то оставалось)?

( Читать дальше )

RAZB0RKA отчета X5 по МСФО - 2кв'22. Голландский актив люксембурского оффшора

- 24 сентября 2022, 22:33

- |

За разборку отчета Х5 проголосовало достаточно много участников канала

Это не удивительно, продуктовый ретейл в этом году является защитным активом

За последние 6 месяцев, в индексе ММВБ лидером роста является МАГНИТ

У Х5 динамика то же положительная, но всего +6% против +53% у Магнита

Почему такая большая разница в динамике акций между Магнитом и Х5?

И почему капитализация Магнита больше, чем капитализация более крупного Х5?

Все дело в том, что Х5 торгуется на ММВБ в виде расписок

А сами расписки, выпущены голландским оффшором, входящим в империю Альфа-групп Михаила Фридмана и Германа Хана

( Читать дальше )

Обзор компании «КамАЗ»

- 24 сентября 2022, 12:01

- |

Друзья, всем привет.

Сегодня разберем компанию, которую я не так давно покупал в свой инвестиционный портфель, а именно «КамАЗ». Покупал компанию небольшими лотами, но тем не менее, хочется понимать стоит ли дальше инвестировать в неё.

КамАЗ – крупнейший производитель тяжелых грузовых автомобилей в России, а это порядка 47% российского рынка. В мире компания занимает 14 место по объему производства автомобилей тяжелого класса. Помимо грузовых автомобилей компания производит и продает прицепы, автобусы, тракторы, двигатели, силовые агрегаты и целый ряд инструментов.

Группа организаций ПАО «КАМАЗ» объединяет более 100 компаний на территории России, СНГ и дальнего зарубежья. Практически 32 000 сотрудников трудятся в компаниях группы. КамАЗ входит в Госкорпорацию Ростех.

В 2021 году экспорт продукции КАМАЗ осуществлялся в более чем в 50 стран СНГ, Юго-Восточной Азии, Ближнего Востока, Африки, Восточной Европы и Латинской Америки. Крупнейшими потребителями продукции ПАО «КАМАЗ» в нашей стране являются «ГАЗПРОМ», «ЛУКОЙЛ», «СУЭК», «ТНК» и др.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал