первичное размещение

Скрипт для участия в первичном размещении облигаций МФК Мани Капитал 001P-01 (ruBB-,150 млн руб., купон 21% первые полгода обращения, только для квал. инвесторов)

- 24 октября 2023, 10:03

- |

Информация предназначена для квалифицированных инвесторов!

Сегодня, 24 октября, в 10:00 стартует размещение дебютного выпуска облигаций МФК Мани Капитал

Скрипт для участия в первичном размещении:

— полное / краткое наименование: МФК Мани Капитал 001P-01/ МаниКап1Р1

— ISIN: RU000A1074F4

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 24 октября:

С 10:00 до 13:00 МСК, с 16:45 до 18:30 МСК (с перерывом на клиринг)

Минимальное количество приобретаемых облигаций — 30 шт (30 тыс. руб. по номинальной стоимости)

Пожалуйста, до 18:00 МСК направьте номер выставленной заявки в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot в числовом формате (пример 12345678910)

Обобщенные параметры выпуска:

Кредитный рейтинг эмитента: ruBB-

Сумма размещения: 150 млн руб.

Срок обращения: 3 года

Ставка:

21% в 1-6 купонные периоды;

18% в 7-12 купонные периоды;

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Ювелирная сеть Sunlight планирует провести IPO, 20 октября начнется сбор заявок на дебютный выпуск облигаций объемом в ₽1 млрд - ГД компании

- 19 октября 2023, 09:23

- |

Ювелирная сеть Sunlight готова к первичному размещению своих акций на бирже, заявил генеральный директор компании Дмитрий Лазарев. Он отметил, что это часть стратегического плана, а проведение IPO планируется.

Планы разместить дебютный выпуск облигаций объемом в ₽1 млрд сроком на полтора года также были объявлены. Сбор заявок запланирован на 20 октября. Исполнительный директор Виктория Ливенская считает это стратегическим решением и демонстрацией достижений компании.

Sunlight ожидает выручку в ₽67 млрд по итогам текущего года, что существенно превышает результаты предыдущего года. Показатель EBITDA (по МСФО) также увеличится.

Источник: https://quote.rbc.ru/news/article/6530149a9a794756daf0afdd

в 4кв 2023г ожидается оживление на российском рынке IPO. Новый импульс рынку придало успешное размещение группы Астра - Ъ

- 16 октября 2023, 07:53

- |

На российском фондовом рынке недавно произошло значительное событие, связанное с успешным IPO группы «Астра». Размещение акций этого российского разработчика операционных систем и инфраструктурного программного обеспечения завершилось с 20-кратной переподпиской, и акции были размещены по верхней границе первоначального ценового диапазона.

Этот успех придал новый импульс российскому фондовому рынку, увеличив капитализацию «Астры» на 40%, почти до 100 миллиардов рублей. Это уже третье IPO в текущем году в России, и оно оказалось самым успешным.

После IPO «Астры» ожидается появление новых предложений на рынке, таких как сеть автозаправок «Евротранс», интернет-магазин Henderson и другие. Эти события свидетельствуют о возрастающем интересе к российским IPO и развитии фондового рынка в стране.

Источник: www.kommersant.ru/doc/6279945

Государству стоит задуматься о выводе пакетов акций принадлежащих ему компаний на биржу — зампред ЦБ Филипп Габуния

- 12 октября 2023, 15:23

- |

«По поводу предложения (компаний акций на IPO. – FM). Здесь частный капитал будет всегда оценивать, исходя из выгод по альтернативным ставкам, которые есть. Но, наверное, здесь можно и государству подумать, чтобы выходить со своими пакетами на этот рынок», — сказал он.

frankmedia.ru/142741

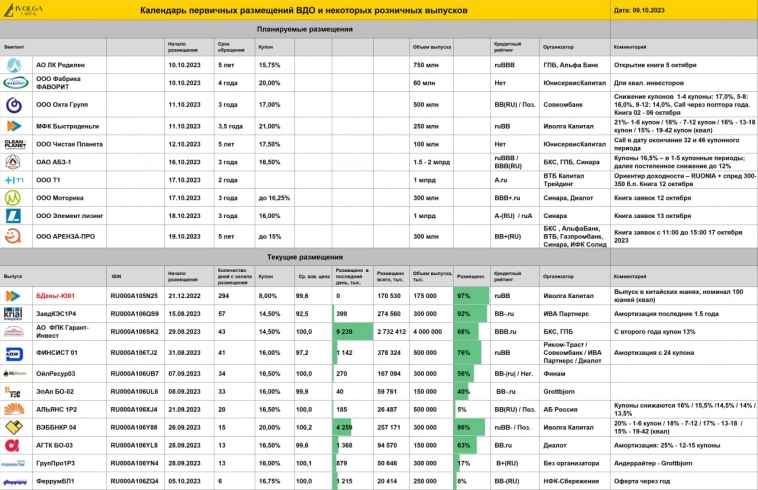

Календарь первичных размещений ВДО, актуальные и планируемые выпуски от ИК Иволга Капитал

- 10 октября 2023, 09:39

- |

- ВЭББНКР 04 (только для квал.инвесторов, ruBB- / Поз., 300 млн руб., YTM 18,6%, дюрация ~2,3 года) размещен на 86%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 97% (только для квал.инвесторов)

- На 11 октября запланировано размещение нового выпуска МФК Быстроденьги (только для квал.инвесторов, ruBB, 250 млн руб., 21%- 1-6 купон / 18% — 7-12 / 16% — 13-18 / 15% — 19-42)

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Группа Астра: разбор перед IPO, в котором я не буду нахваливать копанию и зазывать в размещение

- 09 октября 2023, 16:59

- |

Да, так тоже можно было😁 Поскольку Астра мне пока ничего не платит (к сожалению), я не стал в очередной раз пересказывать их презентацию. Вместо этого постарался объективно подсветить все плюсы и минусы по компании – благо и тех, и других хватает, подумать тут есть на чем

Тезисно для тех, кому лень смотреть:

- Ключевой продукт – ОС Астра Линукс (почти 80% выручки). Хороший продукт или плохой – тема отдельного разговора. Но факт, что до ухода западных производителей и начала принудительного импортозамещения в госсекторе – значимых успехов на рынке компания не добилась

- Ситуация, когда зарубежные ОС и другие IT-решения снова будут в полном объеме допущены на наш рынок, выглядит крайне маловероятной – даже если общая геополитическая напряженность спадет, это во-первых небыстро, а во-вторых – еще не повод отказываться от того самого технологического суверенитета, который у нас худо-бедно но все же формируется

( Читать дальше )

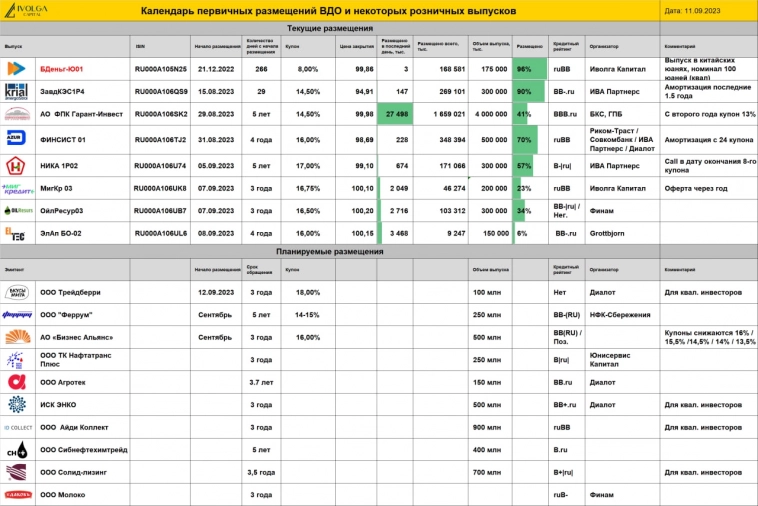

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 12 сентября 2023, 12:20

- |

- Новый выпуск МигКредит-002MC-02 (только для квал.инвесторов, ruBB, 200 млн руб., YTM 18,1%, дюрация ~0,92 года) размещен на 23%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 96%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительное намерение (Ваши ФИО, наименование брокера и сумму покупки) или подтвердите уже выставленную заявку в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

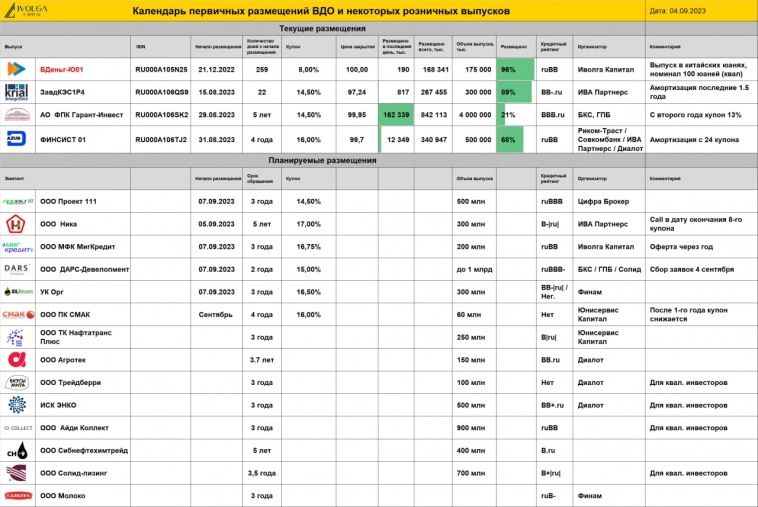

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 05 сентября 2023, 12:07

- |

- 7 сентября — размещение четвертого выпуска облигаций МФК МигКредит (только для квал.инвесторов, ruBB, 200 млн руб., YTM 18,1%, дюрация ~0,92 года)

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 96%

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт"Необходимо вводить элементы понуждения. Ряд таких элементов уже сейчас в проработке, чтобы компании увеличивали свои free-float и делали IPO", - замминистра финансов Алексей Моисеев

- 01 сентября 2023, 16:46

- |

«Надо внимательно посмотреть на процедуру IPO с тем, чтобы максимально упростить нашим организациям выход на рынок», — заметил со своей стороны глава комитета Госдумы по финрынку Анатолий Аксаков.

1prime.ru/Financial_market/20230901/841636780.html

Делимобиль сохраняет планы провести IPO на Мосбирже в течение года

- 01 сентября 2023, 16:22

- |

В мае 2022 года в интервью «Интерфаксу» основной бенефициар и основатель «Делимобиля» Винченцо Трани говорил о возможности проведения IPO в течение двух лет.

www.interfax.ru/business/918921

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал