отчётность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Алроса - это не может продолжаться вечно

- 25 января 2022, 11:52

- |

Не дожидаясь отчета по МСФО за весь 2021 год, врываемся в операционные результаты. На рынке РФ продолжаются распродажи, а это значит, большинство голубых фишек торгуется с дисконтом к их средним за последние 2 года значениям. Ищем фундаментально сильные идеи.

По АЛРОСе я уже был скептичен во второй половине 2021 года. А перед началом обвала даже написал статью о растущих рисках. В итоге вышел из компании и сейчас вполне доволен. Причем цены на алмазы по-прежнему на максимумах. IDEX Diamond Index только за последнюю неделю улетел вверх на 3,5%, а DeBeers агрессивно повысила цены примерно на 8% на первых торгах года.

Внешняя конъюнктура складывается наилучшим образом, но лишь в моменте. В случае коррекции цен на сырье, топливо для роста улетучится в считанные дни. Давайте теперь посмотрим на внутренние факторы, влияющие на бизнес и котировки.

Добыча алмазов за 12 месяцев 2021 года выросла на 8% до 32,4 млн кар. Недавно запущенное Верхне-Мунское месторождение выходит на проектную мощность, а Нюрбинский ГОК продолжает наращивать добычу. За отчетный период общие продажи составили 45,5 млн кар., что в 1,4 раза больше чем в 2020 году.

При этом продажи в денежном выражении увеличились на 49% до $4,2 млн. БольшАя часть продаж была реализована из запасов, тем самым уменьшив их до 8,8 млн кар., против 20,7 млн кар. годом ранее. Значительное снижение запасов можно обосновать. Компания пытается продать «все, что есть», пока цены на алмазы на максимальных значениях и продолжают расти.

Однако, это не может продолжаться вечно. Мощности того же Нюрбинского ГОКа не способны снабдить нужным уровнем добычи, а Верхне-Мунское месторождение куда скуднее по запасам, чем та же трубка Мирная, которую восстанавливать пока не собираются.

В целом, сентимент пока складывается в пользу АЛРОСы, но лишь в разрезе отрасли. Восстанавливается гранильный сектор, цены на алмазы потрясающие. Компании скоро придется задуматься над наращиванием добычи, а это сделать крайне сложно. Отсюда и риск замедления продаж. Поэтому несмотря на весь позитив, акции продолжают пикировать вместе с индексом. Вернемся к идее уже после отчета МСФО.

*Не является индивидуальной инвестиционной рекомендацией

( Читать дальше )

- комментировать

- 4.3К

- Комментарии ( 7 )

ЦБ РФ предлагает переименовать нефинансовую отчетность в "отчетность в области устойчивого развития"

- 24 января 2022, 09:08

- |

Банк России в рамках обсуждения проекта закона о нефинансовой отчетности предложил отказаться от термина «нефинансовая отчетность» и вместо него использовать понятие «отчетность в области устойчивого развития».

Факторы, которые отражаются в отчетности, которую пока принято называть «нефинансовой», на самом деле затрагивают в том и числе финансовые показатели деятельности компании — считает ЦБ

Установление требований по обязательному раскрытию отчетности позволит решить ключевую задачу по обеспечению достоверности, полноты и сопоставимости раскрываемых данных на основе единого стандарта.

Публичные компании готовы следовать рекомендациям ЦБ, показал опрос.

Интерфакс – Сервер раскрытия информации (e-disclosure.ru)

Список американских компаний публикующих завтра отчетность за 4 квартал и полный 2021 год

- 17 января 2022, 13:58

- |

| Company Name | Market Cap | Fiscal Quarter Ending | Consensus EPS* Forecast | Last Year's EPS* |

|---|

( Читать дальше )

НМТП - инвестиции против спекуляций

- 17 января 2022, 10:17

- |

Транспортный сектор в 2021 году показал слабое восстановление. В арьергарде шли акции НМТП, чьи результаты значительно уступали конкурентам. Причиной тому служили слабые производственные результаты. В этой статье еще раз пересмотрим идею в НМТП сквозь призму финансовых результатов за 9 месяцев и производственных за 11 месяцев 2021 года.

Итак, выручка компании в отчетном периоде составила $526 млн, увеличившись всего на 9,3% по сравнению с кризисным 20-м годом. Перевалка грузов осталась на уровне прошлого года, равно, как и за 11 месяцев. Нефтеналивные грузы увеличились всего на 4,3%, в то время, как навалочные меньше чем на 1%.

На фоне роста объемов экспорта нефти, результаты НМТП выглядят очень слабо. Даже увеличение квот на добычу, в рамках сделки ОПЕК+, не помогают нарастить выручку. Нефтяные компании все больше прибегают к транспортировке другими путями, нежели морские порты.

Радуют операционные расходы, которые также остались на уровне прошлого года. За 9 месяцев в два раза упали финансовые расходы, а курсовые разницы вообще показали положительное сальдо. Если в 2020 году убыток по этой статье составлял $167,8 млн, то в 2021 получена прибыль в $5,4 млн.

Именно финансовые переоценки позволили нарастить прибыль до $255 млн, против убытка годом ранее. Ни о каком органическом росте бизнеса речь не идет. Ввиду этого мы и видим такую слабую динамику акций. Про долговую нагрузку и мультипликаторы сейчас не вижу смысла упоминать, лучше давайте подведем итог.

Итак, с точки зрения инвестиций НМТП — не лучшая идея. Слабые производственные показатели тому подтверждение. Лучше дождаться улучшение конъюнктуры, прежде чем принимать решения. Со спекулятивной стороны акции выглядят чуть лучше. Сильная зона поддержки на 6,8-6,9 рублям может служить точкой отскока, но о полноценном развороте я бы пока не говорил.

*Не является индивидуальной инвестиционной рекомендацией

( Читать дальше )

Аэрофлот - рейс отменен

- 27 декабря 2021, 19:45

- |

Уже с первых строк этой статьи у вас может сложиться впечатление, что я предвзят к ведущей авиакомпании России. Все мои статьи последние годы веют скептицизмом и недоверием. К слову, все мои прошлые тезисы могли сэкономить вам средства. Но я скажу так, я максимально объективен, никакого негатива не испытываю к компании и действую строго в рамках моей аналитической работы.

Итак, давайте пробежимся по основным операционным показателям. Пассажиропоток за 9 месяцев вырос на 48% до 34,1 млн человек, в основном за счет внутренних перевозок. Международные добавили всего 5% и это на фоне смягчения ограничений по сравнению с тяжелым периодом локдаунов в 2020 году. Однако если сравнивать с допандемийным периодом, снижение составляет 27%. О восстановлении пассажиропотока говорить еще рано.

Тут нужно заметить, что и в 19 году Аэрофлот не отличался супер рентабельностью, а снижение перевозок оказывает разрушительный эффект на бизнес. Только операционные расходы компании равны всей выручке. Последняя правда выросла за период на 54,7% до 362,2 млрд рублей. А вот финансовые расходы, в виде процентов по кредитам, остались практически на прошлогоднем уровне на 30 млрд рублей.

Все это привело к тому, что убыток за отчетный период сократился, но все еще остается на 16,1 млрд рублей. Добавляет позитива улучшение динамики в 4 квартале. За 11 месяцев все авиакомпании России перевезли 102,7 млн пассажиров, что на 60% выше прошлогодних значений. Это позволит еще немного сократить убыток по итогам всего года. Убыток в 2020 году, убыток в 2021-ом. 2022 год не обещает сюрпризов и окончания пандемии. Спросите себя, вы готовы инвестировать в такой бизнес?

Я не буду приводить в пример допэмиссию и размытие капитала. Я лишь хочу сконцентрировать внимание на том, что даже если мы вернемся на уровень 2019 года, это еще не значит, что акции компании нащупали дно и падать дальше не будут. Текущая цена скорее является справедливой для акций, но слишком дорогой для покупки в инвестиционный портфель. Коррекция от текущих значений на 15-20% пожалуй станет неплохим дисконтом для инвесторов, не более.

Еще больше полезной аналитики в моем Telegram-канале.

( Читать дальше )

EMC - «российская» медицина в условиях пандемии

- 22 декабря 2021, 10:52

- |

Мое предвзятое отношение к компаниям выходящим на IPO имеет под собой основания. Во-первых, это связано с высокой оценкой на старте торгов. Компании, традиционно, довольно дорого «выкидывает» свои акции на биржу. Однако есть и те, кто становятся интересны уже после размещения. Одной из таких является EMC.

Подробный разбор ведущего многопрофильного провайдера премиальных медицинских услуг я уже делал в отдельной статье. В данный момент я готовлю инвест-идею по компании. Тем полезнее будет разобрать ее в рамках полугодового отчета и текущей просадке котировок.

За полугодие выручка компании выросла на 18,3% до 134,3 млн евро. Такие показатели обусловлены ростом среднего чека и увеличением визитов в клиники компании. Напомню, что позитивным фактором является уникальная для РФ валютная выручка. Прибыль же вообще удвоилась за отчетный период до 39,4 млн евро.

За 9 месяцев ситуация двоякая. С одной стороны растет количество визитов в клиники. Их рост составил 17,9%. С другой стороны средний чек снизился на 19,9%. Если говорить за выручку, то она тем не менее увеличилась за период на 16,5%. По прибыли информации еще нет, но мы уже можем говорить за рекордные показатели в будущем.

( Читать дальше )

Сегежа - отличная работа отличной компании!

- 21 декабря 2021, 16:21

- |

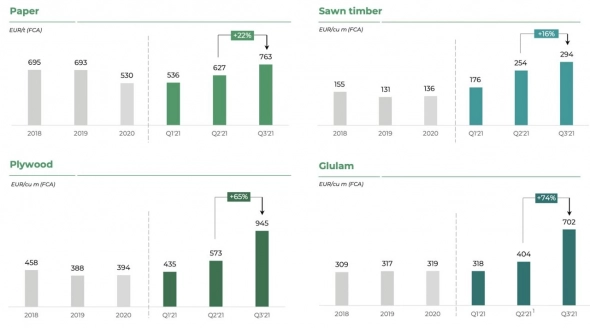

Одной из самых устойчивых компаний в текущей фазе рынка стала Сегежа. Компания, о которой я много пишу в своем блоге, и о которой всегда позитивно высказываюсь. Бизнес действительно интересный и обладает большим потенциалом роста. Сегодня разберем отчетность за 9 месяцев и определимся с тезисами на новый, 2022 год.

Итак, выручка компании за отчетный период выросла на 36% до 68 млрд рублей. Поводом стало восстановление спроса на продукцию компании и рост средних цен реализации. Цены на бумагу увеличились на 22%, фанеру на 65%, а клееный брус подорожал на рекордные 74%.

Себестоимость продаж увеличилась на 12%, отстает от выручки, оказывая поддержку итоговым результатам. Операционные расходы прибавили 40%, но занимают в выручке небольшую долю. Одной из самых доходных, хоть и финансовых статей занимает переоценка курсовых разниц. Если в 2020 год убыток по курсовым разницам составил 8,6 млрд рублей, то доход в 2021 году оказался на уровне в 1,3 млрд.

В итоге чистая прибыль составила 11,1 млрд рублей против убытка в 5,5 ярдов годом ранее. В таких случая я всегда считаю скорректированную прибыль, дабы исключить ошибку восприятия. Итак, динамика скорректированной на курсовые разницы прибыли оказалась чуть слабее, но все равно выросла в 3 раза. Отличная работа — отличной компании!

Сентимент складывается наилучшим образом. Сегежа волнуется о своем статусе лидера ESG, восстанавливает лесные площади и занимает сегмент перспективных «зеленых» компаний. Сделка по приобретению 100% компании «Интер Форест Рус» органически повлияет на прирост производственных показателей, а увеличение свободного денежного потока позитивно скажется на дивидендах.

Эти самые дивиденды компания выплатит в январе в размере 0,42 рубля на акцию. Реестр на получение дивидендов закроется на новогодних праздниках — 4 января, а доходность составит 4%. Будучи в составе материнской АФК Система компания планирует нарастить выплаты уже в следующем году, что характерно для всех компаний группы.

Все эти вводные позволяют мне не думать о продаже актива даже на коррекциях рынка. Жду увеличения капитализации Сегежа в долгосрочной перспективе, а пока еще скромные дивиденды поддержат мой интерес.

*Не является индивидуальной инвестиционной рекомендацией

Без лишних слов, мой крутейший телеграм канал - https://t.me/joinchat/jNGA5DmeuLZiMWJi

АЛРОСА - риски растут

- 03 декабря 2021, 09:41

- |

Алмазная компания всегда занимала ключевое место в моем портфеле. Уникальный бизнес, подкрепленный сильными операционными показателями давал шанс на повышение акционерной стоимости не только благодаря росту капитализации, но и за счет высоких дивидендов.

За 9 месяцев 2021 года АЛРОСА нарастила выручку в 2,1 раза до 261 млрд рублей. Это произошло из-за роста объемов реализации и цен на алмазно-бриллиантовую продукцию. Последние остаются на рекордных значениях. Сырьевой цикл у алмазов еще на витке роста.

Себестоимость продаж растет опережающими темпами, увеличилась за отчетный период в 2,4 раза. Операционные расходы добавили 32%. Выправили ситуацию финансовые расходы, которые в прошлом году за счет курсовых разниц отъели 59 млрд рублей, против 10 ярдов в этом году. В итоге чистая прибыль компании за 9 месяцев увеличилась практически в 8 раз до 79,2 млрд рублей.

Отличные результаты, даже учитывая финансовые переоценки. Скорректированная на них прибыль выросла всего на 30%. Вместе с прибылью вырос и свободный денежный поток, от которого платятся дивиденды. С учетом промежуточных дивидендов, общая выплата составит приблизительно 17,6 рублей, что соответствует 13% доходности.

( Читать дальше )

Тинькофф Банк - ложка дегтя в череде успехов

- 29 ноября 2021, 19:28

- |

Рекордсменом на российском рынке в 2021 году скорее всего станет банковский сектор. Хотя рано говорить, тут еще надо до НГ дожить. Однако банки действительно получили апсайды в виде расформирования резервов. О них мы еще поговорим далее, а пока к результатам желтого банка.

За 9 месяцев 2021 года Тинькофф Банк получил чистых процентных доходов в размере 117,9 млрд рублей, что на 23,6% больше, чем годом ранее. Комиссионные доходы банка увеличились почти в 2 раза до 58,5 млрд рублей. Страховой бизнес компании продолжает развиваться. За отчетный период доходы выросли на 16,6% до 16,2 млрд рублей.

Немного расстроили операционные расходы, которые за 9 месяцев увеличились на 62%. Однако это с лихвой компенсировал роспуск резервов. Они за отчетный период составили 14,7 ярдов, против 33 годом ранее. В итоге чистая прибыль компании увеличилась на 46,7% до 46,8 млрд рублей.

Стабильные результаты Банка заметны по всем направлениям бизнеса. Центробанк внес Тинькофф в перечень системно значимых финансовых институтов страны, что говорит об успехах руководства. Тинькофф в тройке лидеров и этот результат имеет все обоснования в цифрах.

Но давайте навернем ложечку дегтя

Дорого, очень дорого выглядят акции банка в моменте. За 2021 год бумаги взметнулись на 260% вверх и скорректировались на последней просадке незначительно. Для наглядности я взял 4 крупнейших банка США (Bank of America, Citigroup, JPMorgan и Wells Fargo) А также 3 наших (Сбер, ВТБ и БСП). Подробности на скрине ниже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал