отчеты МСФО

Позитивный обзор. ЭЛ5-Энерго

- 14 ноября 2025, 12:52

- |

ЭЛ5-Энерго представила результаты за 9 месяцев 2025 года, и отчет показывает стабильную, продуманную динамику. Компания работает в предсказуемом и капиталоёмком секторе, где скорость роста редко бывает высокой, но ЭЛ5-Энерго демонстрирует впечатляющую операционную устойчивость и грамотное финансовое управление.

Выручка компании выросла почти на 20%, до 57,8 млрд рублей. Это значимый прирост для генератора, особенно учитывая общую слабость спроса на электроэнергию в регионах присутствия. Поддержали показатели сразу несколько факторов: более высокие цены на рынке электроэнергии, индексация тарифов, а также рост объемов продаж, который составил около 6%.

EBITDA увеличилась на 22%, до 12,2 млрд рублей — почти пропорционально выручке. Это признак того, что управленческая дисциплина на месте: компания контролирует расходы и умеет удерживать рентабельность, несмотря на ощутимое удорожание газа, которое, как основной ресурс, давит на переменные издержки всей тепловой генерации.

Интересный момент в отчете — слабая динамика показателя EBIT: всего +5%.

( Читать дальше )

- комментировать

- 276 | ★1

- Комментарии ( 2 )

Позитивный обзор. Мать и дитя

- 14 ноября 2025, 12:51

- |

MD Medical Group или ГК Мать и дитя вновь показала, что является одним из самых динамичных игроков российской частной медицины. По результатам третьего квартала компания выросла на впечатляющие 40,3%, доведя выручку до 11,6 млрд рублей. Это исключительный темп для сектора, который традиционно развивается не так агрессивно.

Однако важно понимать: ускорение во многом связано не только с органическим ростом, но и с расширением — в структуру вошла сеть Эксперт, давшая 15,7% выручки квартала. При этом сопоставимый рост (LFL) составил 16,3%, и это уже чистая органика — показатель, говорящий о сильном спросе, устойчивости клиентской базы и эффективной бизнес-модели.

Самая насыщенная картина наблюдается в крупных городах. Московские госпитали выросли на 18,9%, до 4,8 млрд рублей, прежде всего за счёт услуг родов и ЭКО — традиционной сильной стороны компании. Интересно, что в Москве загрузка по родовспоможению уже приближается к 93%. Это означает, что дальнейший рост здесь будет зависеть скорее от расширения мощностей, чем только от спроса.

( Читать дальше )

Позитивный обзор. FixPrice

- 14 ноября 2025, 12:45

- |

FixPrice опубликовал результаты за третий квартал 2025 года, и картина получилась неоднозначной. Компания растёт, но уже не теми темпами, к которым привык рынок, и этот контраст сейчас важнее всех цифр.

Выручка увеличилась на 5,9%, до 79,6 млрд рублей — и здесь уже видно замедление: формат фиксированных цен сталкивается с новой реальностью. Трафик в сопоставимых магазинах вновь ушёл в минус — –4,2%, и это тревожный сигнал. Да, средний чек растёт — +6,2%, но мы понимаем, что это не только заслуга увеличения ценовых категорий и оптимизации ассортимента. Это в том числе попытка удержать маржу, когда покупатель приходит реже, но платит больше за корзину.

Ключевую роль в удержании динамики сейчас играют продукты питания: LFL-продажи продуктов выросли на 16,7%. И это уже не стратегия развития — это стратегия защиты. По сути, Fix Price всё больше превращается в магазин «доступной повседневной еды», постепенно отходя от первоначального ассортимента товаров повседневного спроса «всё в одном месте».

( Читать дальше )

Позитивный обзор. Аэрофлот

- 14 ноября 2025, 12:44

- |

Отчёт Аэрофлот за 9 месяцев 2025 года получился… неоднозначным. Формально компания выглядит невероятно прибыльной, но если копнуть глубже — картина меняется. Что произошло?

Выручка выросла до 568,6 млрд руб. (+8,1% г/г). Рост обеспечили международные направления — там пассажирооборот прибавил 11,7%, загрузка кресел достигла 88,9%.

Однако темпы замедлились: в III квартале рост выручки составил всего 2% — эффект высокой базы 2024 года и временные закрытия аэропортов в сезон.

Себестоимость при этом выросла быстрее — на 12,2%, до 547,5 млрд руб… Это сильно давит на операционные результаты: валовая прибыль рухнула почти вдвое — до 21,1 млрд руб. (-44,9%), а прибыль от продаж — до 4,2 млрд руб. (-82,5%).

Особенно выделяется рост расходов:

❗️ топливо +1,3% (но –16,5 млрд руб. эффект от сокращения демпфера)

❗️ персонал +35,4%

❗️ наземное обслуживание +12,8%

❗️ техобслуживание +8,3%

Авиаперевозки восстанавливаются, но бизнес работает существенно дороже. Прибыль? Вроде большая… но!

( Читать дальше )

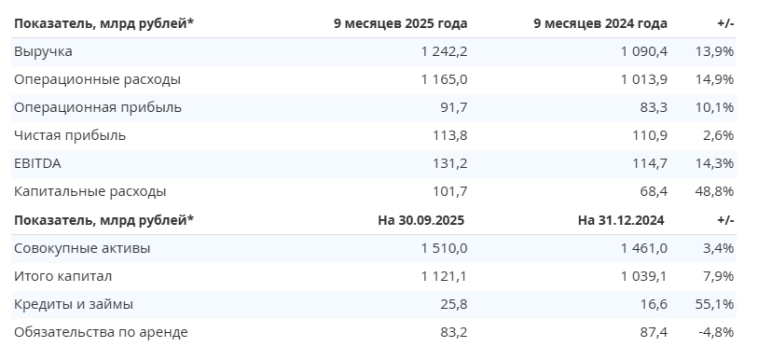

🔎«Интер РАО» Отчет МСФО

- 14 ноября 2025, 12:22

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1903802

( Читать дальше )

Чистая прибыль Интер РАО по МСФО за девять месяцев выросла на 2,6%, до 113,8 млрд руб, выручка увеличилась на 13,9%, до 151,9 млрд руб

- 14 ноября 2025, 11:57

- |

В сегменте «Электрогенерация в Российской Федерации» выручка увеличилась относительно сопоставимого периода на 18,6%, показатель EBITDA вырос на 28,7%. Положительный эффект достигнут за счет изменения цен на РСВ и КОМ, а также включения в расчёт цены мощности инвестиционной составляющей с 13 месяца начала поставки в КОММод для энергоблоков, реализовавших мероприятия по модернизации генерирующего оборудования. Дополнительным фактором роста показателя EBITDA стал ввод с 01 февраля 2025 года блока №1 АО «Нижневартовская ГРЭС» в рамках КОММод.

В сегменте «Теплогенерация в Российской Федерации» выручка изменилась на 9,4%, показатель EBITDA увеличился на 6,2%. Рост показателей вызван увеличением цены электроэнергии на РСВ, а также увеличением цен на мощность в секторах ДПМ, КОМ. Частично сдерживающим фактором стал вывод ряда блоков в модернизацию.

В сегменте «Трейдинг» выручка по итогам 9 месяцев 2025 года увеличилась на 15,5%. Увеличение обусловлено ростом стоимости по коммерческим поставкам, а также ростом объёмов и цены продажи на ОРЭМ при транзитных перетоках между первой и второй ценовыми зонами Российской Федерации. Показатель EBITDA вырос на 30,8%, что обусловлено ростом маржинальной прибыли от поставок, осуществляемых в дружественные страны.

( Читать дальше )

МТС: Финансовые результаты (3К25 МСФО)

- 14 ноября 2025, 11:16

- |

Группа МТС сегодня представила свои финансовые результаты за 3К 2025 г., которые мы оцениваем как умеренно позитивные. Компании удалось опередить наши расчеты и консенсус по выручке и чистой прибыли. OIBDA была выше, чем мы ожидали, но слегка отстала от прогноза рынка. Рост выручки ускорился по сравнению с прошлыми кварталами на фоне сильных результатов сервисов связи и резкого улучшения продаж розничной сети. Мы полагаем, что такая динамика розничных продаж является исключением и в 4К они вновь снизятся г/г. Рост OIBDA также ускорился, чему поспособствовала динамика выручки и проведенная ранее оптимизация затрат. Чистые финансовые расходы уменьшились кв/кв, что в том числе способствовало получению более высокой чистой прибыли. Менеджмент отметил снижение размера чистого долга и показателя долговой нагрузки. CAPEX по итогам 9М остался близок к значением прошлого года. Руководство МТС при этом по-прежнему ожидает, что итоговое значение CAPEX будет минимум на 10% ниже г/г. Наша текущая рекомендация для акций МТС – «Покупать» с целевой ценой 289 руб. за бумагу.

( Читать дальше )

Совкомфлот МСФО 9 мес 2025г: выручка ₽79,4 млрд (-40% г/г), убыток ₽33,89 млрд против прибыли ₽45,52 млрд годом ранее

- 14 ноября 2025, 10:42

- |

9 мес 2025г:

📉выручка ₽79,4 млрд (-40% г/г)

📉убыток ₽33,89 млрд против прибыли ₽45,52 млрд годом ранее

3кв:

📉выручка ₽26 млрд (-35,7% г/г)

📉прибыль ₽2,97 млрд (снижение в 5,4 раза г/г)

www.e-disclosure.ru/portal/files.aspx?id=11967&type=4

МТС: Без нюансов не обошлось...

- 14 ноября 2025, 10:37

- |

Открываем презу 4кв24

Что видим?

Чистый долг 477 млрд руб

Открываем презу 3кв25

Что видим?

Чистый долг 426 млрд руб

Типа чистый долг с начала года снизился на 50 ярдов.

Но это ж физически невозможно — подумал я!

Я думаю, тут используется креативная трактовка понятия чистый долг.

Ну и отгадка тут скорее всего в наличии банка в структуре, который привлекает депозиты

Первые три квартала операционной прибыли не хватало на уплату процентов по долгам МТС.

А ведь еще капекс + выплаченные дивы.

По моим расчетам, за 9 мес FCF -30 млрд руб

Плюс еще полтинник выплатили в виде дивов, то есть суммарно -80 млрд

То есть по моим грубым оценкам чистый долг должен был вырасти примерно на 80 ярдов.

Если считать долг без учета депозитов/займов, то «дельта» активов и пассивов составляет в районе 484 млрд чистого долга.

p.s. Кстати с рекордной выручкой за 5 лет тоже есть нюансики = там стрельнули продажи телефонов в рознице + выручка банка. Оба эти фактора привели к росту выручки суммарно +10пп год к году из +19%г/г

Совкомфлот МСФО 9 мес 2025г: выручка $941 млн (-36% г/г), убыток $398 млн против прибыли $505 млн годом ранее, 3кв: выручка $323 млн (-5% г/г), прибыль $37 млн против убытка $42 во 2-м кв

- 14 ноября 2025, 10:30

- |

ПАО «Совкомфлот» (группа компаний СКФ; тикер: FLOT) опубликовало обобщенную консолидированную финансовую отчетность за девять месяцев 2025 года.

По результатам деятельности в отчетном периоде выручка компании на основе тайм-чартерного эквивалента составила 763 млн долл. США, показатель EBITDA – 390 млн долл. США с рентабельностью в размере 51%. Скорректированный чистый убыток без учета немонетарного эффекта от обесценения части флота компании, находящегося под санкционными ограничениями, и убытка от курсовых разниц составил 8 млн долл. США.

Благодаря портфелю действующих долгосрочных контрактов и диверсифицированной структуре флота бизнес-модель компании демонстрирует высокую устойчивость, поддерживая стабильное финансовое положение, что по результатам отчетного периода подтверждается ростом доступной денежной ликвидности, а также отрицательным чистым долгом в размере 144 млн долларов США.

6 октября 2025 года рейтинговое агентство АО «Эксперт РА» подтвердило рейтинг кредитоспособности компании на уровне ruAAА со стабильным прогнозом. Агентство отметило низкий уровень долговой нагрузки при сохранении высокого уровня рентабельности и прогнозной ликвидности, дополнительно подчеркнув сильные рыночные и конкурентные позиции компании.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал