отчетность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Аэрофлот - рейс отменен

- 27 декабря 2021, 19:45

- |

Уже с первых строк этой статьи у вас может сложиться впечатление, что я предвзят к ведущей авиакомпании России. Все мои статьи последние годы веют скептицизмом и недоверием. К слову, все мои прошлые тезисы могли сэкономить вам средства. Но я скажу так, я максимально объективен, никакого негатива не испытываю к компании и действую строго в рамках моей аналитической работы.

Итак, давайте пробежимся по основным операционным показателям. Пассажиропоток за 9 месяцев вырос на 48% до 34,1 млн человек, в основном за счет внутренних перевозок. Международные добавили всего 5% и это на фоне смягчения ограничений по сравнению с тяжелым периодом локдаунов в 2020 году. Однако если сравнивать с допандемийным периодом, снижение составляет 27%. О восстановлении пассажиропотока говорить еще рано.

Тут нужно заметить, что и в 19 году Аэрофлот не отличался супер рентабельностью, а снижение перевозок оказывает разрушительный эффект на бизнес. Только операционные расходы компании равны всей выручке. Последняя правда выросла за период на 54,7% до 362,2 млрд рублей. А вот финансовые расходы, в виде процентов по кредитам, остались практически на прошлогоднем уровне на 30 млрд рублей.

Все это привело к тому, что убыток за отчетный период сократился, но все еще остается на 16,1 млрд рублей. Добавляет позитива улучшение динамики в 4 квартале. За 11 месяцев все авиакомпании России перевезли 102,7 млн пассажиров, что на 60% выше прошлогодних значений. Это позволит еще немного сократить убыток по итогам всего года. Убыток в 2020 году, убыток в 2021-ом. 2022 год не обещает сюрпризов и окончания пандемии. Спросите себя, вы готовы инвестировать в такой бизнес?

Я не буду приводить в пример допэмиссию и размытие капитала. Я лишь хочу сконцентрировать внимание на том, что даже если мы вернемся на уровень 2019 года, это еще не значит, что акции компании нащупали дно и падать дальше не будут. Текущая цена скорее является справедливой для акций, но слишком дорогой для покупки в инвестиционный портфель. Коррекция от текущих значений на 15-20% пожалуй станет неплохим дисконтом для инвесторов, не более.

Еще больше полезной аналитики в моем Telegram-канале.

( Читать дальше )

- комментировать

- 6.6К | ★4

- Комментарии ( 20 )

EMC - «российская» медицина в условиях пандемии

- 22 декабря 2021, 10:52

- |

Мое предвзятое отношение к компаниям выходящим на IPO имеет под собой основания. Во-первых, это связано с высокой оценкой на старте торгов. Компании, традиционно, довольно дорого «выкидывает» свои акции на биржу. Однако есть и те, кто становятся интересны уже после размещения. Одной из таких является EMC.

Подробный разбор ведущего многопрофильного провайдера премиальных медицинских услуг я уже делал в отдельной статье. В данный момент я готовлю инвест-идею по компании. Тем полезнее будет разобрать ее в рамках полугодового отчета и текущей просадке котировок.

За полугодие выручка компании выросла на 18,3% до 134,3 млн евро. Такие показатели обусловлены ростом среднего чека и увеличением визитов в клиники компании. Напомню, что позитивным фактором является уникальная для РФ валютная выручка. Прибыль же вообще удвоилась за отчетный период до 39,4 млн евро.

За 9 месяцев ситуация двоякая. С одной стороны растет количество визитов в клиники. Их рост составил 17,9%. С другой стороны средний чек снизился на 19,9%. Если говорить за выручку, то она тем не менее увеличилась за период на 16,5%. По прибыли информации еще нет, но мы уже можем говорить за рекордные показатели в будущем.

( Читать дальше )

Сегежа - отличная работа отличной компании!

- 21 декабря 2021, 16:21

- |

Одной из самых устойчивых компаний в текущей фазе рынка стала Сегежа. Компания, о которой я много пишу в своем блоге, и о которой всегда позитивно высказываюсь. Бизнес действительно интересный и обладает большим потенциалом роста. Сегодня разберем отчетность за 9 месяцев и определимся с тезисами на новый, 2022 год.

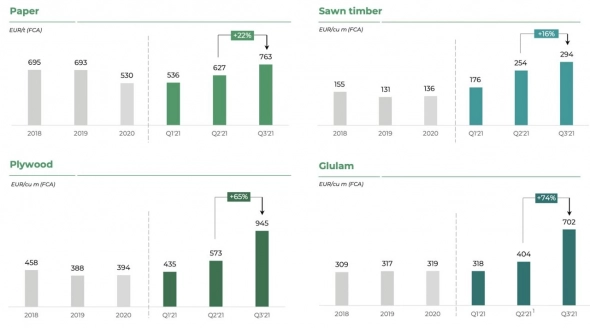

Итак, выручка компании за отчетный период выросла на 36% до 68 млрд рублей. Поводом стало восстановление спроса на продукцию компании и рост средних цен реализации. Цены на бумагу увеличились на 22%, фанеру на 65%, а клееный брус подорожал на рекордные 74%.

Себестоимость продаж увеличилась на 12%, отстает от выручки, оказывая поддержку итоговым результатам. Операционные расходы прибавили 40%, но занимают в выручке небольшую долю. Одной из самых доходных, хоть и финансовых статей занимает переоценка курсовых разниц. Если в 2020 год убыток по курсовым разницам составил 8,6 млрд рублей, то доход в 2021 году оказался на уровне в 1,3 млрд.

В итоге чистая прибыль составила 11,1 млрд рублей против убытка в 5,5 ярдов годом ранее. В таких случая я всегда считаю скорректированную прибыль, дабы исключить ошибку восприятия. Итак, динамика скорректированной на курсовые разницы прибыли оказалась чуть слабее, но все равно выросла в 3 раза. Отличная работа — отличной компании!

Сентимент складывается наилучшим образом. Сегежа волнуется о своем статусе лидера ESG, восстанавливает лесные площади и занимает сегмент перспективных «зеленых» компаний. Сделка по приобретению 100% компании «Интер Форест Рус» органически повлияет на прирост производственных показателей, а увеличение свободного денежного потока позитивно скажется на дивидендах.

Эти самые дивиденды компания выплатит в январе в размере 0,42 рубля на акцию. Реестр на получение дивидендов закроется на новогодних праздниках — 4 января, а доходность составит 4%. Будучи в составе материнской АФК Система компания планирует нарастить выплаты уже в следующем году, что характерно для всех компаний группы.

Все эти вводные позволяют мне не думать о продаже актива даже на коррекциях рынка. Жду увеличения капитализации Сегежа в долгосрочной перспективе, а пока еще скромные дивиденды поддержат мой интерес.

*Не является индивидуальной инвестиционной рекомендацией

Без лишних слов, мой крутейший телеграм канал - https://t.me/joinchat/jNGA5DmeuLZiMWJi

АЛРОСА - риски растут

- 03 декабря 2021, 09:41

- |

Алмазная компания всегда занимала ключевое место в моем портфеле. Уникальный бизнес, подкрепленный сильными операционными показателями давал шанс на повышение акционерной стоимости не только благодаря росту капитализации, но и за счет высоких дивидендов.

За 9 месяцев 2021 года АЛРОСА нарастила выручку в 2,1 раза до 261 млрд рублей. Это произошло из-за роста объемов реализации и цен на алмазно-бриллиантовую продукцию. Последние остаются на рекордных значениях. Сырьевой цикл у алмазов еще на витке роста.

Себестоимость продаж растет опережающими темпами, увеличилась за отчетный период в 2,4 раза. Операционные расходы добавили 32%. Выправили ситуацию финансовые расходы, которые в прошлом году за счет курсовых разниц отъели 59 млрд рублей, против 10 ярдов в этом году. В итоге чистая прибыль компании за 9 месяцев увеличилась практически в 8 раз до 79,2 млрд рублей.

Отличные результаты, даже учитывая финансовые переоценки. Скорректированная на них прибыль выросла всего на 30%. Вместе с прибылью вырос и свободный денежный поток, от которого платятся дивиденды. С учетом промежуточных дивидендов, общая выплата составит приблизительно 17,6 рублей, что соответствует 13% доходности.

( Читать дальше )

Тинькофф Банк - ложка дегтя в череде успехов

- 29 ноября 2021, 19:28

- |

Рекордсменом на российском рынке в 2021 году скорее всего станет банковский сектор. Хотя рано говорить, тут еще надо до НГ дожить. Однако банки действительно получили апсайды в виде расформирования резервов. О них мы еще поговорим далее, а пока к результатам желтого банка.

За 9 месяцев 2021 года Тинькофф Банк получил чистых процентных доходов в размере 117,9 млрд рублей, что на 23,6% больше, чем годом ранее. Комиссионные доходы банка увеличились почти в 2 раза до 58,5 млрд рублей. Страховой бизнес компании продолжает развиваться. За отчетный период доходы выросли на 16,6% до 16,2 млрд рублей.

Немного расстроили операционные расходы, которые за 9 месяцев увеличились на 62%. Однако это с лихвой компенсировал роспуск резервов. Они за отчетный период составили 14,7 ярдов, против 33 годом ранее. В итоге чистая прибыль компании увеличилась на 46,7% до 46,8 млрд рублей.

Стабильные результаты Банка заметны по всем направлениям бизнеса. Центробанк внес Тинькофф в перечень системно значимых финансовых институтов страны, что говорит об успехах руководства. Тинькофф в тройке лидеров и этот результат имеет все обоснования в цифрах.

Но давайте навернем ложечку дегтя

Дорого, очень дорого выглядят акции банка в моменте. За 2021 год бумаги взметнулись на 260% вверх и скорректировались на последней просадке незначительно. Для наглядности я взял 4 крупнейших банка США (Bank of America, Citigroup, JPMorgan и Wells Fargo) А также 3 наших (Сбер, ВТБ и БСП). Подробности на скрине ниже.

( Читать дальше )

Ростелеком - гадкий утенок сектора телекомов

- 24 ноября 2021, 12:06

- |

Сектор телекомов в России представлен всего несколькими компаниями. Его принято считать защитным и отчасти это действительно так. Стабильные денежные потоки позволяют устойчиво себя чувствовать в любой фазе рынка. Однако, точек роста бизнеса не так много, поэтому сегодня постараемся их найти в Ростелекоме.

Выручка компании за 9 месяцев выросла всего на 7% до 411,8 млрд рублей. Темпы роста замедляются, ведь синергетический эффект от объединения с Tele2 уже были заложены в показатели 2020 года. Сектор мобильных операторов не прирастает органически, а новых пользователей приходится отвоевывать у других операторов.

Выручка сегмента фиксированной телефонии продолжает снижаться, что вписывается в канон. Цифровые сервисы, на которые у меня был расчет ранее, замедляются и прибавляют всего 7,7%. Мобильная связь консервативно прибавила 10,7%, а вот прочие услуги показали максимальный рост на 30,9%. Если классические сегменты растут в рамках ожиданий, то цифровые сервисы и оптовые услуги немного расстраивают.

( Читать дальше )

"Займер" отчитается о результатах III квартала на завтрашнем вебинаре

- 17 ноября 2021, 12:11

- |

Уважаемые инвесторы!

Приглашаем вас завтра, 18 ноября в 12:00 по МСК, принять участие в вебинаре-отчёте о результатах МФК “Займер” в третьем квартале 2021 года.

Ссылка на вебинар — https://www.youtube.com/watch?v=dO4EigtydRM.

Генеральный директор компании Роман Макаров расскажет об основных трендах периода и ответит на ваши вопросы в прямом эфире. Вопросы вы можете присылать уже сейчас на электронную почту invest@zaymer.ru.

Будем рады вашему присутствию.

До встречи!

Новости российского и зарубежного рынков

- 16 ноября 2021, 19:02

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Отчетности и дивиденды

• Совет Директоров компании “Магнит” вынес решение о размере выплат дивидендов. Доходность составит 4,34%. Дивидендные выплаты ожидаются 31 декабря.

• “Алроса” представила финансовую отчетность по МСФО за 3 квартал 2021 года. Мы отмечаем хороший свободный денежный поток и сокращение долга.

• “Русагро” представила хорошую финансовую отчетность по итогам 3 квартала 2021 года. На фоне этого бумага продолжает расти.

• “Роснефть” также представила финансовую отчетность по итогам 3 квартала 2021 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал