отчетность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

КИТ Финанс. Газпром. Мнение

- 09 ноября 2023, 17:13

- |

Газпром #GAZP

👇🏼Опубликовал финансовые результаты за 9 мес. 2023 г. по РСБУ.

🔹Выручка -36,3% по сравнению с аналогичным периодом прошлого года до ₽3960,6 млрд.

🔹Операционный убыток в ₽107,2 млрд.

🔹При этом, чистая прибыль положительная, но снизилась на 44,2% до ₽446,1 млрд.

🗣Результаты компании вышли ожидаемо слабые на фоне снижения цен на газ и сокращения доли европейского рынка.

🔹Положительный результат обусловлен прочими доходами компании, а точнее положительной переоценкой от акций компаний, которыми владеет Газпром. Например, акции Газпром нефти выросли с начала года более чем на 80%.

⚡️Госдума во втором чтении одобрила повышение НДПИ на конденсат и газ. Глава комитета Госдумы по энергетике Павел Завальный заявил, что по предварительным расчетам убытки компании могут достигнуть ₽1 трлн в 2025 г.

🗣Мнение: в июле на вебинаре по Стратегии на II полугодие 2023 г. указывали на бесперспективность компании и ее акций. Бумаги вошли в Топ -3 слабых бумаг. На фоне вышеперечисленного, мы сохраняем рейтинг «Продавать» акции Газпрома и ожидаем снижения в район 150.

( Читать дальше )

- комментировать

- 482

- Комментарии ( 0 )

Обзор отчета РСБУ за Q3 2023г. Юнипро! Больше нейтральные результаты, чем негативные!

- 09 ноября 2023, 15:33

- |

Вышел отчет по РСБУ за Q3 2023г. от компании Юнипро, я ранее не писал обзоры по отчетам РСБУ, так как отчеты МСФО публиковались ежеквартально, но в этом году МСФО показали только по итогу 6 месяцев, за Q1 не публиковали и за Q3 видимо не увидим (ожидали 31.10 — но не было отчета), поэтому решил смотреть РСБУ, который публикуется ежеквартально и отличия с МСФО в этом году по выручке и прибыли примерно 5-7% — не сильно рознятся.

Итак, что мы имеем по РСБУ за Q3 2023г.:

👉Выручка — 29,13 млрд.руб.(+6,5% г/г)

👉Себестоимость — 21,14 млрд.руб.(+15,6% г/г)

👉Прибыль от продаж — 7,99 млрд.руб. (-12,0% г/г)

👉Проценты к получению — 0,99 млрд.руб. (+300,8% г/г)

👉Чистая прибыль — 6,86 млрд.руб. (-3,0% г/г)

( Читать дальше )

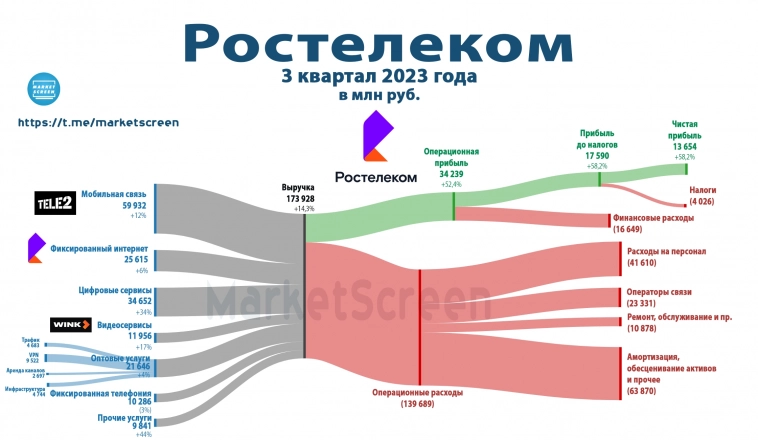

На чём зарабатывает Ростелеком?

- 09 ноября 2023, 12:09

- |

На чём зарабатывает деньги Ростелеком?

По результатам 3 квартала 2023 года.

Выручка за 3 квартала выросла на 14%, чистая прибыль почти на 60%.

▪️ Количество интернет-абонентов, подключенных по волоконно-оптическим сетям доступа, в сегменте домохозяйств по итогам III квартала 2023 г. достигло 10,8 млн.

▪️ Количество абонентов, подключенных по волоконно-оптическим сетям доступа, в сегменте юридических лиц по итогам III квартала 2023 г. выросло на 6% по сравнению с аналогичным периодом прошлого года и составило 0,7 млн.

▪️ Общее количество абонентов фиксированной телефонии сократилось по итогам III квартала 2023 г. до 10,5 млн — на 10% по сравнению с аналогичным периодом 2022 года.

▪️ Количество активных клиентов видеосервисов Wink и more.tv (IPTV+OTT) превысило 12,9 млн, при этом количество платящих подписчиков достигло 9,5 млн.

Если интересно подобное, заходите на мои каналы MarketScreen и StockGamblers, буду теперь стараться делать.

Годовой отчет группы Россети стал лучшим среди компаний с капитализацией до 200 млрд руб

- 08 ноября 2023, 13:59

- |

Победителями и призерами в различных номинациях стали семь дочерних сетевых организаций группы. В частности, в номинации «Лучшее раскрытие информации о корпоративном управлении» все три призовых места заняли годовые отчеты компаний «Россети Центр», «Россети Волга» и «Россети Кубань».

В номинации «Прорыв года» первое место получили «Россети Московский регион», второе — «Россети Ленэнерго». Годовые отчеты «Россети Центр и Приволжье» и «Россети Северо-Запад» заняли первое и второе места соответственно среди компаний с капитализацией до 40 млрд рублей.

Конкурс годовых отчетов проводится 26 лет и является одним из важнейших событий года в области корпоративного управления и взаимодействия с инвесторами, отмечается в сообщении группы. В 2023 году заявки подали 85 компаний. В состав экспертной группы и жюри вошли руководители Национальной ассоциации участников фондового рынка (НАУФОР) и Национальной финансовой ассоциации (НФА), представители крупнейших консалтинговых компаний, информагентств, банков и инвестиционных компаний, рейтинговых агентств, ведущие финансовые аналитики, представители бизнес-ассоциаций и специалисты по корпоративному управлению и коммуникациям.

( Читать дальше )

Дивидендная интрига в Газпромнефти - сколько денег выплатит Дюков убыточному газовому бизнесу в виде Газпрома?

- 07 ноября 2023, 23:42

- |

Завтра Газпромнефть выложит решение рекомендацию по дивидендам за 9 месяцев. Ранее в обзоре отчета Газпромнефти по МСФО за 6 месяцев писал:

Газпромнефть и отчет за 1 полугодие 2023 года: с финансами полный порядок

( Читать дальше )

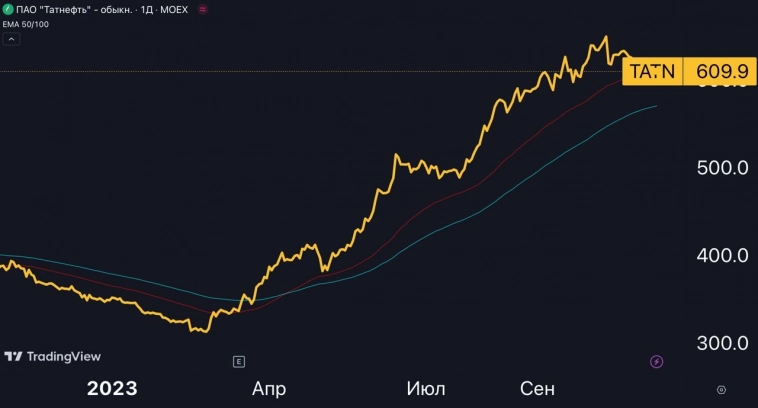

Отчет Татнефти

- 07 ноября 2023, 18:20

- |

#TATN Татнефть РСБУ 3 квартал 2023

Результат за 9 месяцев:

Выручка 899 млрд (-10% г/г)

Оп. прибыль 213 млрд (-26%)

Чистая прибыль 208 млрд (+13%)

▪️ Выручка за 3-й кв выросла меньше, чем за этот же период выросла цена Urals в рублях: скорее всего эффект выросших налогов и пошлин.

▪️ Отчет по РСБУ не раскрывает все цифры: результаты от доходов ТАНЕКО (НПЗ в Татарстане) не учитываются: результат по МСФО за 3-й кв должен быть получше, чем РСБУ.

▪️ Кэш на балансе продолжает расти. Чистый долг вырос до -111 млрд рублей, то есть объем кэша значительно превышает долг компании.

В целом отличный отчет, ждем результатов по МСФО. Прикинем дивы, сравним с Лукойлом и возможно в моменте $TATN может оказаться даже поинтереснее Лучка.

Но у Лучка козырь в виде возможного обратного выкупа у нерезидентов, это очень сильная карта в рукаве у менеджмента. Так что следим за обеими компаниями.

Больше информации о рынке и разборы компаний публикуем в открытом ресурсе t.me/investorylife

КИТ Финанс: Русал. Мнение

- 07 ноября 2023, 11:01

- |

✔️Купил долю в китайском заводе по производству глинозема.

✔️Активизировал планы по строительству портового терминала на Дальнем Востоке, через который сможет принимать глинозем и отправлять алюминий. Мощность терминала может составить 1,5 млн тонн в год. Строительство оценивается в ₽12 млрд и займет до трех лет.

✔️Экспорт алюминия из России в Китай вырос в 3 раза. Русал продолжит переориентировать поставки в Азию, несмотря на отсутствие санкций.

✔️«Суал Партнерс» акционер «Русала» с долей 25,52% обратился с просьбой созвать ВОСА для распределения дивидендов по итогам января — сентября 2023 года. Собрание запланировано на 10/11.

📖Судя по последней отчетности, выручка упала на 98,8% по сравнению с аналогичным периодом прошлого года – до ₽836,16 млн. Более того, компания показала операционный убыток, который составил ₽1,37 млрд. При этом, ЧП снизилась на 96,6% до ₽2,47 млрд. Положительный результат обусловлен прочими доходами компании.

🗣Мнение: по-прежнему негативно относимся (https://t.me/KIT_finance_broker/275) к акциям Русала из-за падения цен на алюминий и роста процентных ставок, а также роста капитальных затрат.

( Читать дальше )

+54% выручки: Яндекс отчитался за III квартал

- 27 октября 2023, 17:00

- |

EBITDA и выручка оказались выше консенсуса Интерфакс. Бумаги Яндекса практически не реагируют на отчет (~2675 руб.), так как рынок за прошедший месяц уже частично заложил результаты квартала в цену.

Ключевые показатели III квартала:

• Выручка: +54% г/г, до 204,7 млрд руб.

• Скорректированная EBITDA: +33%, до 26,5 млрд руб.

• Скорректированная чистая прибыль: -33%, до 3,3 млрд руб. (на фоне роста процентных расходов)

Выручка по сегментам:

• Поиск и портал: +48% г/г, до 90,4 млрд руб.

• Электронная коммерция и логистические решения: +69%, до 107,2 млрд руб.

• Плюс и развлекательные сервисы: +123%, до 17,4 млрд руб.

🔍 Поиск и портал – ключевая деятельность Яндекса – вырос +15% к предыдущему кварталу и +34% по сравнению с началом года, маржинальность по EBITDA при этом на уровне 52%.

🚩 На рынке рекламы Яндекс продолжает замещать ушедшие компании, однако экспансия замедляется.

🚕 В сегментах электронная коммерция и логистические решения оборот (GMV) вырос на +67% и +51% соответственно. Драйвер роста Яндекс Go – увеличение количества поездок, а также рост доли сегментов Комфорт и выше.

( Читать дальше )

Самолёт отчитался за III квартал: продажи выросли в 1,5 раза

- 26 октября 2023, 11:50

- |

Результаты ожидаемы. Акции на открытии торгов прибавили более 1%, но к полудню растеряли рост и торгуются на уровне ~4110 руб.

Ключевые финансовые результаты:

• Выручка: +52% г/г, до 81,4 млрд руб.

• Скорректированная EBITDA: +61% г/г, до 19 млрд руб.

• Чистая прибыль: +41% г/г, до 10,3 млрд руб.

Ключевые операционные результаты:

• Продажи в натуральном выражении: +51% г/г, до 422,9 тыс. кв. м.

• Продажи в стоимостном выражении: +63% г/г, до 79,3 млрд руб.

Ещё 103,5 тыс. кв. м недвижимости на 19,4 млрд руб. продала ГК МИЦ, сделку по приобретению которой Самолёт закрыл в октябре.

💡Самолёт остаётся историей роста на российском рынке акций, а приобретение ГК МИЦ придаст импульс его бизнес-показателям. Участники рынка могут покупать акции в расчете на продолжение расширения бизнеса компании.

Наша целевая цена 1 акции – 5300 руб. #SMLT

#ВладимирЛящук

Лента - апдейт Стратегии_2025

- 26 октября 2023, 10:38

- |

Лента представила обновленные ключевые финансовые приоритеты до 2025 года, а также операционные результаты за 3 кв. 2023 года. Детально разберём данные отчеты и поразмышляем о перспективах ритейлера.

Итак, ключевая цель стратегии – увеличить выручку до 1 трлн рублей к 2025 году. Если прикинуть консолидированную выручку Ленты и Монетки, которую недавно приобрели, то планки в 750 млрд рублей по итогам года могли бы достичь. Однако эффект мы увидим лишь в 4 квартале.

В ближайшие два года компании необходимо показать среднегодовой темп роста 15,5%. В следующем году достичь данного показателя вполне по силам с учетом роста инфляции, развития магазинов «малого формата» (ежегодное открытие не менее 500 магазинов) и увеличения онлайн-продаж.

Кстати, Лента за последние 2 года, кроме «Монетки», купила еще 3-х конкурентов. Поглощение конкурентов – естественный процесс в российском фудритейле, в котором на долю Топ-10 компаний приходится менее 40% рынка, при этом во многих странах показатель в 1,5-2 раза выше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал