обзор акций

🏦 Банк Санкт-Петербург (BSPB) | Чем отчет разочаровал инвесторов?

- 25 августа 2025, 08:52

- |

◽️ Капитализация: 168 млрд ₽ / 364,7₽ за акцию

◽️ Чистый % доход TTM: 68,3 млрд ₽

◽️ Чистый ком. доход TTM: 11,8 млрд ₽

◽️ Чистая прибыль TTM: 51,1 млрд ₽

◽️ скор. ЧП TTM: 39,1 млрд ₽

◽️ P/E TTM: 4,7

◽️ скор. P/E TTM: 4,2

◽️ P/B: 0,8

▫️fwd дивиденды 2025: 12,8%

✅ В целом, 2кв2025 был нормальным. Скорректированная чистая прибыль (без учета разовых статей доходов и расходов) упала до 7,5 млрд р (-11% г/г). При этом, чистый % доход после резервов и чистый комиссионный доход выросли.

👆 Падение прибыли произошло в основном из-за роста операционных и налоговых расходов. Хоть расходы на создание резервов и удвоились, но пока это не проблема, так что более негативные отчеты еще впереди.

❗️ Менеджмент рекомендовал дивиденды за 1п2025 в размере 16,61р на акцию (7,4 млрд р), что соответствует 30% от чистой прибыли по МСФО. Год назад банк распределил все 50% за 1п2024, так что, возможно, это является некой мерой предосторожности.

❌ Соотношение резервов под обесценение к валовой стоимости кредитного портфеля остается на исторически очень низком уровне (4,2%). С 1кв2015 по 4кв2022 это соотношение не падало ниже 7,6%.

( Читать дальше )

- комментировать

- 3.7К | ★1

- Комментарии ( 0 )

⛽️ Газпром $GAZP ТФ-1Д

- 22 августа 2025, 21:00

- |

Газпром держится на уровне 131 и тестирует зону EMA200 в районе 134,5. Пока движение в канале под давлением нисходящей трендовой, но падение приостановилось.

Если удастся закрепиться выше 134,5, появится шанс на рост к 138 и тест верхней границы нисходящего канала. Это даст примерно +5%.

Если же цена вернётся под 130, дорога откроется к поддержке 126, а в случае пробоя — к 121, что означает снижение на 7-8%.

RSI показывает 46 — близко к нейтральной зоне, но потенциал для отскока сохраняется. Объёмы остаются средними, без явного перекоса в сторону покупателей или продавцов.

Сейчас актив на переломной точке: отскок от EMA200 даст шанс на локальное восстановление, но возврат под 130 подтвердит продолжение нисходящего давления.

Больше разборов в моём телеграмм канале: t.me/+oWRmuhS0NiQ5NjJi

ИнвестВзгляд — аналитический ресурс с авторской фундаментальной аналитикой.

- 21 августа 2025, 14:39

- |

🎯 Здесь формируется анализ компаний с фундаментальной точки зрения. Если есть идея, то проставляются цели и горизонт инвестирования.

💼 Пришло время для добавления параметра «Привлекательная зона для покупки» для увеличения доли таких активов в портфеле. Определяются уровни сильной поддержи (где котировки развернулись — отскочили), а также уровни по Фибоначчи — там, где разворот с большой вероятностью может произойти.

🔥 Поскольку все подобные активы уже есть в портфеле и получили фундаментальную оценку «покупать», то даже снижение цены ниже указанных уровней абсолютно не беспокоит.

👌 Сейчас в планах постепенно «пройтись» по всем акциям, где проставлена цель и добавить данные уровни. Это будет происходить медленно по мере публикации обзоров. Там, где идеи нет — уровни проставляться не будут.

📋 Так же в планах на постоянной основе публиковать сводную таблицу с целями, горизонтом, текущей доходностью и точками входа на выходных.

Крайние обзоры из канала @IV_CHANNEL

( Читать дальше )

Сбер уже 189 дней рисует боковик 🤯

- 21 августа 2025, 12:19

- |

#SBER Сбер рисует уже 189 дней невыносимого для многих боковика, но по факту все равно имеем восходящий тренд и потенциал пробить эту крышу мира наверх уже этой осенью. Традиционно для Сбера.

Между тем в это же самое время возможности были и будут лучше.

( Читать дальше )

🚘 Европлан (LEAS) | Компания пересмотрела прогнозы

- 21 августа 2025, 09:59

- |

▫️Капитализация: 78 млрд ₽ / 649,7₽ за акцию

▫️Чистый % доход ТТМ: 25,55 млрд ₽

▫️Чистая прибыль ТТМ:8 млрд ₽

▫️P/E ТТМ: 9,8

▫️P/B: 1,7

▫️fwd дивиденды 2025: 13,5%

✅ Несмотря на все проблемы, компания планирует выплатить10,5 млрд р дивидендов за 2025й год (3,5 из которых уже выплачено). Из позитивного можно еще отметить, что если ожидания относительно снижения ставки ЦБ оправдаются, то мы увидим приличное восстановление бизнеса уже в конце 2025 года.

👆 Однако, я не особо верю в то, что эти дивиденды будут. Ситуация сложная как никогда, поэтому кэш компании нужен, но может и захотят поддержать инвесторов, заплатив дивы в долг (посмотрим).

📉 Лизинговый портфель с начала года снизился на 21% г/г, а объем нового бизнеса обвалился до 43,5 млрд р (-65% г/г) за 1п2025, падение сильное во всех сегментах. Чистая прибыль во 2кв2025 почти обнулилась из-за роста резервов под ожидаемые кредитные убытки на +188% г/г.

👆 Прогноз по стоимости риска на 2025й год присмотрен с 6,3% до 9,5%. Для справки: в 2024м году этот показатель был 3,4%, а в 2023м — всего 0,9%. Лизинговый портфель по прогнозам компании упадет еще на 15% до конца года.

( Читать дальше )

🎲 На чёрное или на красное?

- 20 августа 2025, 12:06

- |

Ставь на чёрное, ставь на красное 🎲

Всё равно вырастет #PLZL Полюс

🚢 Совкомфлот (FLOT) | Обзор результатов по МСФО за 1П2025г

- 19 августа 2025, 09:50

- |

▫️Капитализация: 215 млрд / 90,5₽ за акцию

▫️Выручка (ТЧЭ) ТТМ: 109,3 млрд ₽

▫️EBITDA ТТМ: 65 млрд ₽

▫️скор. ЧП ТТМ: 14,2 млрд ₽

▫️P/B: 0,6

▫️скор. P/E ТТМ: 15,1

▫️fwd дивиденды 2025: 0%

📊Результаты отдельно за 1П2025г:

▫️Выручка (ТЧЭ): 43,3 млрд ₽ (-42,6% г/г)

▫️EBITDA: 22,6 млрд ₽ (-57,8% г/г)

▫️скор. ЧП: 2,4 млрд ₽ (-92,3% г/г)

✅ С чистым долгом все стабильно, на балансе есть скромная чистая денежная позиция в 965 млн рублей. Совкомфлоту также удалось реструктуризировать долг у одного из гос. банков на 9,5 млрд рублей.

✅ Совокупные операционные расходы снизились на 5,4% г/г до 21,7 млрд, проценты по депозитам перекрывают обслуживание обязательств — здесь тоже всё в порядке.

❌ Операционный денежный поток Совкомфлота в 1П2025г сократился на 88% г/г до 6,2 млрд рублей, а общий объём инвестиций наоборот вырос на 42,3% г/г до 15,3 млрд. На этом фоне компания получила убыток по FCF в 11,9 млрд рублей.

❌ С начала 2025г капитал компании сократился на 130 млрд рублей до 381 млрд, а P/B вырос до 0,6.

( Читать дальше )

⚡️ ИнтерРАО (IRAO) | Экстремально дешевая компания, но с нюансами

- 18 августа 2025, 09:52

- |

▫️ Капитализация: 344,5 млрд ₽ / 3,3₽ за акцию

▫️ Выручка ТТМ: 1639 млрд ₽

▫️ EBITDA ТТМ: 187 млрд ₽

▫️ Чистая прибыль ТТМ: 147,5 млрд ₽

▫️ скор. ЧП ТТМ: 147,6 млрд ₽

▫️ скор. P/E ТТМ: 1,6

▫️ P/B: 0,3

▫️ fwd дивиденды 2025: 10,4%

📊 Отдельно за 2кв2025 всё стабильно:

◽️ Выручка: 376,8 млрд ₽ (+12,2% г/г)

◽️ EBITDA: 38,7 млрд ₽ (+25,8% г/г)

◽️ ЧП:35,8 млрд ₽ (+13,7% г/г)

✅ На фоне ожидаемого роста капитальных затрат (+61% г/г), кубышка за 1п2025 уменьшилась до 359 млрд р.

👆 На 2025й год запланирован большой CAPEX около 315 млрд р (пока реализовано только 69,2 млрд р), поэтому денежная позиция существенно уменьшится, а к концу 2026 года она станет меньше в разы, чем сейчас.

❗️ Проблема в том, что в 1п2025 чистые процентные доходы составили 36% от чистой прибыли до налогов. Будет одновременно уменьшаться кубышка и будут падать процентные доходы на фоне снижения ставки ЦБ, так что итоговая прибыль с 1п2025 по 2п2026 прибыль, скорее всего, будет стагнировать, несмотря на рост на операционном уровне.

( Читать дальше )

🛒 ИКС5 (Х5) | Результаты за 1п2025

- 14 августа 2025, 10:02

- |

▫️ Капитализация: 824,8 млрд ₽ / 3037₽ за акцию

▫️ Выручка ТТМ: 4300 млрд ₽

▫️ EBITDA ТТМ: 257 млрд ₽

▫️ скор. ЧП ТТМ: 93,5 млрд ₽

▫️ P/E ТТМ: 8,4

▫️ P/B: 5,6

▫️ fwd дивиденд за 2025: до 6,6%

✅ Рост выручки продолжается отличными темпами (рост во 2кв2025 на 21,6% г/г), а вот прибыль упала из-за высокой ставки и роста % расходов.

👆 Средневзвешенная % ставка по всем займам Группы Х5 в 1п2025 составила20,72% (против 13,34% в 1п2024). По идее, уже в 1п2026 мы увидим существенное улучшение результатов на фоне смягчение ДКП.

✅ Компания выкупила долю нерезидентов и теперь на балансе 26,4 млн казначейских акций (9,7% от УК). На него потрачено 45,4 млрд (т.е. выкупали по 1716 рублей за акцию). Погашение казначейского пакета было бы позитивом, но акции вполне могут и не гасить, а постепенно раздавать на бонусы менеджменту.

❌ По итогам 1П2025г свободный денежный поток сократился на92% г/г до 4,5 млрд рублей. Напомню, что базой для дивидендов теперь является именно FCF.

👆 Однако, дивиденды могут выплатить в долг с учетом целевого диапазона по ND/EBITDA = 1,2-1,4, но в отчете за 1п2025 не отражена выплата 648р на акцию, после которой этот диапазон превышен. Так что дивы за весь 2025й год около 400р — возможно, но крайне маловероятно, скорее всего будет намного меньше (150-200р).

( Читать дальше )

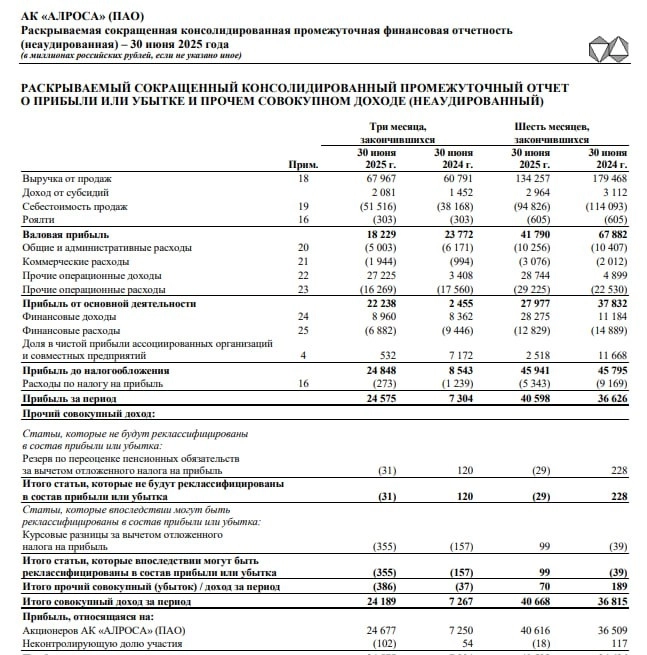

💎 Алроса (ALRS) | Обзор результатов по МСФО за 1П2025г, худшее уже позади?

- 13 августа 2025, 11:48

- |

▫️ Капитализация: 357,7 млрд / 49,6₽ за акцию

▫️ Выручка ТТМ: 194 млрд ₽

▫️ EBITDA ТТМ: 51,6 млрд ₽

▫️ скор. ЧП ТТМ: 9 млрд ₽

▫️ скор. P/E: 40

▫️ P/B 0,9

👉 Результаты за 1П2025г:

▫️ Выручка: 134,3 млрд ₽ (-25,2% г/г)

▫️ EBITDA: 37 млрд ₽ (-42,1% г/г)

▫️ скор. ЧП: 11,9 млрд ₽ (-77,9% г/г)

✅ После завершения продажи доли в Катоке, чистый долг Алросы сократился до 61 млрд рублей (ND/EBITDA = 1,2). Долговая нагрузка приемлемая, но долг во 2п2025 снова продолжит расти.

👆 Алроса официально завершила продажу активов в Анголе 15,9 млрд р. Актив продали дёшево, но альтернативы нет.

❌ Не смотря на затянувшееся падение цен на алмазы и убытки крупнейших производителей, менеджмент не ожидает восстановления отрасли до конца 2025г. Сейчас цены на алмазы оттолкнулись от дна, но несущественно.

👆 Все чаще встречается мнение, что отрасль пора хоронить, однако мы видим на примере Катоки, что покупатели на алмазодобывающих компаний есть, вопрос только цены.

Синтетических алмазы продолжают наполнять рынок, но в полный отказ от натуральных алмазов особо не верю.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал