мультипликаторы

Как не потерять деньги на облигациях. Какие компании представляют опасность для инвестирования?

- 19 сентября 2025, 10:14

- |

Мы с вами часто говорим про облигации, рассматриваем разные выпуски.

Но как понять, что облигации несут в себе риск дефолта эмитента?

Необходимо анализировать компании, смотреть на рейтинги и их финансовые показатели. Про то, как рейтинг бумаги влияет на вероятность дефолта мы уже говорили в тг канале. Сегодня предлагаю взглянуть на ещё один коэффициент, по которому можно понять, что дела у компании мягко говоря не очень.

Это коэффициент NetDebt/EBITDA. Он позволяет оценить уровень долговой нагрузки.

Простыми словами, этот мультипликатор показывает, за сколько лет компания сможет расплатиться по всем своим долгам, если направит на это всю свою операционную прибыль (EBITDA).

Как понять получившийся результат:

➡️ меньше 2-3 — хороший показатель, долги контролируются.

➡️ выше 4-5 — тревожный звоночек. Компания сильно закредитована.

Это как с вашим личным бюджетом: если чтобы отдать все кредиты, вам потребуется больше 3-4 годовых зарплат — это повод задуматься.

( Читать дальше )

- комментировать

- 329 | ★1

- Комментарии ( 1 )

На какие показатели смотреть инвестору в облигации, чтобы не залететь на дефолт?

- 25 августа 2025, 09:56

- |

Посмотрел тут видос выступления Алексея Реброва на летней конференции смартлаба.

Выступление достаточно полезное, решил выписать главное.

Видос тут:

Мой пересказ:

Алексей Ребров смог предсказать 6 из 7 дефолтов.

Всегда лучше смотреть отчетность МСФО чем РСБУ

✅EBITDA — один из самых важных показателей отчетности, выручка почти не важна.

Потому что обслуживание долга идет из операционного дохода.

✅Рентабельность по EBITDA особо ничего не показывает.

Важнее рентабельность инвестированного капитала (ROIC) по EBITDA, которую можно сопоставлять с купоном облигации: если ROIC < купон.

Пример: если ROIC=20% а купон бондов 24%, то это уже признак долговой пирамиды.

✅Смотреть OCF — денежный поток от операций.

Если OCF отрицательный — это самый частый признак дефолта.

Например дефолт Нафтатранс плюс — была прибыль постоянно, а вот OCF был отрицательный стабильно.

М.Видео, например, не пугает, тк. OCF положительный

По фин. компаниям (например, лизинг) надо смотреть OCF за вычетом изменения кредитного портфеля.

( Читать дальше )

🏦 Сбербанк. Новый рекорд по месячной прибыли!

- 12 августа 2025, 10:47

- |

Сегодня в нашем фокусе финансовые результаты по РСБУ за 7 месяцев 2025 года ведущего банка страны — Сбербанка. Традиционно, к ключевым показателям:

— Чистые процентные доходы: 1700,4 (+16,7% г/г)

— Чистые комиссионные доходы: 413,1 млрд руб (-1,7% г/г)

— Чистая прибыль: 971,5 млрд руб (+6,8% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 За 7М2025 чистые процентные доходы выросли на 16,7% г/г — до 1700,4 млрд руб. на фоне роста доходности и объема работающих активов. При этом чистые процентные доходы отдельно в июне продемонстрировали рекордный рост на 23,7% г/г — до 263,1 млрд руб. В свою очередь чистая прибыль выросла на 6,8% г/г и составила 971,5 млрд руб.

Динамика чистой прибыли по месяцам:

— январь: 132,9 млрд руб (+15,5% г/г)

— февраль: 134,4 млрд руб (+11,6% г/г)

— март: 137,2 млрд руб (+6,8% г/г)

— апрель: 137,8 млрд руб (+5,1% г/г)

— май: 140,6 млрд руб (+5,4% г/г)

— июнь: 143,7 млрд руб (+2,4% г/г)

— июль: 144,9 млрд руб (+2,7% г/г)

( Читать дальше )

Когда мультипликаторы могут наврать инвестору? Искажения в оценке компаний, которые нужно уметь фильтровать

- 07 августа 2025, 15:12

- |

Среди различных подходов к анализу метод сравнения занимает особое место – как инструмент, который позволяет быстро выявить различия и сходства на фоне комплексного подхода.

Инвестор, смотря на показатели компаний по отрасли, выбирает наиболее понятный и привлекательный бизнес для инвестирования.

Мультипликаторы становятся одним из главных инструментов этой оценки, поскольку помогают сравнивать компании разного масштаба и приводить их ключевые финансовые характеристики к единому знаменателю.

Однако слепая вера мультипликаторам опасна. Они подвержены искажениям, которые могут изменить реальную картину и ввести инвестора в заблуждение.

При использовании мультипликаторов нужно понимать, где и почему они могут «наврать», и уметь фильтровать эти искажения.

Для начала нужно отметить, что не всегда правильно сопоставлять мультипликаторы бизнеса со средними показателями в отрасли, так как среднее значение не является репрезентативным для отрасли, а представляет собой усредненный показатель.

( Читать дальше )

Как отличить дешёвую акцию от дешманской

- 28 июля 2025, 13:16

- |

Просто рынок уже понял, что там ничего не светит. Чтобы не оказаться в этой ситуации, важно уметь отличить реальную недооценённость от заслуженного забвения

( Читать дальше )

Взаимосвязь стоимости акций и доходности ОФЗ: вторая часть

- 28 июля 2025, 12:25

- |

Первую и третья части тут и тут.

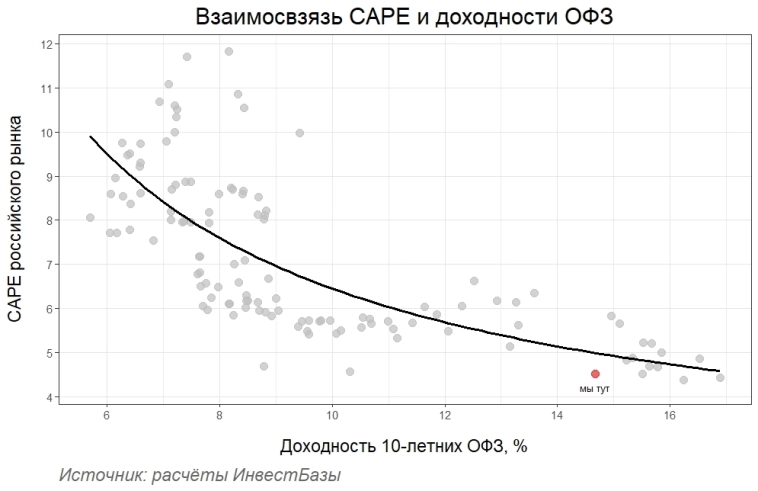

Чтобы проверить связь между CAPE и дохой ОФЗ, построил незамысловатую регрессию на основе гиперболы, где y является CAPE, а x — доходность десятилеток. Получаем модельку:

y ~ α + β*(1/x) + ε

Её визуализация представлена на графике. Красным выделил последнее доступное значение из дата фрейма (30 июня текущего года).

Перейдем к параметрам модели. Скорректированный R-квадрат составил ~0.51 — более 50% отклонений от среднего значения CAPE объясняется этой штуковиной. Коэффициент α равняется 1.86, β составил около 0.46. Оба оказались статистически значимыми переменными — p-value < 2e-16. Если говорить человеческим языком, доходность ОФЗ взаимосвязана с CAPE.

Статистическая справка. Обе переменные нестационарны — средние и стандартные отклонения временного ряда меняются со временем. Китайский товарищ (DeepSeek) и американ буржуй (ChatGPT) отметили, что построение регрессии с таким родом данных может привести к ложным результатам — завышенный R-квадрат, низкие p-value и стандартные ошибки у коэффициентов.

( Читать дальше )

🏭 Сектор удобрений. Подробный обзор

- 25 июля 2025, 08:44

- |

ФосАгро

Текущая цена: 6 426₽

Акции оценены справедливо

📈 Сильные стороны:

— низкая себестоимость производства удобрений.

— выход на проектную мощность Волховского производственного комплекса.

— завершение цикла масштабных инвестиций.

— устойчивое финансовое положение.

📉 Слабые стороны:

— рост операционных расходов.

— отказ от дивидендов за 1К2025.

— зависимость от цен на сырье.

Резюме:

Один из лучших отечественных экспортеров удобрений. ФосАгро имеет устойчивое финансовое положение, низкую себестоимость производства удобрений за счёт вертикальной интеграции и собственной добыче сырья. В 2024 году компания продемонстрировала смешанные результаты, однако уже в 1К2025 совершила рывок — нарастили операционные показатели, снизили долговую нагрузку, начали получать отдачу от крупных инвестиций. Резкое улучшение обусловлено ростом цен на удобрения, а также эффективной работой менеджмента с оборотным капиталом. Примечательно, что руководство отказалось от дивидендов за 1К2025 и решило сфокусироваться на дальнейшем снижении долга. С одной стороны — позитивно (не будут платить дивиденды в долг). С другой стороны — без дивидендов бумага теряет в привлекательности.

( Читать дальше )

Транснефть. Островок дивидендной стабильности

- 06 апреля 2025, 15:15

- |

На фоне резкого падения рынка за последние пару недель Транснефть держится очень уверенно и очень слабо реагирует на происходящее. Даже разрушительные тарифы на Камбоджу не смогли поколебать ее акции. В чем причина? Полагаю, ответ в кубышке и предстоящих дивидендах

За последние годы Транснефть значительно сократила свой долг (но не до нуля) и при этом нарастила денежные средства, что привело к образованию отрицательного чистого долга в 240 млрд руб. При текущих высоких ставках он делает финансовое положение компании устойчивым и приносит некоторый доход (чистые процентные поступления +36 млрд руб.)

( Читать дальше )

Оценки активов на российском рынке растут второй год подряд на фоне сокращения выкупов бизнеса у иностранцев – отчет Advance Capital – РБК

- 02 апреля 2025, 09:33

- |

На российском рынке наблюдается рост оценок активов уже второй год подряд, что связано с сокращением сделок с иностранными компаниями. В 2024 году медианный мультипликатор EV/LTM EBITDA составил 4,8х, что выше, чем в 2023 году (4,1х), однако все еще значительно ниже показателя 2021 года (5,5х). Основным фактором этого роста является уход иностранных компаний с российского рынка, который продолжался до конца 2024 года. Сделки с иностранцами проходили с дисконтом от 60%, что приводило к более низким мультипликаторам.

Однако в 2025 году эксперты прогнозируют замедление роста оценок из-за высокой ключевой ставки ЦБ, которая оказывает давление на стоимость активов. В то же время, жесткая денежно-кредитная политика может стимулировать новые сделки, включая реструктуризацию бизнеса и перепродажу активов, приобретенных у иностранцев. Также важным фактором для рынка в 2025 году будет геополитическая ситуация, возможное снятие санкций и возвращение иностранных инвестиций, что может способствовать росту оценок.

( Читать дальше )

💭 «Мысли вслух» — что творится с фондовым рынком в России? Почему после нескольких слухов, инвесторы начали массово продавать? Паника здравствуйте!

- 31 марта 2025, 21:07

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как заработать на рынке после последнего заседания ЦБ", а также разобрал самые глупые ошибки, которые совершают в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

☕#112. За чашкой чая…

Немного решил поговорить о ситуации на рынке, которая сложилась на сегодняшний день.

📰 Для начала — удручающий новостной фон. Как вы могли заметить, все, что обсуждали на этих выходных, не на стороне нашего рынка. Какой-то 17-й пакет санкций, пошлины 25% на российскую нефть, угрозы индивидуума из Белого дома… в общем, какой-то мрак. Да, вроде ничего нового, но рынок в очередной раз реагирует так, будто услышал это впервые

Позитива — ноль. Всё, что можно было разыграть на ожиданиях переговоров, встреч, звонков, уже включено в цены.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал