комментарий

Рынок инфраструктурного ПО превысил 100 млрд рублей в 2023 году — Forbes

- 27 мая 2024, 10:35

- |

Сегмент инфраструктурного софта в России в 2023 году вырос почти на треть, до 101 млрд рублей (+31% после обвала по итогам 2022-го), но по-прежнему не достиг уровня 2021 года — тогда он составил 132 млрд рублей, следует из подготовленного консалтинговой компанией Strategy Partners отчета, с которым ознакомился Forbes. Согласно наблюдениям аналитиков, в 2022 году рынок по всем сегментам инфраструктурного ПО кратно сократил потребление иностранных решений, заместив их доступными российскими аналогами, а в 2023 году совокупная выручка российских вендоров и вовсе превысила выручку иностранных компаний.

В рынок инфраструктурного ПО входят следующие сегменты: операционные системы, системы управления базами данных, резервного копирования, администрирования инфраструктуры, решения для виртуализации, управления мобильностью предприятия, почтовые решения, биллинговые системы. К 2030 году российское инфраструктурное ПО займет более 90% в годовом объеме продаж на внутреннем рынке, указано в отчете. Для сравнения: по итогам 2023 года пропорция выглядела как 52% на 48% в пользу отечественного софта. При этом темпы импортозамещения замедлятся после 2026 года.

( Читать дальше )

- комментировать

- 169

- Комментарии ( 0 )

МТС Банк рассчитывает начать выплачивать дивиденды в 2025 году

- 27 мая 2024, 10:06

- |

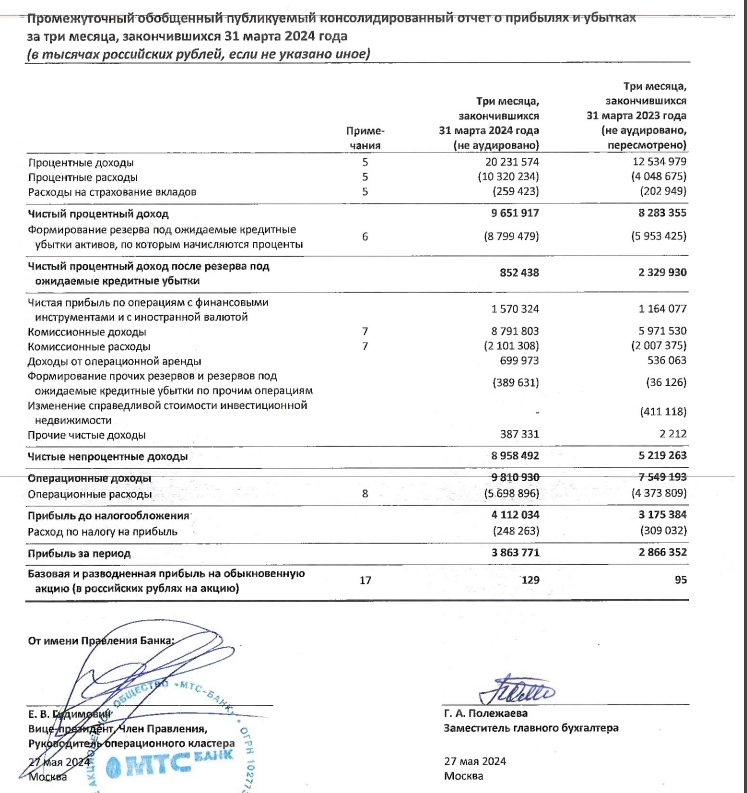

Чистая прибыль МТС Банка по МСФО за 1 квартал 2024 г. выросла на 35%, до 3,9 млрд рублей

- 27 мая 2024, 10:05

- |

МТС-банк в первом квартале 2024 года увеличил чистую прибыль по МСФО на 35% — до 3,9 млрд рублей по сравнению с 2,9 млрд рублей годом ранее, говорится в сообщении банка.

Рентабельность собственного капитала в январе-марте текущего года выросла до 21,12% с 18,9% за аналогичный период 2023 года.

Благодаря росту комиссионных и процентных доходов банк нарастил операционные доходы до создания резервов на 40%. В результате чистая прибыль достигла 3,9 млрд рублей, увеличившись на 35% год к году. Ключевые задачи текущего года — запуск новых высокоприбыльных кредитных продуктов, оптимизация стоимости фондирования за счет развития ежедневного банкинга, а также дальнейшее повышение эффективности использования капитала

Чистые процентные доходы банка в I квартале 2024 года выросли на 16,5% — до 9,7 млрд рублей, чистые комиссионные доходы — на 68,8% — до 6,7 млрд рублей.

www.e-disclosure.ru/portal/files.aspx?id=1285&type=4

Красноярскэнергосбыт! Отчет РСБУ Q1 2024г.! Дивиденды! Короткий комментарий!

- 24 мая 2024, 18:48

- |

Вышел отчет РСБУ за Q1 2024г. у компании Красноярскэнергосбыт (KRSB):

👉Выручка — 14,06 млрд.руб.(+7,3% г/г)

👉Себестоимость — 12,83 млрд.руб.(+9,1% г/г)

👉Коммерческие и управленческие расходы — 0,52 млрд.руб.(+16,3% г/г)

👉Прибыль от продаж— 0,705 млрд.руб.(-16,8% г/г)

👉Чистая прибыль — 0,326 млрд.руб. (-57,7% г/г)

Результаты получились слабые, в рамках моих ожиданий, потому что потому что я прогнозировал снижение чистой прибыли в первом полугодии 2024 года, потому что сбытовые надбавки в 1Н 2024г. не выросли, а даже немного снизились почти по всем категориям потребителей!

( Читать дальше )

В результате сбора заявок спрос составил 110%, было обработано более 100 заявок — Светофор об итогах размещения привилегированных акций

- 24 мая 2024, 14:10

- |

Основные итоги размещения

- В результате сбора заявок спрос составил 110%, было обработано более 100 заявок. В Предложении приняли участие как физические лица, так и институциональные инвесторы.

- Цена Предложения составила 56,25 рублей за 1 (одну) Акцию ПАО «Светофор Групп».

- Размер Предложения составил 2 481 500 Акций, что соответствует 100% от количества выпущенных и находящихся в обращении привилегированных акций ПАО «Светофор Групп» и 10% от всех акций, составляющих уставный капитал Компании.

- Средства, привлеченные Эмитентом в рамках Предложения, составили 139,6 млн рублей. В результате Предложения рыночная капитализация Компании составила 765 млн рублей.

- Все средства, полученные от размещения Акций, будут направлены в Компанию для реализации масштабной инвестпрограммы.

Торги Акциями ПАО «Светофор Групп» на СПВБ начинаются сегодня, 24 мая 2024 года, в 15 часов 00 минут. Ранее СПВБ приняла решение о включении Акций в список ценных бумаг, допущенных к торгам (некотировальная часть списка).

( Читать дальше )

Россети Центр. Отчет МСФО Q1 2024г.! Короткий комментарий!

- 24 мая 2024, 13:14

- |

Компания Россети Центр опубликовала финансовый отчет за Q1 2024г. по МСФО:

👉Выручка — 35,2 млрд руб. (+4,5% г/г)

👉Операционные расходы — 30,7 млрд руб. (+8,5% г/г)

👉Операционная прибыль — 4,9 млрд руб. (-16,2% г/г)

👉Чистая прибыль — 2,48 млрд руб. (-34,2% г/г).

Отчетность РСБУ и МСФО очень схожа, поэтому я постараюсь не повторяться, так как недавно писал пост по отчетности РСБУ.

Чистая прибыль по МСФО снизилась на -34,2% до 2,48 млрд руб. (по РСБУ было -12,4% и 3,21 млрд). С чем это связано?

( Читать дальше )

Топ-менеджмент Европлана ожидает, что по итогам 2024 года лизинговая компания получит чистую прибыль 18-20 млрд рублей

- 24 мая 2024, 11:28

- |

Рязаньэнергосбыт. Отчет РСБУ Q1 2024г.! Дивиденды! Короткий комментарий!

- 23 мая 2024, 20:05

- |

Вышел отчет РСБУ за Q1 2024г. у компании Рязаньэнергосбыт:

👉Выручка — 3,88 млрд руб.(+3,0 % г/г)

👉Себестоимость — 3,37 млрд руб.(+3,9% г/г)

👉Коммерческие расходы — 0,155 млрд руб.(+21,9% г/г)

👉Прибыль от продаж — 0,316 млрд руб.(-11,9% г/г)

👉Чистая прибыль — 0,27 млрд руб. (-10,3% г/г)

Результаты получились слабые, в рамках моих ожиданий, потому что я прогнозировал снижение чистой прибыли в 2024 года (на -16,2%), потому что сбытовые надбавки в 2024г. не выросли, а даже немного снизились по некоторым категориям потребителей, и по факту прибыль от продаж снизилась на -11,9% до 0,316 млрд руб., а чистая прибыль -10,3% и 0,27 млрд руб.

( Читать дальше )

Группа Позитив рассчитывает занять большую часть рынка автоматизации контроля киберустойчивости объемом 27 млрд руб

- 23 мая 2024, 15:44

- |

Инвесторам нужно готовиться к возможному обвалу индекса РТС до конца года, справедливый уровень бенчмарка на 50% ниже текущего — Аналитики, Ведомости

- 23 мая 2024, 10:19

- |

Классический анализ фондового рынка с помощью дисконтирования денежных потоков и дивидендных выплат указывает на риски падения индекса РТС, долларового эквивалента индекса Московской биржи, предполагают опрошенные «Ведомостями» эксперты. Они считают, что при текущей средней доходности облигаций федерального займа (ОФЗ) со сроком погашения более пяти лет в 14% справедливое значение индекса должно составлять около 800 пунктов. Бенчмарк превышает этот уровень на 50,3% – на закрытии торгов РТС составил 1202,7 п. С закрытия основной сессии торгов предыдущего дня он увеличился на 0,3%, с начала года – на 11%.

www.vedomosti.ru/investments/articles/2024/05/23/1038927-investoram-nuzhno-gotovitsya-k-obvalu-indeksa-rts

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал