инвесттема

Что по доллару?

- 04 марта 2022, 09:52

- |

5-й день подряд утро стартует без торгов на Мосбирже. В этих условиях, открытие может пройти под знаком распродаж, чего не хотелось бы ни инвесторам, ни регулятору. Поэтому сомневаюсь, что мы увидим торги вплоть до 9 марта.

Доллар $USDRUB вчера снова переписал исторический максимум. Теперь и отметка в 117 рублей за доллар поддалась. Проведу небольшой ликбез. Традиционно, регулировать курс валют был призван ЦБ, который проводил валютные интервенции. В связи с блокировкой валютных резервов за границей, ЦБ позвал на помощь экспортеров, требуя от них продавать в рынок свою экспортную выручку в пределах 80% от нее.

Но эту выручку еще нужно получить. Нарушение цепочек поставок и расчетов, мешает нормальной деятельности экспортеров. К тому же санкции и отказ западных партнеров от сотрудничества, затрудняют процесс. Вчера стало известно об отказе французских и британских портов принимать сжиженный природный газ у танкеров Новатэка. Кто дальше? Роснефть, Газпром?

( Читать дальше )

- комментировать

- Комментарии ( 9 )

Этого не может быть! Война. Фондовый рынок. Что делать?

- 27 февраля 2022, 10:17

- |

Рынок в огне. На фоне разворачивающегося конфликта в Украине, фондовый рынок только за четверг потерял 40% и риски сохраняются. Разбираемся, как мы до этого дошли и что делать в текущей ситуации. Все это узнаете в моем очередном видео с нарезкой полезных фрагментов вебинара ИнвестТема Premium от 24 февраля 2022 года:

( Читать дальше )

Тяжелые итоги недели

- 26 февраля 2022, 13:29

- |

Эта неделя войдет в историю фондового рынка России. Запомните момент, когда за неделю Индекс Мосбиржи потерял 27%, а максимальная просадка одного дня достигала 40%. Пятница отбила часть потерь, но сентимент по-прежнему отрицательный и повторные проливы возможны.

Нефть и газ на фоне военных действия в Украине подпрыгнули до своих локальных максимумов, после чего закрепились под отметками в $99 за баррель и $1200 за тыс. кб. м. Совершенно не понятно, как будут продолжены поставки энергоносителей в страны ЕС в условиях кризиса, ведь Россия одна из главных поставщиков.

«В любой непонятной ситуации — покупай доллар»

Эту фразу я говорил вам в течение последнего года. И дело не в том, что я оказался прав, и даже не в том, что цена приближалась к 90 рублям. Нет! Просто вы должны думать еще и о диверсификации своих портфелей по валютам. Пора ли сливать «зеленого»? — Я думаю нет, но вы сами вольны принимать решения.

По очередной партии санкций я вчера написал отдельную

( Читать дальше )

Последствия урагана на рынке

- 25 февраля 2022, 13:04

- |

Вчерашний день стал настоящим потрясением не только для частных инвесторов, но и для всего мира. В последние годы все были заняты экономикой и забыли, что есть дела поважнее цифр. Но именно цифры заложены в основу моего блога, поэтому давайте пробежимся по тем санкциям, которые вчера были введены и прикинем, как они повлияют на рынок.

Рынок, к слову, сразу с начала торгов перешел к росту и даже умудрился подскочить до планки, после чего были приостановлены торги. Сейчас в штатном режиме проходят, а Индекс Мосбиржи растет на 14%, слегка компенсируя вчерашние потери.

Итак, после невразумительных санкций со стороны США и ЕС в последние годы, вчера были анонсированы ряд мер по сдерживанию финансового обеспечения РФ. Санкции, которые озвучил Байден и Джонсон, коснулись, в том числе Сбербанка и ВТБ. Причем последнему досталось по полной:

— Ограничение расчетов по картам банка за рубежом

— Заморозка активов банка в Великобритании

— Операции с иностранными ЦБ на брокерских счетах частично не доступны, и даже с депозитарными расписками наших компаний, типо Русагро

( Читать дальше )

Российский рынок в огне

- 24 февраля 2022, 21:13

- |

К концу торговой сессии 24 февраля 2022 года Российский рынок практически уничтожен. Никогда за всю непродолжительную историю его существования, активы не падали на такую величину. Индекс Мосбиржи в моменте теряет 34%, а падение большинства голубых фишек подбирается к 50%. На вечерней сессии начали откупать, да и после публикации новых санкций, снялась напряженность. Русал, к слову, не попадет под санкции.

В целом, эта ситуация — настоящее испытание для нас, Друзья. А особенно для тех, кто пришел в рынок не так давно. В текущей ситуации нужно просто набраться терпения. Терпения и смелости, ведь она еще нам понадобится для восстановления наших портфелей.

Это будет долгий, тяжёлый процесс, но мы точно справимся. Ведь не зря мы прокачивались вместе в области фундаментального анализа. Да, сейчас он не работает, как и не работает технический анализ и даже здравый смысл. Но придет время, когда именно грамотный подход к выбору активов поможет нам в сфере инвестиций.

И помните, все будет хорошо. И с рынком, и с нами. Просто нужно время. Берегите себя и свои семьи. Сейчас это очень важно, в какой бы стране или городе вы не находились.

( Читать дальше )

Роснефть - идем на Восток

- 22 февраля 2022, 20:00

- |

Нефтяные компании в условиях высоких цен на нефть традиционно выходили на первые места у инвесторов. Низкая себестоимость добычи делают эти идеи максимально эффективными. Конечно, каждая компания справляется по своему, но сегодня речь о Роснефти. Посмотрим на результаты за 2021 год и оценим перспективы.

Итак, выручка компании за 2021 год выросла на 52,2% до 8,8 трлн рублей. Решающий вклад внесли цены на энергоносители, которые по сравнению с 20-м годом значительно подросли и продолжают находиться гораздо выше своих средних значений за последние годы. Для нефтянки — это настоящий пир. Также Роснефть нарастила добычу углеводородов за счет новых квот со стороны ОПЕК+ и прибавила 11,5% в объемах экспорта нефти.

Себестоимость продаж также выросла на 35%, уступив по динамике выручке. Курсовые разницы в 21 году были положительные. Все это в совокупности позволило увеличить чистую прибыль в 5 раз до 883 млрд рублей. К слову, рекордная прибыль!

Теперь остается вопрос — куда деть эту самую прибыль? На ум приходит сокращение долговой нагрузки, а также инвестиции в проект «Восток ойл», который будет запущен в 2024 году и требует больших вложений.

А что же получат инвесторы в ожидании 2024 года?

Исходя из дивидендной политики, инвесторы могут рассчитывать на 50% от чистой прибыли по году. Это около 46 рублей на одну акцию. С учетом ранее выплаченных 18 рублей. Остаток в 28 рублей можно ожидать к лету. Годовая доходность около 8%. Не так мало, но слабее других нефтяников.

( Читать дальше )

Фосагро - была и остается историей роста

- 21 февраля 2022, 12:50

- |

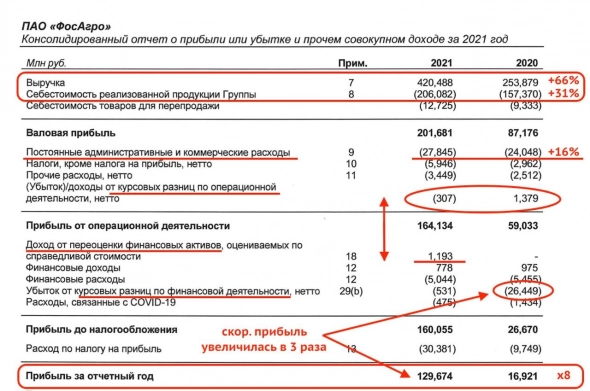

2021-й год для химиков завершился на мажорной ноте. Новый цикл роста в сырье оказал поддержку всем без исключения производителям сельхоз удобрений, особенно отечественным. Да и 2022-й продолжает радовать. Фосагро — лидер отрасли и та компания, чьи результаты мы изучим в этой статье.

Выручка компании за отчетный период выросла на 65,6% до 420,5 млрд рублей. Причем на показатели положительно повлияло все, что только возможно. Рост мировых цен на удобрения, рекордный объем производства, восстановление спроса и дефицит на мировом рынке. Ну разве что капельку дегтя вносит динамика продаж удобрения. Объем продаж увеличился всего на 3%.

Себестоимость год к году увеличилась на 31%, что связано в первую очередь с ростом цен на сырье. Поддерживающий эффект оказывают сниженные цены на газ для отечественных производителей. Это конечно скорее бенефиты для Акрона, но все же. А вот операционные расходы прибавили всего 16%.

Это позволило нарастить чистую прибыль за 2021 год в 8 раз до 129,7 млрд рублей. Важную роль в росте прибыли сыграли курсовые разницы, убыток в 26,5 млрд рублей по которым в 2020 году, создал эффект низкой базы. Но даже скорректированная прибыль на фин. переоценки увеличилась в 3 раза.

Так где покупать? Акции растут без намека на коррекцию. Мультипликаторы все еще далеки от уровня перегретости. P/E в 6 и EV/EBITDA в 5 слишком привлекательны, чтобы их игнорировать. Конечно нужно учитывать всплеск прибыли в этом году. Если мы возьмем тот же P/B в 4,8 он находится на своих максимальных значениях.

Пока идет цикл роста в секторе, избавляться от актива не самая лучшая затея. Запас прочности у Фосагро огромный и удерживать производителя удобрения, наверное, лучшее решение. К тому же дивидендная доходность прогнозируется по году выше 15%, что с лихвой перекрывает любую доходность облигаций.

Я не удивлюсь, если акции Фосагро даже с текущих значений прибавят пару десятков процентов ко второму кварталу, но брать в портфель не спешу и буду ожидать коррекцию. Хотя бы к уровню по P/B в 3,8. Несмотря на цикличность, Фосагро остается историей роста и отличным представителем сектора производителей удобрений.

*Не является инвестиционной рекомендацией

Актуальная аналитика в моем блоге в Telegram. Подписывайтесь!

Российский инвестор должен немного «пострадывать»

- 19 февраля 2022, 11:00

- |

Хаос воцарился на бирже РФ. Уставшие от длительной коррекции инвесторы с опаской проверяют новостные сайты. Эти выходные добавят седины даже опытным инвесторам. Пока проходит эвакуация людей из ДНР и ЛНР, а самопровозглашенные республики проводят мобилизацию, давайте посмотрим на текущую рыночную картинку.

Индекс Мосбиржи за неделю потерял 4,3%, жестко отреагировав на эскалацию конфликта в Украине. Технически уровень в 3200 п. по Индексу кажется вполне досягаемым. Однако в первую очередь движение рынка зависит от заявлений глав государств, которых предсказать мы не можем.

Нефть на неделе пробила отметку в $96 за баррель после чего немного откатилась. Психологическая отметка в $100 может быть уже достигнута в ближайшее время. Рубль также реагирует на геополитическую напряженность и теряет к другим мировым валютам. В случае усиления конфликта, до 79 рублей за доллар дотянемся легко.

В лидерах роста оказались бумаги золотодобытчиков. Полюс прибавил 7,4%, Polymetal 7,2% и даже Петропавловск умудрился вырасти на 2,9%. Единственный работающий паттерн по этим активам: «Покупайте, когда вам становится страшно за свою жизнь» Пандемия, войны — все это топливо для роста золота.

Нефтегазовый и банковский секторы перешли в коррекцию. Причина в выходе нерезидентов из наших голубых фишек. Газпром теряет 3,6%. Роснефть с рекордной прибылью за 2021 год завершила неделю в минус 7,2%. Лукойл чуть лучше -3,9%. Самое большое падение из банков, у Тинькофф -10,8%. Бешеный рост котировок годом ранее, сделал актив перегретым, а общий негатив добавляет масла в огонь. Хотя Сбер недалеко ушел, минус 6,1% за неделю.

Что делать инвесторам?

Во-первых, не паниковать. Помните, что лишние действия только снизят вашу доходность. Мы не знаем, как будет разрешаться ситуация. В случае новых договоренностей, рынок сразу закроет дисконт к докризисный ценам. Если ситуация ухудшится, то портфелям придется несладко. Но как я всегда говорю: «Каждый российский инвестор должен немного «пострадывать».

( Читать дальше )

Тейперинг - экипажам приготовиться

- 16 февраля 2022, 20:22

- |

Весь последний год ситуация вокруг инфляции в США и повышения ключевой ставки достигла апогея. Волатильность на рынках зашкаливает. Даже на небольшие отклонения от прогнозов по выручке/прибыли, американские компании бурно реагируют. Не буду показывать пальцем на Meta. Сегодня я хочу разобраться, чего же опасаются инвесторы и так ли страшно сворачивание QE. Присаживайтесь поудобнее, давайте погрузимся немного в макроэкономику.

Итак, в риторике всех аналитиков, инвесторов, фондов вы могли заметить нотки озабоченности по поводу повышения ставки ФРС США. По факту не сам подъем ставки вызывает опасения, а сокращение ЦБ США стимулирования экономики. Именно это и называется тейперингом.

Сокращение уже происходит. Так называемых «вертолетных денег», которые направлялись в рынок, становится меньше. С февраля на $20 млрд и к апрелю 2022 года программа QE будет полностью свернута. Обычно сворачивание стимулов предшествует повышению ставок, что в свою очередь может вызвать точечную коррекцию рынка США и всех прочих, как следствие.

( Читать дальше )

У России нет долгов (ну почти)

- 16 февраля 2022, 19:18

- |

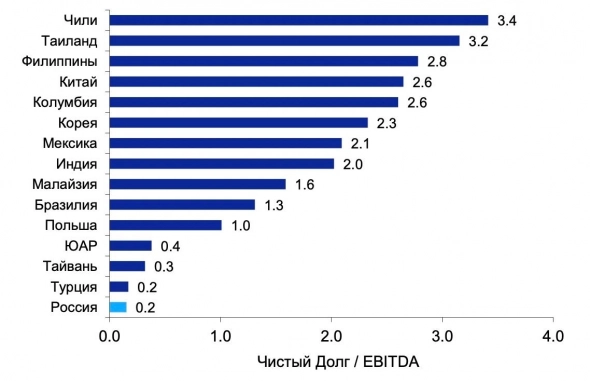

Когда мы формируем портфель, то немаловажным фактором является закредитованность компаний, которые в него входят. Не хочется держать предбанкротные предприятия, ведь они не то что не могут обеспечить возврат инвестиций, но и долг свой обслужить.

Причем я вполне нормально отношусь к предприятиям, которые умело пользуются заемными средствами. Ведь именно это способно обеспечить баланс между развитием и устойчивостью. Обычно для определения закредитованности я использую мультипликатор NetDebt/EBITDA.

Оптимально — если компания имеет этот показатель на уровне ниже 1x. Это говорит о низком чистом долге. Если выше 2x, то нужно внимательно следить за дальнейшей динамикой, дабы этот показатель не повышался. Если выше 3-4x, то компанию назвать устойчивой сложно.

Актуальная аналитика в моем блоге в Telegram. Подписывайтесь!

А это долговая нагрузка в разбивке по странам. И что примечательно, в РФ она одна из самых низких среди развивающихся рынков

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал