инвесттема

У меня горит от Лукойла. Покупка Энела. Спартак чемпион

- 16 октября 2022, 10:25

- |

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Новатэк - битва за китайского дракона

- 14 октября 2022, 08:08

- |

Нефтегазовый сектор России представлен всего двумя газовиками, если не брать во внимание ту же Роснефть, доля продаж газа которой незначительна. На фоне всех санкционных проблем Газпрома, именно Новатэк может стать для инвесторов подходящей идеей. Или нет? Давайте разбираться.

Итак, компания представила свежий операционный отчет за 9 месяцев 2022 года. Добыча углеводородов за период выросла на 1,7% до 472,2 млн баррелей нефтяного эквивалента (бнэ) или 1,73 млн в сутки. Предприятия компании частично «ускользают» от санкций и могут работать на полную мощность.

Что касается реализации, тут дела обстоят чуть хуже. Реализация газа за 9 месяцев 2022 года упала на 2,3% до 54,4 млрд куб. м. Причем реализация на международных рынках выросла чисто символически на 0,2% до 6 млрд куб. м. Внутренний рынок выбрал 48,4 млрд куб. м, что ниже на 2,6% показателей предыдущего года.

Стоит напомнить, что Новатэк едва ли можно считаться экспортером. Разве что формально. Об этом я писал в отдельной статье. На международные рынки компания отправила всего 11% от всего объема реализации. В данный момент это можно считать плюсом, так как санкционная риторика Запада оказывает незначительное влияние, а основным каналом зарубежного сбыта в скором времени должен стать Китай.

( Читать дальше )

Что творится на нефтегазовом рынке?

- 13 октября 2022, 07:46

- |

Индекс Мосбиржи в среду продемонстрировал символический рост на 0,2% и завершил торги на отметке 1952,8 пунктов. Куда более позитивная динамика наблюдается на рынке госдолга – индекс RGBI обновил двухнедельный максимум. Для рынка акций это позитивный сигнал, поскольку именно гособлигации часто выступают в качестве опережающего индикатора будущего тренда.

ОПЕК опубликовал традиционный ежемесячный отчет. По оценкам нефтяного картеля, добыча нефти в России в 3 квартале составила 10,91 млн б/с, что на 1% больше показателя годичной давности. Несмотря на ужесточение западных санкций мы пока не видим существенного сокращения добычи. Евросоюз одной рукой вводит санкции, а другой покупает нашу нефть, поскольку сам не может без нее существовать.

По данным Vortexa, импорт нефти в страны ЕС в сентябре выросла с 1,69 млн до 1,78 млн баррелей в день, однако тренд с 2016 года нисходящий. Европа пытается «перехватиться» нероссийской нефтью, чей импорт вырос до рекордного с того же 2016 года. Для наших нефтяников это негативный сигнал. С начала введения полноценного эмбарго, денежные потоки неминуемо упадут.

Из интересного могу отметить отчет Росстата о снижении инфляции к 10 октября до 13,4%. Через две недели ЦБ проведет очередное заседание и можно ожидать сохранения ключевой ставки на текущем уровне 7,5%. В сентябре регулятор просигнализировал, что приближается к завершению цикла снижения ставок и готовится к ужесточению монетарной политики. Но падающая инфляция еще позволяет удерживать ставки на текущем уровне, что благоприятно для рынка акций.

📉Аутсайдером рынка стала МТС — Федеральная антимонопольная служба признала компанию виновной в нарушении законодательства и потребовала снизить цены на сотовую связь. В итоге акции МСТ похудели на 3,3%. Поскольку менеджмент до сих пор не озвучил новую дивидендную политику, то покупки бумаг телекома могут создать дополнительные риски.

Газпром начал проектирование газопровода «Сила Сибири 2», а вице-премьер РФ Александр Новак в кулуарах «Российской энергетической недели» предложил построить дополнительный газопровод в Турцию по дну Черного моря. Видимо Газпром с 2024 года ожидает существенный рост капитальных затрат, что в совокупности с ростом налоговой нагрузки, не позволяет рассчитывать на сильный рост капитализации в долгосрочной перспективе.

❗️Не является инвестиционной рекомендацией

( Читать дальше )

Globaltrans - восточный экспресс

- 12 октября 2022, 08:08

- |

Искать идеи на нашем рынке становится все сложнее. Большинство компаний либо полностью скрыли отчетность, либо раскрывают ее в ограниченном формате. Да и общая конъюнктура не позволяет полноценно сформировать инвестиционные модели. Тем не менее некоторые компании публикуют данные, которые мы можем разобрать, и сегодня у меня на столе отчет Globaltrans.

Итак, выручка компании за первое полугодие 2022 года выросла на 50,1% до 48,4 млрд рублей. Основной вклад в выручку внесли ставки аренды полувагонов, среднее значение которых в 2022 году составляет выше 2500 руб./сут. Для сравнения, средние ставки в 2020 году были на уровне в 913 рублей, в 2021 году и того ниже — 742 рубля.

💬 Тут нужно отметить, что в последние месяцы ставка снижается, но все еще выглядит очень хорошо. А вот в разрезе объемов транспортировки, грузооборот снизился за период на 9% до 38,6 млн тонн.

Себестоимость продаж растет умеренно, всего на 15,1%. Руководству компании удается сдерживать рост издержек. Операционные расходы увеличились чуть сильнее, на 47,1%, но занимают небольшую долю в общих костах. В итоге чистая прибыль компании увеличилась в три раза до 12,3 млрд рублей.

( Читать дальше )

Текущая ситуация на бирже

- 11 октября 2022, 08:46

- |

Дивидендная истерия в Газпроме достигла своей кульминации. Понедельник торги начались со всплеска волатильности – тяжеловес в индексе Газпром пережил дивидендный гэп. Сначала инвесторы сомневались в выплате, потом предполагали катастрофический гэп, «завтра покупать начнут» Вероятно, уровень 150 оказался очень привлекательным для желающих набрать бумаг. Как итог -16%, при том, что размер дивидендов к закрытию пятницы был более 25%.

Один из самых популярных вопросов в личку — «Идут обстрелы Украины, нам ждать апокалипсиса на нашем рынке?» А вот тут я хотел бы акцентировать внимание на том, что любой успех на фронте, рынком будет восприниматься, как драйвер роста. Это сейчас один и главных бенчмарков. Именно поэтому вчера мы увидели разливающийся позитив.

В лидерах роста вчерашнего дня оказались бумаги СПб биржи. Площадка готова открыть торги еще 42 китайским акциям. С одной стороны подобные телодвижения для биржи позитив. С другой, уж очень много инвесторов обожглись на инвестициях в зарубежные бумаги, поэтому реальный позитив для компании будет, когда начнет оживать инвестиционный климат, и частные инвесторы вновь покажут свою силу. Крупные же инвестиционные компании, как правило имеют доступ напрямую к Гонконгской бирже, если у них есть такая необходимость.

( Читать дальше )

Теракты, обстрелы, эскалация, паника, бегство, истерика...

- 10 октября 2022, 16:48

- |

А рынок практически весь в зеленой зоне остался. «Похоронная бригада» в лице некоторых аналитиков и заговорщиков просочились на российские форумы и соц сети не понимая, что рынок сложнее, чем кажется. Понять его их предательским умом невозможно. Нашим тоже, кстати 😂 Это субстанция, которая вас еще удивит не раз.

Собрались, успокоились, работаем дальше. Ах да, чуть не забыл. Газпром, «лежащий на боку» теряет на текущую минуту всего 15,8%, а выплата даже с учетом налогов принесла многим почти 22%. Мне, купившему еще в 2017 году досталось вообще 40% доходности и позиция почти окупилась только дивидендами. Вот такая арифметика, господа инвесторы.

С Уважением,

Литвинов Владимир, ИнвестТема

Что неделя грядущая нам готовит?

- 10 октября 2022, 08:11

- |

Новая рабочая неделя началась. Ожидается она крайне напряженная и насыщенная на события. Выходные прошли на фоне усиливающейся эскалации конфликта и теракта в Крыму. Чего ждать от дивидендного гэпа Газпрома? От заседания Совбеза РФ, которое пройдет сегодня? Узнаем уже через считанные часы, а пока пробежимся по актуальным вопросам, волнующим отечественных инвесторов.

Санкционная истерия

8-й пакет антироссийских санкций согласован. Он включает запрет на морские перевозки российской нефти третьим странам по цене выше установленного потолка, а также на импорт стальной продукции и еще некоторых товаров. Евросоюз пообещал вносить в санкционный список граждан и организации из третьих стран, которые помогают россиянам обходить ограничения. Скоро так и на себя санкции наложат!

Теряем потоки

Сегодня акции Газпрома начнут торги без дивидендов. Инвесторы, которые решили уйти в отсечку, получат 51,03 рубля на акцию, что соответствует 25,4% доходности. Гэп будет большой, а его закрытие становится проблематичным из-за схлопывающегося экспорта.

( Читать дальше )

Фондовый рынок России - инструмент новой реальности?

- 07 октября 2022, 08:11

- |

Сегодня я решил немного порассуждать над будущим нашего рынка. Выводы и тезисы будут носить эмпирический, не формализованный характер. Лишь набор мыслей и предположений. Сразу скажу, что фондовому рынку России — быть! Я не ожидаю его закрытия на фоне экономических проблем. Хотя и не исключаю коротких «каникул» в случае экстраординарных событий на фронте.

Весь 2022 год мы слышим риторику властей, которые намереваются «изменить реальность» и перестроить мироустройство, в том числе и в экономическом взаимоотношении между странами. Я не буду уходить в сторону политической полемики, лишь акцентирую внимание на некоторых тезисах.

💬 Удастся это им или нет? Насколько это обосновано? Какую цену нужно будет заплатить? Увидим уже совсем скоро и я не буду описывать свое субъективное отношение.

Итак, для достижения целей воссоздания сверхдержавы, власти прибегнут к ряду структурных изменений. Начало положено и имеет геополитический уклон. СВО выступает первой итерацией изменений. Новые территории, наращивание военной мощи, толчок США и Европы к диалогу, должны стать ожидаемым результатом. Еще раз, это не мои ожидания, а ожидания властей, хотя некоторая логика прослеживается.

( Читать дальше )

Текущая ситуация на рынке

- 06 октября 2022, 08:23

- |

Индекс Мосбиржи продолжает дрейфовать возле психологической отметки 2000 пунктов. Накануне в лидерах роста была АЛРОСА, бумаги которой потяжелели на 5,4%. Инвесторы скупали акции на отсутствии санкции Евросоюза в отношении российских алмазов. Бельгия смогла убедить ЕС не вводить ограничения в отношении крупнейшего мирового производителя алмазов.

🛢Под закрытие торгов в положительной области стали торговаться бумаги нефтяных компаний. В рамках саммита ОПЕК+ было принято неожиданное решение сократить добычу нефти на 2 млн б/с. В начале недели на рынке ходили слухи о том, что крупнейшие мировые производители нефти могут сократить производство в ноябре на 1 млн б/с, однако в итоге мы получили приятный сюрприз.

Российские нефтяные компании в сентябре добывали 10,7 млн б/с и в ноябре им придется сократить добычу на 0,22 млн б/с, что не так много. На решении ОПЕК+ российский сорт Urals вновь стал стоить дороже $70, что не может не радовать.

Аутсайдерами дня, в который раз стали золотодобытчики. Акции Полюса и Polymetal похудели более чем на 3,8% на фоне падения цен на драгметаллы. Цены на золото падают на фоне роста доходности американских гособлигаций, и этот тренд может продолжиться до середины декабря, когда ФРС США последний раз в этом году повысит процентную ставку.

Завтра закрывается дивидендный реестр по Газпрому. Кто бы мог подумать в конце августа, когда Совет директоров анонсировал промежуточные выплаты, что дивидендная доходность по бумагам составит 24,4%, что более чем в полтора раза выше инфляции и в 3 раза выше ставок по банковским депозитам. С одной стороны, аттракцион невиданой щедрости. С другой стороны, перспективы Газпрома на фоне последних событий — туманны.

❗️Не является инвестиционной рекомендацией

Друзья, напоминаю, что все мои аналитические статьи найдете в

( Читать дальше )

Роснефть - старые апсайды в новой парадигме

- 05 октября 2022, 08:15

- |

Российская нефтянка является одной их самых востребованных отраслей у отечественных инвесторов. Точнее являлась таковой. С началом санкционной войны, нефтяникам пришлось продолжить работу в более сложных условиях, когда поставки каждого барреля нефти идут с нарушением логистических цепочек.

Первоначально ЕС ввел эмбарго на поставки нефти морским путем. Это практически не вызвало сокращения продаж, так как компании продолжили поставки по ранее заключенным контрактам, а шестимесячный срок перед введением эмбарго дал необходимый зазор для маневра. Отражение этого мы увидели в отличном отчете Татнефти и сегодня разберем на примере Роснефти.

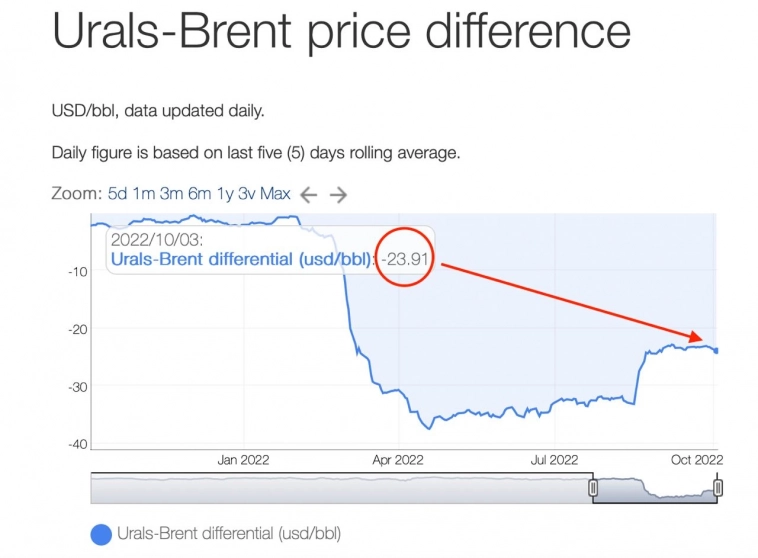

Только вот декабрь все ближе и санкционный пресс усилит давление. Ну и не стоит забывать про дисконт российской нефти марки Urals к Brent. Он хоть и сократился, но все еще составляет $24. Ну и как вишенка на торте — 8-й пакет антироссийских санкций, который должен утвердить ограничение цен на нефть. 3-4 кварталы станут показательными, а пока вернемся на шаг назад и посмотрим на результаты Роснефти за первое полугодие.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал