инвестиционная идея

✅ ДВМП и Совкомфлот - идеи под Восточный экономический форум

- 07 сентября 2023, 22:10

- |

🔹Одним из воможных бенефициаров предстоящего Восточного экономического форума является бумага ДВМП. Котировки находятся в фазе консолидации, а потому есть неплохие шансы увидеть ракету в случае позитивных новостей с форума. Гарантий, правда, нет, но обычно к таким событиям эмитенты стараются подвезти позитив. Результаты августовского отчета ДВМП оказались лучше ожиданий, что вселяет надежду😊

🔹Вторая идея — бумаги Совкофлот. Он участвует в обслуживании крупных энергетических проектов в России и за её пределами. Среди них числятся Сахалин-1 и Сахалин-2. А одним из крупнейших клиентов данной компании явл-ся «Сахалин Энерджи» с 12% долей в выручке. Так что тут тоже шансы есть😉

P.S. Форум стартует уже 10 сентября.

Чтобы быть в курсе торговых идей, подписывайтесь на мой телеграм канал !

- комментировать

- 479

- Комментарии ( 0 )

Devon: как вложиться в добычу сланцевой нефти и газа и ... заработать до 100%!

- 07 сентября 2023, 17:02

- |

Публичная компания Devon Energy Corporation (DVN, есть на СПб бирже) со штаб-квартирой в Оклахома-Сити, штат Оклахома, является является одним из крупнейших независимых производителей нефти и газа в Соединенных Штатах.

Она также является ведущим независимым переработчиком природного газа и сжиженного природного газа в Северной Америке. Devon входит в число 50 крупнейших нефтяных компаний мира. Хотя большая часть ее доказанных запасов расположена в Колорадо, Нью-Мексико, Техасе и Вайоминге, Devon также располагает активами по разведке и добыче в Канаде, Южной Америке, Западной Африке, Каспийском море и Китае. Примерно 60 процентов этих запасов находятся в форме природного газа.

Суточная добыча которой в четвертом квартале 2022 года составила около 315 000 баррелей нефти, около 150 000 баррелей сжиженного природного газа и более 1 миллиарда кубических футов природного газа. Она работает в Делавэре, Анадарко, Уиллистоне, Игл-Форде и бассейне реки Паудер.

( Читать дальше )

Актуальные инвестидеи: покупка акций «Транснефти» и Alphabet

- 07 сентября 2023, 13:11

- |

ПАО «Транснефть»

Тикер |

TRNFP |

Идея |

Long |

Срок идеи |

1-2 месяца |

Цель |

170 000 руб. |

Потенциал идеи |

21,56% |

Объем входа |

10% |

Стоп-приказ |

126 000 руб. |

29 августа компания представила отчетность за I половину 2023 года. Выручка эмитента выросла на 3,4% до 636,7 млрд рублей, EBITDA — на 9,2% до 297,7 млрд рублей, чистая прибыль акционеров увеличилась на 52,4% до 181,5 млрд. С точки зрения прибыли и EBITDA «Транснефть» существенно превысила наши и рыночные ожидания. Также положительным фактором является идея дробления акций компании для повышения их ликвидности и доступности для инвесторов. Возможный сплит ценных бумаг вместе с опубликованными показателями и ожиданиями по дивидендной доходности может привести к росту их котировок.

После публикации положительных данных котировки показали существенный рост. На текущий момент цена стоит около уровня сопротивления. В случае пробоя уровня рост может продолжиться. При объеме позиции 10% и выставлении стоп-заявки на уровне 126 000 руб. риск на портфель составит 0,99%. Соотношение прибыль/риск составляет 2,18.

( Читать дальше )

Перспективные инвестидеи: Citigroup, «Сбер» и China Construction Bank

- 07 сентября 2023, 11:51

- |

Аналитическое управление «Финама» представило инвестиционную стратегию по финансовому сектору. В 2023 году ситуация в отрасли остается непростой, и акции банков в большинстве стран отстают по динамике от широких рынков. Аутсайдерами являются ценные бумаги кредиторов из США, а лидерами — акции российских банков. В числе наиболее интересных инструментов эксперты называют бумаги Citigroup, «Сбера» и China Construction Bank.

Риски глобальной рецессии, высокая инфляция в мире и жесткая ДКП ведущих центробанков продолжают давить на акции финансового сектора. Дополнительным негативом стали крах нескольких банков США и снижение рейтингов небольших американских кредиторов. В результате акции банковского сектора Штатов прочно закрепились в отрицательной зоне. В то же время ведущие банки США неплохо чувствуют себя в финансовом плане, а стресс-тесты показали, что они сохранят устойчивость и смогут продолжить кредитование домохозяйств и компаний даже в случае жесткой рецессии.

( Читать дальше )

Личное мнение: что, думаю, будет лучше рынка в сентябре. Промежуточный ИТОГ за 2023г.

- 07 сентября 2023, 07:16

- |

Идеи на сентябрь:

считаю, что золото и нефтяники.

Держу Роснефть, Лукойл, Татнефть, Газпромнефть, Башнефть пр.

(думаю, Сургут обычка может быть лучше индекса, но не держу в портфеле).

Держу в портфеле бумаги, связанные с золотом (#SELGOLD001 и др.)

Brent уже около $90,

URALS уже около $75.

Думаю, в связи с дорогой нефтью, нефтяные компании могут быть в сентябре лучше рынка.

#ИТОГ 2023г. +79,2%

Опережаю индекс полной доходности Мосбиржи на 21,23%

(на свои, без плечей, доходность по деривативам ФОРТС считаю отдельно)

Искренне желаю Вам Здоровья и Успеха !

С уважением,

Олег.

Волшебные акции, которые сделают вас богатым: Wall Street в шоке

- 06 сентября 2023, 14:24

- |

Apple — это культовый бренд, продукция которого пользуется колоссальным спросом по всему миру. Компания успешно расширяет экосистему своих устройств и сервисов, что гарантирует стабильный денежный поток. Акции Apple показали 27% среднегодовой рост за последние 10 лет, значительно опередив рынок.

Основатель Berkshire Hathaway Уоррен Баффет называет акции Apple одним из лучших долгосрочных вложений, которые можно держать бесконечно. По его словам, пользователи Apple настолько привязаны к своим гаджетам, что не согласятся от них отказаться даже за большие деньги.

У Apple устойчивые конкурентные преимущества: лояльная аудитория, инновационные продукты, высочайшее качество, экосистемный подход. Компания постоянно выводит на рынок новинки вроде AR-очков и расширяет сферы бизнеса. Всё это делает акции Apple привлекательными на десятилетия вперед.

Amazon — еще один технологический гигант с огромным потенциалом роста. Эта компания доминирует в онлайн-торговле и облачных услугах. У Amazon свыше 200 млн подписчиков сервиса Prime, который приносит стабильный доход.

( Читать дальше )

Мусор и Мечел с потенциалом 205%

- 06 сентября 2023, 13:11

- |

📌 Статистика:

По итогам августа было 162 случая взлетов акций третьего эшелона более чем на 15% — рекорд как минимум с начала 2022 г. С другой стороны, участились случаи снижения более чем на 15%, но их количество относительно взлетов остается низким. Это показывает, что после роста акции не возвращаются на исходную позицию. На рынке мы наблюдаем либо коррекцию с последующим продолжением роста, либо закрепление на высоких уровнях.

5 июня Мосбиржа ввела дискретный аукцион для всех акций, с того момента каждый месяц учащаются случаи его проведения. В августе был установлен исторический максимум — 169 случаев. Только за первые 2 сессии сентября уже был 21 случай — больше чем за весь март 2022 г. Мы также разделили акции третьего эшелона на отраслевые индексы, как это делает биржа с ликвидными бумагами. С прошлого наблюдения в середине лета рыночные пузыри надулись еще больше.

Сильнее всех растут компоненты из сектора электроэнергетики — здесь насчитывается 50 бумаг.

( Читать дальше )

Актуальные инвестидеи: продажа фьючерса Si-12.23 и покупка акций Mosaic

- 06 сентября 2023, 13:10

- |

Si-12.23

Тикер |

SiZ3 |

Идея |

Short |

Срок идеи |

1-2 недели |

Цель |

95 050 руб. |

Потенциал идеи |

2,5% (по стоимости контракта) |

Объем входа |

10% (по гарантийному обеспечению) |

Стоп-приказ |

98 250 руб. |

15 сентября пройдет очередное заседание Банка России по ключевой ставке. Учитывая, что курс USD/RUB сейчас находится вблизи своих максимумов, а на ближайшем заседании ЦБ РФ ключевую ставку могут снова поднять, рубль может укрепиться по отношению к доллару.

Фьючерсы находятся около ключевого уровня сопротивления. При объеме позиции 10% по гарантийному обеспечению и выставлении стоп-заявки на уровне 98 250 руб. риск на портфель составит 0,3%. Соотношение прибыль/риск составляет 3.

The Mosaic Company

Тикер |

MOS |

Идея |

Long |

Срок идеи |

3-4 недели |

Цель |

$48 |

Потенциал идеи |

21,70% |

Объем входа |

8% |

Стоп-приказ |

$36,98 |

( Читать дальше )

🚁 eVTOL: Инвестируй в будущую Теслу и SpaceX

- 06 сентября 2023, 11:23

- |

В этой статье расскажу, что такое eVtol аппараты, какие задачи они решают и какие компании из этой индустрии могут кратно вырасти в цене и «озолотить» инвесторов.

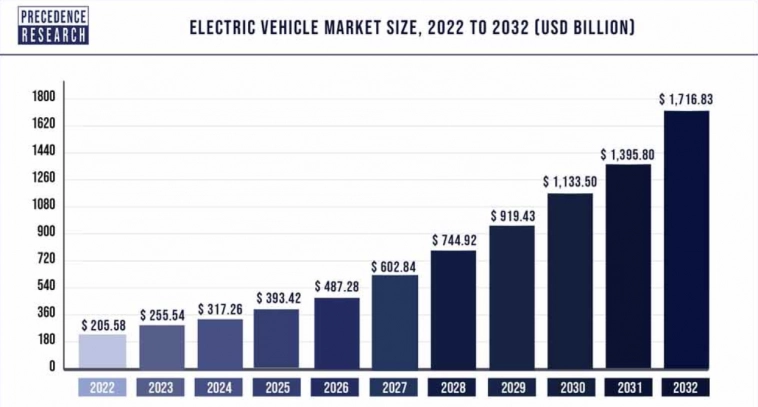

В последние десятилетия мы стали свидетелями невероятного технологического развития в области электромобилей. Сейчас электромобиль стал реальностью для многих, а индустрия электромобилей оценивается в один триллион долларов к 2029 году

Ажиотаж вокруг электромобилей забрал много внимания аудитории, от части за счёт успеха Теслы и из-за популяризации «зелёной» энергетики. В отличии от индустрии электромобилей есть не менее инновационная индустрия электрических вертикальных взлетно-посадочных аппаратов, известных как eVtol.

Что такое eVtol?

eVtol — это аббревиатура, которая означает«электрический вертикальный взлетно-посадочный аппарат» (Electric Vertical Takeoff and Landing). Эти аппараты представляют собой небольшие летательные устройства, способные взлетать и садиться вертикально, без необходимости длинных взлетных и посадочных полос. Они могут быть автономными, полностью электрическими или гибридными, использующими электрическую и традиционную тягу.

( Читать дальше )

🎯 Акции ИнтерРАО - где покупать, цели и потенциал движения

- 06 сентября 2023, 09:04

- |

🎯 Рубрика #наприцеле Актуальная акция на ближайшее время.

— Бумага: 🔌 ИнтерРАО #IRAO

— Идея: покупка на ретесте к промежуточному уровню 4,16;

— Цель движения: зона 4,87, затем зона 5,6;

— Потенциал движения: ~ 15 — 32%

— Стоп: 5 — 6%

— Тип сделки: долгосрочный лонг

— Комментарий: Как видно, энергетика поднимает голову, сначала выстрелил третий эшелон, а сейчас потихонечку оживают и тяжеловесы – Россети и РусГидро.

ИнтеРАО не исключение, писал ранее, что выход выше уровня 4 рассматриваю как подтверждение смены с нисходящего тренда на восходящий и теперь, самое главное, найти приемлемую точку входа с минимальным риском.

Сейчас складывается та ситуация которая нам и нужна, а именно – пробой зоны 4,29 и ретест к промежуточному уровню 4,15. Тут очень важно обратить внимание на характер ретеста, если это будет резкий возврат под зону 4,29, то это ложный пробой и скорее всего мы пойдём обновлять локальные лои.

Если движение вниз пойдёт более плавно – это как раз таки то, что нам нужно. В принципе, от текущих цен стоп под локальный минимум уже получается 5 — 6%, поэтому если вы, как и я, следите за этой бумагой, то можно потихоньку набирать позицию лесенкой с усреднением.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал