замещающие облигации

Рубль к концу года может ослабнуть. Какие инструменты выбрать инвестору?

- 12 сентября 2024, 15:32

- |

Согласно прогнозу Минэкономразвития, курс доллара на конец 2024 года составит 93,8 рубля. В следующие три года министерство ожидает дальнейшего ослабления российской валюты: к концу 2025 года курс доллара составит 98,7 рубля, к концу 2026 года — 101,1 рубля, а к концу 2027 года — 105 рублей.

Один из факторов ослабления рубля к доллару — снижение мировых цен на нефть. Если эта тенденция сохранится, курс доллара может продолжить рост.

В таких условиях целесообразно держать часть портфеля в валютных инструментах, несмотря на привлекательные ставки на рублёвом рынке.

Рассмотрим ключевые валютные инструменты, представляющие интерес для инвесторов:

1. Фьючерсы на валюту

Фьючерсный контракт — это договор, по которому продавец обязуется продать, а покупатель берёт на себя обязательство купить базовый актив в определённый день. Стоимость фьючерсов отражает ожидания профессиональных участников рынка (банков, брокеров, трейдеров) относительно курсов валют на ближайший квартал, полугодие или год.

( Читать дальше )

- комментировать

- 4.3К

- Комментарии ( 7 )

РЫНОК КОЛБАСИТ! Че купил на этой неделе? 😎 Мой инвест-марафон

- 07 сентября 2024, 13:02

- |

Помню, в детстве, году в 1996-м, я впервые попал на американские горки в ленинградском Луна-Парке. Там были дребезжащие металлические вагонетки, а из мер безопасности — только металлический поручень впереди и цепочка, прикрывающая вход, сбоку. Вот это был экстрим! Ни с какими современными аттракционами по ощущениям не сравнится.

🎢Ну, разве что с кульбитами индекса Мосбиржи на этой неделе. В понедельник мы лихо пролетели вниз почти до 2500 п., а уже в среду мощно рванули наверх и допрыгнули чуть ли не до 2650 п. Полноценный разворот или отскок на падающем тренде? Покажет следующая неделя и заседание ЦБ.

Еженедельно бегу за интересными активами

✍️Если ещё не читали, то вот интересные заметки этой недели на Смартлабе от меня. Я рассказал, от кого ждать дивидендов в сентябре, показал как можно получить минус 5 млн 700 тыс. по портфелю на падении рынка, прокомментировал резкий рост рынка 4 сентября, составил список из ТОП-10 самых упавших акций прошедшего лета и простыми словами объяснил, что такое кредитный рейтинг облигаций и зачем он вообще нужен.

( Читать дальше )

Замещающие бумаги — дело тонкое, но доходное

- 06 сентября 2024, 17:11

- |

В последние месяцы рынок замещающих облигаций обвалился: цены упали в пределах 20% с начала июня, а доходности выросли на 3–8%. Первая из трех причин: курс рубля стал волатильным. Вторая причина заключается в отклонении российского кросс-курса доллара к юаню от мирового. А третья причина: замещение Минфина — уйдет в течение года. Считаем, что на этом можно заработать до 27% за 12 месяцев.

Главное

• Нестабильность рубля вызывает волатильность цен в стакане и рост доходностей. Цена в стакане учитывает курс на сегодня, а расчеты проходят по вчерашнему курсу. Увеличение доходности в стакане снижает ликвидность бумаг — нужна премия за ликвидность.

• В РФ юань был дешевле на 5–9% из-за расхождения кросс-курса USD/CNY в РФ и мире. Сейчас эта аномалия ушла — позитив для замещающих облигаций.

• Первая волна замещения Минфина уже в цене. Потенциальный навес небольшой — $4–7 млрд, это 7–13% валютного рынка.

• Перекладываемся из юаневых облигаций в бумаги в долларах и евро. Покупаем наиболее просевшие Газпром, ГТЛК, ЛУКОЙЛ, ТМК с доходом до 27% за год. Продаем наименее упавшие облигации в юанях: ГТЛК, Газпром нефть и ЮГК. В случае повтора аномалии с кросс-курсом перекладываемся обратно в CNY бонды.

( Читать дальше )

Минфин РФ запускает процедуру замещения суверенных еврооблигаций

- 06 сентября 2024, 16:04

- |

Настоящим Минфин России информирует о возможности держателей государственных ценных бумаг Российской Федерации, номинальная стоимость которых указана в иностранной валюте (далее – еврооблигации Российской Федерации), направлять волеизъявления (оферты) на замещение еврооблигаций Российской Федерации в соответствии с Указом Президента Российской Федерации от 8 августа 2024 г. № 677 (далее – Указ), распоряжением Правительства Российской Федерации от 22 августа 2024 г. № 2261-р и приказом Минфина России от 5 сентября 2024 г. № 388 (далее – Приказ № 388).

Держателями еврооблигаций Российской Федерации признаются лица, определенные таковыми Указом.

К замещению принимаются все находящиеся в обращении выпуски еврооблигаций Российской Федерации в соответствии с условиями, установленными Приказом № 388. Размер купонного дохода, периодичность его выплаты, срок погашения и номинальная стоимость замещающих еврооблигаций Российской Федерации будут соответствовать аналогичным условиям в отношении замещаемых еврооблигаций Российской Федерации.

( Читать дальше )

ГТЛК выплатила купон по замещающим облигациям ГТЛК-2029

- 27 августа 2024, 15:06

- |

Общая сумма выплаты составила 281,7 млн рублей.

Для владельцев еврооблигаций GTLK-2029 (ISIN XS2010027451), не принявших участие в замещении, но права которых учитываются в российской инфраструктуре, выплата будет произведена, согласно разъяснениям Банка России, в течение 10 рабочих дней с даты купона. Точная дата выплаты будет объявлена дополнительно.

ГТЛК выплатила купон по замещающим облигациям ГТЛК-2028

- 26 августа 2024, 19:05

- |

Общая сумма выплаты составила 367,4 млн рублей.

Для владельцев еврооблигаций GTLK-2028 (ISIN XS2249778247), не принявших участие в замещении, но права которых учитываются в российской инфраструктуре, выплата будет произведена, согласно разъяснениям Банка России, в течение 10 рабочих дней с даты купона. Точная дата выплаты будет объявлена дополнительно.

Правительство РФ утвердило возможность замещения суверенных евробондов РФ локальными долговыми бумагами в 2024г — Интерфакс

- 26 августа 2024, 14:35

- |

Правительство РФ утвердило возможность замещения суверенных евробондов РФ локальными долговыми бумагами в 2024 году. Соответствующее распоряжение подписал премьер-министр Михаил Мишустин.

Размер и срок выплаты дохода, срок погашения и номинальная стоимость замещающих государственных ценных бумаг РФ должна соответствовать аналогичным условиям замещаемых евробондов.

Также распоряжение устанавливает, что эмиссия и перевод Минфином России замещающих бондов допускаются в том числе на условиях, предусматривающих передачу (уступку) прав по замещаемым еврооблигациям, если их перевод эмитенту невозможен из-за ограничительных действий иностранных государств, международных организаций, иностранных финансовых организаций.

t.me/ifax_go

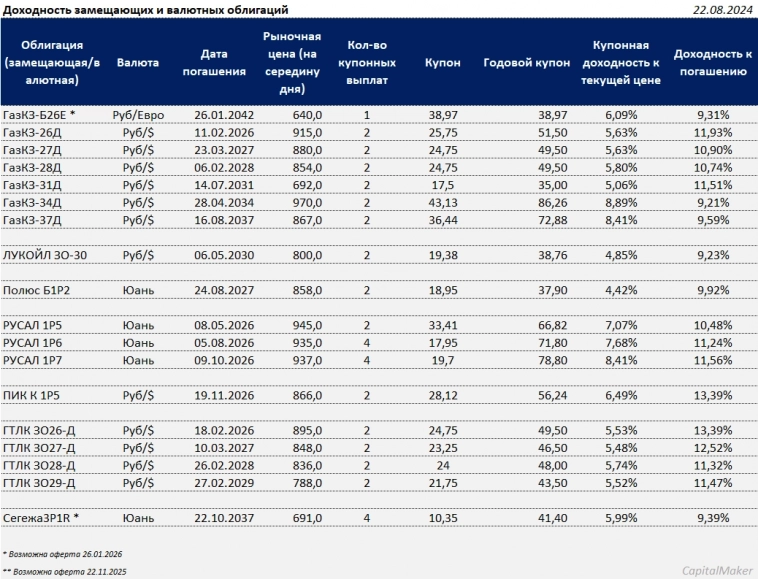

Доходность замещающих и валютных облигаций

- 22 августа 2024, 15:19

- |

Пока на российском рынке акций преобладает медвежье настроение, рынок замещающих и валютных облигаций уже предлагает интересную двухзначную доходность в валюте. Есть хорошая возможность захеджировать валютные риски и зафиксировать доходность более 10% на несколько лет в валюте. Возможно уже стоит присмотреться. Публикую краткий список бумаг из вотчлиста.

Как относитесь к валютным облигациям? Начали покупать? Или лучше рублевая доходность около 20%?

Обращаю внимание, что эти активы также несут риск. Данное сообщение не несет призыв к действию и не является индивидуальной инвестиционной рекомендацией.

Больше подробностей t.me/+lNemeMM6ww9iMTJi

ГТЛК выплатила купон по замещающим облигациям ГТЛК-2026

- 19 августа 2024, 19:07

- |

Для владельцев еврооблигаций GTLK-2026 (ISIN XS2010044381), не принявших участие в замещении, но права которых учитываются в российской инфраструктуре, выплата будет произведена, согласно разъяснениям Банка России, в течение 10 рабочих дней с даты купона. Точная дата выплаты будет объявлена дополнительно.

Мосбиржа: появится ли эффект от санкций 13 августа

- 12 августа 2024, 17:53

- |

Минфин США 12 июня 2024 года ввёл санкции против МосБиржи, НКЦ и НРД. Это сразу привело к прекращению торгов долларом США, евро и гонконгским долларом. В полной мере санкции должны были вступить в силу 13 августа, а до тех пор действовали временные лицензии на сворачивание операций. Но ожидать каких-то новых ограничений завтра не стоит, ведь лицензии продлены до 12 октября 2024 года.

Что произошло

12 июня OFAC (Управление по контролю над иностранными активами) Минфина США выдало несколько лицензий на сворачивание операций с МосБиржей, НКЦ и НРД в срок до 13 августа. В частности:

- лицензия №99 — на сворачивание операций, связанных с долговыми обязательствами, акционерным капиталом или производными контрактами (деривативами),

- лицензия №100 — разрешающая определённые операции, связанные с долговыми обязательствами, акционерным капиталом или конвертацией валют.

Но 2 августа срок действия этих лицензий был продлён с 13 августа до 12 октября 2024 года. Тем не менее ожидаем, что основные расчёты по сворачиваю операций будут завершены уже в августе 2024 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал