долгосрок

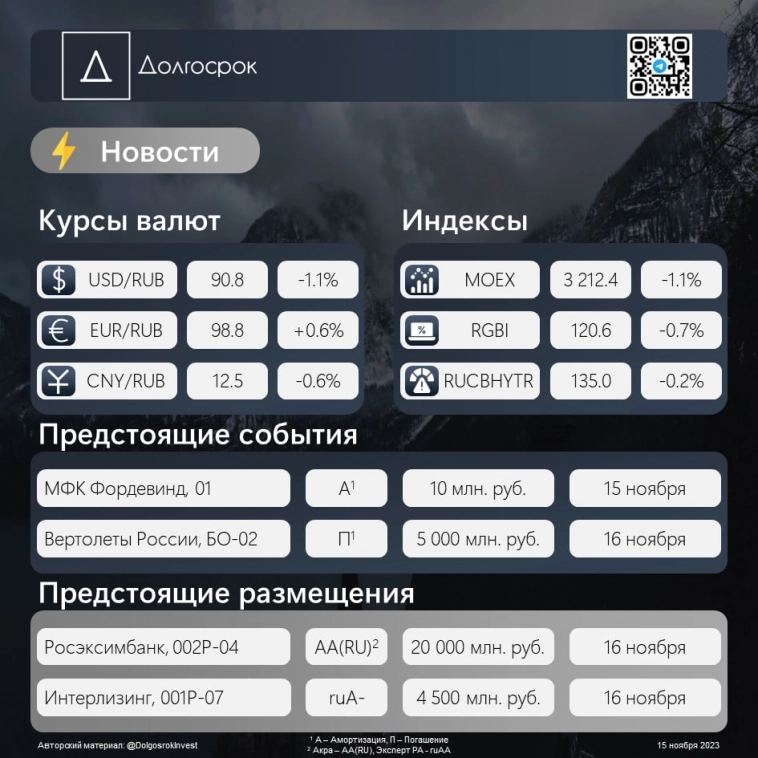

Долгосрок | Новости 15.11.2023

- 15 ноября 2023, 16:13

- |

▶️Рубль крепнет, Мосбиржа падает — вроде, все как надо.

❓Рынок

Рубль продолжает укрепление, при этом юань ослабевает, как следствие оттока иностранных инвесторов из китайской экономики на фоне проблем в секторе недвижимости. Индекс Мосбиржи просел на 1.1% — перекупленность рынка при одновременной турбулентности акций третьего эшелона, а также ожидание 12-го пакета санкций дают о себе знать. Пессимизм касательно будущего заседания ЦБ также ощущается на рынке — снижение RGBI на 0.7% и RUCBHYTR на 0.2%.

🟢Размещения

➖16 ноября планируется размещение выпуска Росэксимбанка 002Р-04 объёмом 20 000 млн. руб. Ставки купонов: 1-й — 17%, 2-12 — КС + 2%, 13-40 — определяется эмитентом. Купоны ежеквартальные, выпуск включен в третий уровень листинга на Мосбирже.

➖Вчера Интерлизинг собрал книгу заявок по выпуску 001Р-07. 16 ноября пройдет размещение объёмом 4 500 млн. руб. — объём был увеличен на 1 000 млн. руб. Срок обращения — 3 года, ежемесячная выплата купона, финальный ориентир купона — 16.0%.

( Читать дальше )

- комментировать

- 242

- Комментарии ( 0 )

Долгосрок | Сделки

- 14 ноября 2023, 16:56

- |

✔️ Недавно пополнили портфель и совершили несколько сделок:

1️⃣ МВ Финанс. Несмотря на хорошие операционные результаты, решили выйти из выпусков 01 и 04 после повышения ключевой ставки. Аллоцировали средства от продажи в ликвидность.

2️⃣ Фордевинд 02 и 03. Часть денежных средств направили на покупку и усреднение выпусков Фордевинд.

3️⃣ ВИМ Ликвидность. Решили диверсифицировать портфель фондом ликвидности, которые дает доходность по RUSFAR и стоимость пая ежедневно прирастает в соответствии с текущей доходностью. Фактически, это увеличение денежной позиции в портфеле ввиду чрезмерного оптимизма на рынке. Потенциально смотрим на возможность входа в длинные выпуски с высокой ставкой по цене с дисконтом к номиналу.

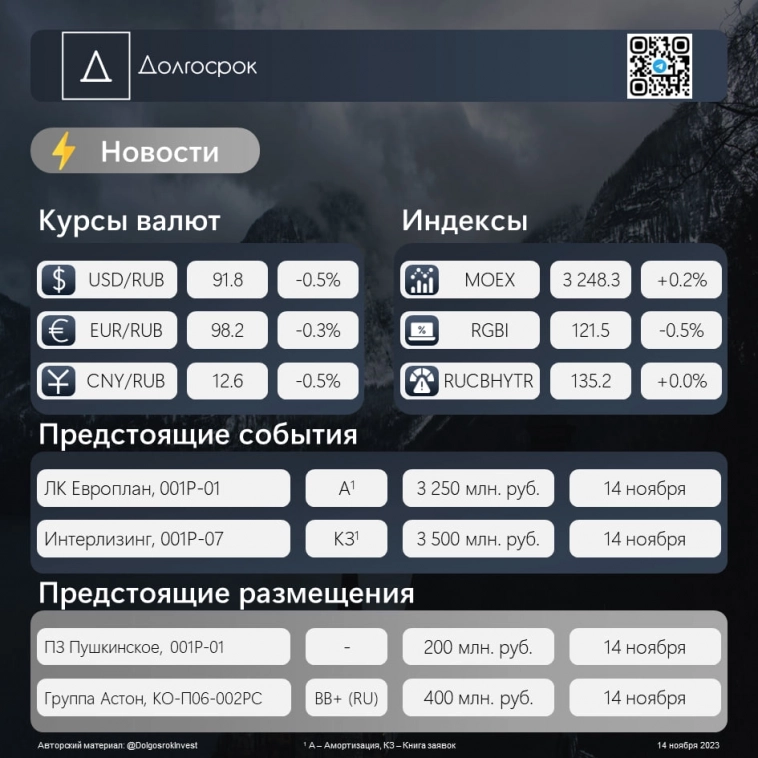

Долгосрок | Новости 14.11.2023

- 14 ноября 2023, 16:55

- |

▶️Рассмотрим итоги первого дня рабочей недели.

❓Рынок

Рубль начинает неделю с укрепления и общее снижение цен на нефть не оказывает давление на внутренний валютный рынок. Индекс RGBI показывает снижение на фоне вышедших данных по недельной инфляции в России — прирост 0.42% н/н (7.0% г/г), при этом индекс ВДО-ПИР незначительно прибавил. Индекс Мосбиржи растет, несмотря на отсутствие поводов для оптимизма.

🟢Размещения

➖14 ноября планируется размещение выпуска ПЗ «Пушкинское» 001Р-01 объёмом 200 млн. руб. Ставка купона на весь период зафиксирована на уровне 18%. Купоны ежеквартальные, выпуск включен в третий уровень листинга на Мосбирже.

➖14 ноября Группа «Астон» разместит выпуск коммерческих облигаций серии КО-П06-002РС объёмом 400 млн. руб. Срок обращения — 5 лет, ставка — 14.5%. По выпуску предусмотрено досрочное погашение в ноябре 2024 года.

🔴События

➖14 ноября планируется амортизация 25% от номинала по выпуску ЛК Европлан, 001Р-01 на сумму 3 250 млн. руб. Текущий купон — 7.1%. В августе 2024 планируется погашение выпуска.

( Читать дальше )

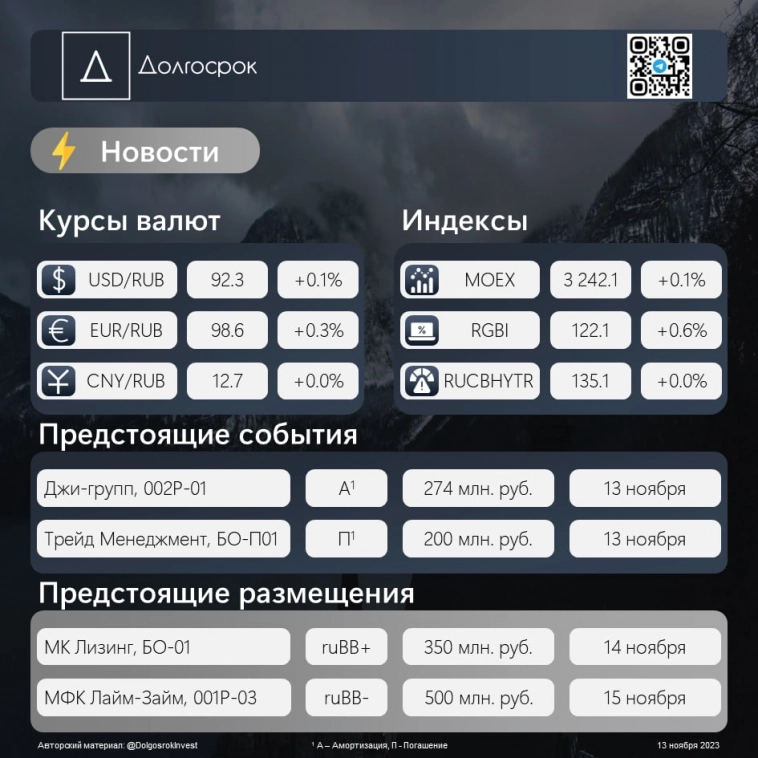

Долгосрок | Новости 13.11.2023

- 13 ноября 2023, 13:03

- |

▶️Мы вводим ежедневный формат публикаций с обзором ключевых событий и рынка. Все новости публикуются исходя из результатов на предыдущий рабочий день. Надеемся, что данный формат будем вам интересен и позволит быть в курсе актуальных новостей.

❓Рынок

Рубль завершает неделю укреплением по доллару и евро. Индекс Мосбиржи продолжает рост. Индекс ОФЗ и ВДО-ПИР также оптимистично выросли на выступлении главы Банка России в Госдуме. Эльвира Набиуллина отметила, что

снижать ключевую ставку необходимо на базе низкой инфляции, поскольку в противном случае в экономику будет невозможно привлечь «длинные деньги».

🟢Размещения

➖10 ноября была собрана книга заявок на дебютное размещение выпуска МК Лизинг объёмом 350 млн. руб. Купон был установлен на уровне 17.65% годовых при ориентире не более 18.25%. Выпуск включен в третий уровень листинга Мосбиржи, дата размещения — 14 ноября.

➖15 ноября пройдет размещение третьего выпуска МФК Лайм-Займ объёмом 500 млн. руб. Купоны установлены лесенкой: 1-12 – 20%; 13-24 – 18%; 25-36 – 16%. Выпуск включен в третий уровень листинга на Мосбирже.

( Читать дальше )

Долгосрок | Аналитический обзор

- 09 ноября 2023, 20:43

- |

Ранее мы рассмотрели ситуацию вокруг М.Видео.Сейчас же хотим дать обновленный взгляд на текущую ситуацию эмитента.

Операционные результаты за 9М2023

В конце октября компания выпустила пресс-релиз с операционными данными за 3Q2023. Несмотря на то, что на горизонте 9 месяцев показатели ниже АППГ, в текущем квартале результаты вышли довольно позитивные: GMV составил 140 млрд. руб. (+40%), трафик вырос до 299 млн. посещений (+3%), доля онлайн-продаж также увеличилась до 70% (+5 п.п.), при этом в структуре выдач превалировал магазинный формат. Также компания отметила, что EBITDA (IAS 17) в 3 квартале превысит 4 млрд. руб., иначе говоря, показатель за 9 месяцев превысит 11 млрд. руб. (+24% г/г).

В целом, результаты достаточно логичные. Первое полугодие охарактеризовалось адаптационным периодом компании к новым логистическим маршрутам, а также более низким спросом на товары длительного пользования со стороны населения. Традиционно второе полугодие будет более позитивным для ритейлеров, так как потребительская активность увеличится вследствие сезонных аспектов. Учитывая, что М.Видео крупнейший ритейлер на рынке бытовой техники, то он выступит первоочередным бенефициаром и, вполне, сравняется с показателями 2022 года.

( Читать дальше )

Долгосрок | Аналитический обзор

- 09 ноября 2023, 17:38

- |

Облигации. ОФЗ с постоянным доходом vs ОФЗ-флоутеров

Ранее мы в общих чертах описали различные виды флоутеров (здесь и здесь), их преимущества и недостатки. Сегодня хотим сравнить потенциальную доходность вложений в ОФЗ-ПД (с постоянным купонном) и ОФЗ-ПК (новые флоутеры с привязкой к Ruonia с 7-дневным лагом) за последние 10 лет (практически 11), начиная с 2013 года.

Вводные данные

Для сравнения в качестве ОФЗ-ПД возьмем индекс государственных облигаций полной доходности RGBITR, который рассматривали вчера. Что касается новых ОФЗ-ПК, то Минфин начал их размещать только в 2020 году. Но так как их купонная ставка зависит от динамики Ruonia с 7-дневным лагом, то посчитать потенциальную доходность вложений за предыдущие годы не составило большого труда.

Небольшое напоминание про ОФЗ-ПК. Есть два вида ОФЗ-ПК, которые условно называют старыми (прекратили выпуск, но еще обращаются) и новыми (выпускаются с 2020 года). В старых ОФЗ-ПК купон «фиксированный» (известный на момент начала купонного периода) и определяется как средняя ставка Ruonia за период: полгода до начала купонного периода — дата начала купонного периода.

( Читать дальше )

Долгосрок | Портфель - Итоги за 16.10-31.10

- 05 ноября 2023, 12:32

- |

👀 Добрый день!

🥸 Представляем обзор портфеля на конец октября. Предыдущий обзор доступен по ссылке.

✔️ Как мы и ожидали, Банк России повысил ключевую ставку. С точки зрения более детального прогноза — рынок ждал повышение не более, чем на 100 б.п., но повышение составило 200 б.п., что является жесткой и заградительной планкой на текущий момент для экономики. Фондирование МСП и ИП под 20%+ постепенно приближалось и сейчас уже с уверенностью можно заявить, что бизнесу придется туго. С точки зрения доходности портфель был в незначительном минусе (по состоянию на 02.10.2023 +0.3 п.п.), но, тем не менее, слегка уступал индексам RUCBHYTR и Cbonds High-Yield, как наиболее близким прокси для наших целей.

🕯 Активность по сделкам была достаточно невысокая. Фактически, мы полностью вышли из выпусков МВ Финанс 01 и 04, переложили часть средств в выпуски Фордевинд 02 и 03, а также инвестировали все пополнения в фонд ликвидности. Это связано с тем, что решение ЦБ еще не до конца, по нашему мнению, отражается в рынке. К примеру, выпуск Sunlight 01 торгуется по цене с YTM 14.7% при рейтинге A-, что является отрицательной премией к КС, при этом средняя премия данного рейтинга около 1.2 п.п. Ожидаем дальнейшей коррекции на рынке для входа по более привлекательной доходности с учетом поправки на риск.

( Читать дальше )

Топ-3 акций октября

- 29 сентября 2023, 17:53

- |

Подготовили для вас долгосрочные инвестиционные идеи для покупки в октябре

ЛУКОЙЛ: цель 7950 руб., доходность +20%

Покупка акций нефтегазовых компаний – понятная идея на фоне высоких цен на нефть и слабого рубля. Мы выбрали именно бумаги ЛУКОЙЛа, так как в октябре совет директоров компании может дать рекомендацию по дивидендам. Это должно придать импульс котировкам акций. По нашим оценкам, размер ближайших выплат может составить порядка 570 руб. на акцию. #LKOH

Северсталь: 1670 руб., +22%

Компания генерирует стабильный денежный поток благодаря высокой загруженности мощностей. Ожидаем небольшого охлаждения на внутреннем рынке, но, несмотря на это, спрос на сталь останется высоким.

В августе после долгой паузы Северсталь опубликовала финансовую отчётность, что упрочило уверенность инвесторов в стабильном положении компании. Кроме того, у нее есть запас денежных средств, чтобы вернуться к выплате дивидендов. Считаем, что именно Северсталь станет первой из большой тройки сталелитейщиков, кто возобновит выплаты акционерам. #CHMF

( Читать дальше )

104 неделя инвестирования. Покупки. Газпром нефть, золото, юани

- 05 сентября 2023, 13:17

- |

Сегодня

Покупки (28.08-01.09)

- Газпром нефть – 5 акций

- Фонд Тинькофф IMOEX (TMOS) – 149 лотов

- Юань – 50 штук

- Гонконгский доллар – 200 штук

- Фонд Тинькофф Золото (TGLD) – 270 лотов

Регулярно каждую неделю набираю Газпром нефть несмотря на цену, планирую довести долю до 15% от портфеля акций, на сегодняшний день компания занимает 5,4%.

Юани и гонконгские доллары для приобретения китайских активов. В гонконгских долларах уже накопил необходимую сумму для приобретения некоторых компаний. На китайском рынке для меня интересны финансовый и нефтяной секторы. Первые покупки не за горами.

Золото в нестабильное время может стать хорошим активом для приобретения просевших дивидендных российских акций.

Ну а паи фонда TMOS беру на сдачу.

Регулярно, еженедельно, плюс минус на одну и ту же сумму приобретаю различные активы. Процесс скучный, но очень интересный)

Состояние портфеля (топ-6):

( Читать дальше )

Актуальные вклады лето 2023

- 03 июля 2023, 13:48

- |

Желательно по проще со снятием по итогу налом.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал