дивидендная политика

Лукойл отчитался за 2022 год по РСБУ. Ожидаем финальные дивиденды за 2022 год?

- 04 апреля 2023, 09:23

- |

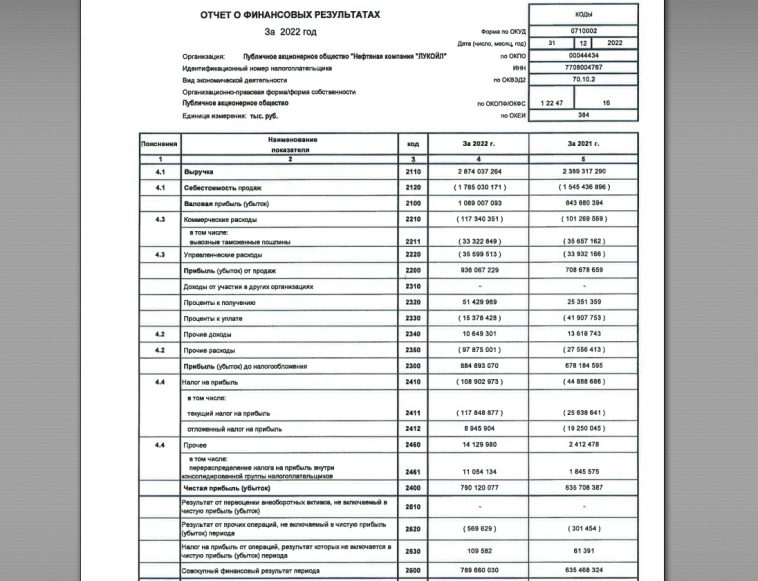

⛽️ Компания опубликовала финансовые результаты за 2022 год по РСБУ, как и ожидалось они оказались успешными. Начало 2022 года порадовало весь наш нефтегазовый сектор, пока цена на бочку находилась в приемлемом диапазоне, а спрос не утихал, нефтяники зарабатывали рекордные прибыли, я уже отмечал это в отчётах Татнефти (самый недооценённый нефтяной эмитент) и Роснефти (приверженность дивидендной политике). Теперь перейдём к основным показателям эмитента:

🛢 Выручка: 2,87₽ трлн (20,3% г/г)

🛢 Чистая прибыль: 790,1₽ млрд (24,2% г/г)

🔆 Если учитывать дивидендную политику Лукойла, то на дивиденды направляют не менее 100% свободного денежного потока (FCF), скорректированного на уплаченные проценты, погашение обязательств по аренде и расходы на выкуп акций. А значит, как минимум необходимо дождаться МСФО. Если опираться на показатели 2021 года, то чистая прибыль составила 635₽ млрд (РСБУ), 775₽ млрд (МСФО), а FCF был равен 693₽ млрд. Дивидендов за 2021 год было выплачено 877₽. Как мы можем наблюдать чистая прибыль по РСБУ выше чем в прошлом году, а по МСФО этот показатель ещё увеличится, а значит FCF тоже не останется в стороне. За 2022 год уже выплатили 256₽ дивидендов, а значит финальная выплата может составить ~800₽ (прогнозируемая выплата).

( Читать дальше )

- комментировать

- 283

- Комментарии ( 0 )

Нефтяной сектор медленно, но уверенно продолжает свой рост. Разбираемся с добычей нефти и НГД.

- 31 марта 2023, 12:07

- |

🛢 За последний месяц нефтяные эмитенты неплохо подросли в цене, во многом благодаря отчётностям, которые показали стабильную прибыль на протяжении всего 2022 года (ну, почти), соответственно, частные инвесторы уже начали подсчитывать будущие дивидендные выплаты. Понятно, что всеобщий позитив рынка в последние 2 неделе тоже сыграл свою роль (спасибо Сбербанку), но вот перспективы нефтяных эмитентов в 2023 году остаются под большим вопросом:

▪️ Добыча нефти с газовым конденсатом в феврале по данным Росстата составила ~11 млн баррелей в сутки, а это почти максимумы (среднесуточная добыча нефти с конденсатом в РФ в 2022г. составила 10,68 млн. баррелей);

▪️ В марте Россия добровольно сократила добычу нефти на 500 тыс. баррелей в сутки. Вопрос скорее в том, что полноценно перенаправить нефтепродукты в Азию, как это произошло с нефтью, не получается. Да и добровольное сокращение нефти не оказало поддержу цене на сырьё;

▪️ Цена Urals составляет $52 за баррель, что весьма плачевно в сложившейся ситуации. Благо, что рубль ослаб по отношению к другим валютам, но это всё равно малая помощь экспортёрам;

( Читать дальше )

Сбербанк вторую неделю подряд показывает ошеломительный рост. Справедлива ли сегодняшняя цена?

- 30 марта 2023, 08:36

- |

🏦 Если отталкиваться от цен октября, гдеСбербанк начал своё восхождение, то акции за этот период прибавили 125% (у меня результат скромнее 61,4%) — это ли не чудо? При этом акционерам может достаться рекордная дивидендная выплата в размере — 25₽ на акцию, как раз на этой новости и началось восхождение эмитента (если присмотреться получше, то немного раньше, инсайдерскую торговлю не исключаю). На сегодняшний день цена акции Сбербанка составляет ~217₽ справедлива ли она и какая у нас есть информация об эмитенте, чтобы составить своё мнение на этот счёт?

▪️ Известно, что чистая прибыль Сбербанка за 2022 год по МСФО составила 270,5₽ млрд, а на дивиденды компания направит 565₽ млрд (всё-таки прибыль из 2021 года никуда не испарилась). При этом после выплаты дивидендов достаточность капитала компании будет выше требований ЦБР (на конец 2022 года общая достаточность капитала Сбербанка — 15,7%);

▪️ По РПБУ в 2023 году за 2 месяца чистая прибыль Сбербанка составила — 225₽ млрд. Если пофантазировать, то такими темпами итоговая прибыль за год может составить ~1,2₽ трлн. Если отталкиваться от дивидендной политики эмитента (50% от чистой прибыли), то на дивиденды может уйти ~600₽ млрд (~26₽ на акцию), а это уже больше сегодняшней выплаты;

( Читать дальше )

Продал Русгидро в небольшой плюс. Произвожу ребалансировку энергетико

- 28 марта 2023, 19:13

- |

🔌 Энергетики у меня представлены как на ИИС, так и на брокерском счету, там остались мне неугодные акции (Русгидро, Ленэнерго-п, ОГК-2). По мере выхода в плюс стараюсь продавать активы, потому что фиксировать убыток нет желания. Пришло время Русгидро, акции которого я успешно продал вчера по 0,832₽, зафиксировав ~1% прибыли (стратег 😁). Почему меня не устраивал данный эмитент?

▪️ Компания недавно опубликовала финансовые результаты по МСФО за 2022 год. Выручка составила 468,5₽ млрд (1,8% г/г) и то благодаря государственным субсидиям. Чистая прибыль 19,3₽ млрд (-54,1% г/г), EBITDA: 91,6₽ млрд (-25% г/г). Долговая нагрузка постоянно растёт и непонятно за счёт чего будут исправлять ситуацию в будущем;

▪️ Непонятная ситуация с Русалом. Крупнейший миноритарный акционер Sual Partners считает, что сделка по покупке акцийРусгидро могла нанести Русалу существенный ущерб, исчисляемый суммой в десятки миллионов долларов;

▪️ Компания стагнирует. Если взять цену IPO и сегодняшнею, то акция потеряла более 63% стоимости (цена была более 2₽);

( Читать дальше )

Верная прибыль для Верных Друзей

- 24 марта 2023, 15:04

- |

Вчера, после завершения торгов, банк выкатил отчетность за 22-й год и рекомендацию по рекордным дивидендам:

21 руб. 16 коп. на 1 обыкновенную акцию; 00 руб. 22 коп. на 1 привилегированную акцию

Стоит отметить, что формально банк выплачивал полугодовые дивиденды, но по сути он их относит к невыплаченным дивам 21-го года. Напомню, что банк медленно, но верно проводит байбек. На текущий момент скупил 26.1млн собственных акций, т.о. в распределении прибыли участвуют чуть менее 450 млн акций. Итак, что можно сказать по объявленным результатам?

Чистая прибыль за 2022 год по МСФО составила 47.5 млрд рублей или 105.5 р / акцию. Сегодня акции подросли, и P/E уже не 1.4, а целых 1.5! Собственный капитал — 315р /акцию. Повторюсь, не считаю что в ближайшее время соотношение капитализации и собственного капитала станет 1 (все-таки даже Сбер еще не восстановился), но и коэффициент 0.5 кажется сильно заниженным.

( Читать дальше )

ФосАгро и Белуга покупать под дивиденды после роста?

- 23 марта 2023, 21:55

- |

Обе компании хорошо выросли за последний месяц.

И на мой взгляд обе компании остаются интересными для долгосрочного владения.

ФосАгро $PHOR

У компании прозрачная дивидендная политика. Которая берёт за основу размер доходов за отчётный период и финансовое состояние компании «Чистый долг/EBITDA». Если показатель меньше 1, то на выплаты идёт 75% свободного денежного потока.

Сейчас показатель равен 0,7, т.е. остаётся существенное пространство для манёвра, что подразумевает сохранение хороших выплат. А суммарная дивидендная доходность по итогам 2022 составила 22%.

По данным Федеральной таможенной службы поставки удобрений показали рост на 54% до $19,3 млрд за 2022. Каких-либо угроз для продолжения выплат в 2023 нет

Белуга $BELU

Дивидендную политику компании, рекомендую почитать новичкам, не пугает своими размерами и написана простыми (относительно) словами. Стремятся платить не менее чем 2 раза в год и распределять не менее 50% чистой прибыли (текущие дивиденды больше 50% от чистой прибыли)

( Читать дальше )

ВТБ заигрывает с инвесторами рассказывая про рекордные прибыли, но забывает упомянуть о других проблемах.

- 23 марта 2023, 17:10

- |

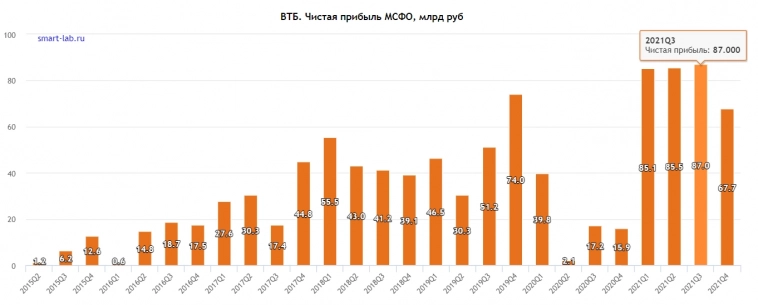

🏦 Можно смотреть вечно на 3 вещи, как горит огонь, как течёт вода и как Андрей Костин рассказывает про перспективы ВТБ. Теперь акционеров ожидает рекордная прибыль в I квартале 2023 года, а значит можно «помечтать» о дивидендах 😄

🗣 «Что касается ВТБ, похоже, что у нас будет рекордная прибыль в первом квартале этого года» — заявил Андрей Костин в интервью международному китайскому телеканалу CGTN.

Напомню, что самым успешным в части финансового результата для ВТБ был III квартал 2021 года, когда банк заработал 87₽ млрд чистой прибыли по МСФО. Благо я помню все заявления и проблемы данного эмитента, которые решаются за счёт государства и акционеров:

▪️ Разговоры про рекордные дивиденды, их выплату, а на деле прибыль за 2021 год исчезла;

▪️ Банк не публикует финансовые результаты с 2022 года, поэтому приходится ориентироваться, только на слова менеджмента, который любит рассказывать небылицы;

▪️ Приостановкавыплат по субордам (купонный доход не будет начисляться до момента возобновления дивидендных выплат). Думаю многие знают, что суборды существуют для того, чтобы в случае кризиса переложить всю «ответственность» на инвестора (поэтому доступны только квалам). Ответственность переложили, но на новостях о прибыли суборды поймали хаи, опять же кто-то видимо решил, что дивидендам быть, а значит и купонам;

( Читать дальше )

Роснефть отчиталась по МСФО за 2022 год. Подсчитываем с вами финальные дивиденды

- 22 марта 2023, 10:46

- |

⛽️ Госкомпания отчиталась по МСФО за 2022 год и добилась роста ряда ключевых финансовых показателей деятельности (основным акционером компании с долей 50% + 1 акция является РФ в лице АО Роснефтегаз, сейчас это важно при выплате дивидендов). Представлю вам главные цифры из отчёта:

🛢 Выручка: за 2022 год увеличилась на 3,2% в годовом выражении

🛢 Чистая прибыль: 813₽ млрд (-7,9% г/г)

🛢 EBITDA: 2,5₽ трлн (9,5% г/г)

🛢 Капитальные затраты: 1,1₽ трлн (7,9% г/г)

➖ Почему прибыль снизилась по сравнению с прошлым годом? Крепкость рубля по отношению к другим валютам, цена сырья, рост цен на электроэнергию, увеличение тарифов на транспортировку нефти и передача активов компании в Германии во внешнее управление ФСА, в результате которой был признан дополнительный убыток в размере ₽56 млрд (передача активов также привела к сокращению объёма денежных средств на сумму ₽76 млрд).

➕ Главным проектом компании является Восток Ойл (поэтому кап. затраты увеличились по сравнению с прошлым годом), как его введут в эксплуатацию финансовые показатели заметно улучшаться (планируется в 2024 году ввести в эксплуатацию два месторождения — Пайяхское и Иччеминское). Также отмечу, что Роснефть плотно сотрудничает с азиатскими странами и бьёт рекорды по продажам в Азию.

( Читать дальше )

ММК вряд ли до конца года вернётся к вопросу о дивидендах. Приоритетом будет инвестпрограмма.

- 17 марта 2023, 09:20

- |

🪨 Председатель совета директоров Виктор Рашников подтвердил, что компания пока не планирует выплату дивидендов по итогам 2022 года.

🗣 «В декабре будем понимать, а пока нет. Реально, скорее всего, нет. Не до дивидендов. Нужно реализовывать инвестиционную программу»

Напомню вам, что ещё в декабре 2022 года компания сообщила, что сможет вернуться к выплате дивидендов в случае стабилизации геополитической ситуации. Поэтому реакция частных инвесторов на данную новость была весьма непонятна, конечно, масла в огонь подлили разные телеграмм-каналы, которые стояли в шорте и дампили акцию. Приводят вам расчёты динамики цен металлургов (ММК+20% с начала года), но только забывают, что сегодняшняя цена равна концу майской 2022 года (после мая было ощутимое падение, сначала до 30₽, потом и по 23₽ торговалась). Поэтому вернулись на круги своя, ни о какой недооценки речи идти не может. Что же насчёт инвестиционной программы, то в 2023 году она составит около ~50₽ млрд, что весьма неплохо в сложившейся ситуации (для долгосрочного инвестирования в самый раз). Вкладывать прибыль в развитие, в создание новых мощностей, а не выводить через дивиденды, тоже иногда полезно.

( Читать дальше )

Чистая прибыль НОВАТЭК $NVTK выросла в два раза, ждём рекордных дивидендов?

- 16 марта 2023, 20:26

- |

— Прибыль по РСБУ за 2022 выросла до 640,36 млрд (+101,2%). 318,32 млрд в предыдущем году.

— Рост выручки до 804,688 млрд руб. (+10,3%) 729,73 млрд годом ранее.

Отчётность по РСБУ учитывает только результаты головной компании. Но в любом случае благодаря отличным ценам на газ в прошлом году результаты по МСФО будут впечатляющие.

Напомню, что дивидендная политика «Новатэка» предполагает 50% от скорректированной чистой прибыли по МСФО

И ещё можно вспомнить слова Михельсона: «Есть дивидендная политика, будем ее придерживаться».

-

Не является индивидуальной инвестиционной рекомендацией

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал