дивидендная политика

Нефтегазовые доходы в апреле 2024 г. — превысили 1,2 трлн. Демпферные выплаты в очередной раз увеличились + для нефтяников и дивидендов

- 07 мая 2024, 09:17

- |

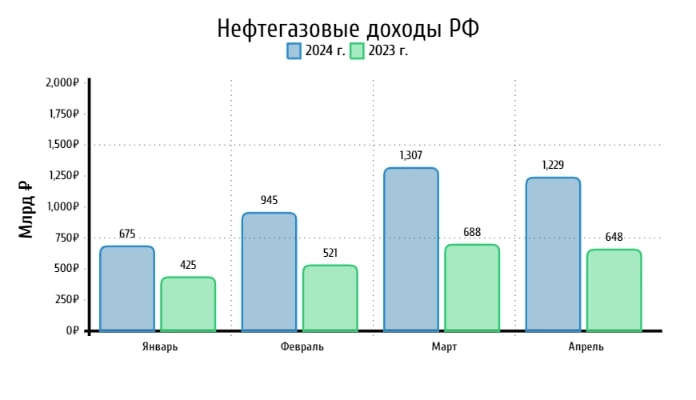

🛢️ По данным Минфина, НГД в апреле 2024 г. составили 1229₽ млрд (+89,8% г/г), месяцем ранее — 1307,5₽ млрд (+90% г/г). Низкая база I полугодия 2023 г. даёт о себе знать, тогда курс ₽ и цена на сырьё (в апреле 2023 г. средняя цена Urals составляла 58,63$, а курс $ — 81₽) не оставляли никаких шансов по заработку нефтяникам (поэтому % рост год к году так велик). Главным драйвером такого роста доходов выступает цена на сырьё и стабильный курс $, средний курс $ в апреле составил 92,9₽ (в марте — 91,7₽), средняя же цена Urals в апреле по некоторым расчётам 73$ за баррель (в марте — 70,34$). Напомню вам, что Минфин спрогнозировал НГД за 2024 г. в размере 11,5₽ трлн (за 4 месяца 2024 г. заработали ~4,1₽ трлн), при цене на российскую нефть — $71,3, а курсе доллара — 90,1₽, это ~6400₽ за бочку. В апреле цена за бочку сложилась в ~6800₽, план Минфина вполне реализуем при заданных параметрах. А теперь давайте подробно разберём отчёт:

( Читать дальше )

- комментировать

- 3.5К | ★1

- Комментарии ( 0 )

Металлурги идут на мировую с ФАС. Прекрасная новость для дивидендов.

- 06 мая 2024, 14:07

- |

🏭 Ещё в 2021 году образовался спор между металлургами и ФАС, претензия заключалась в том, что компании необоснованно завысили цены на горячекатаный плоский прокат. В результате суда Северстали был назначен штраф в 8,7₽ млрд,ММК — 8₽ млрд, НЛМК — 6,4₽ млрд. Ранее Северстали удалось договориться с ФАС о снижении штрафа почти в 10 раз: с 8,7₽ млрд до 900₽ млн. Теперь на очереди НЛМК и ММК, которые предложили мировую. Сделка предусматривает кратное снижение штрафа, какая же выгода для ФАС? Антимонопольная служба получит прозрачную ценовую политику.

Выгода же металлургов очевидна. Учитывая, что все 3 эмитента связывают выплаты дивидендов с FCF, то на уплату штрафа пойдёт малая часть денежного потока, напомню:

🔩 Что, Северсталь первая объявила о дивидендных выплатах за 2023 г. (191,51₽ на акцию), но на этом не ограничилась и, вновь, первой рекомендовала выплатить дивиденды за I кв. 2024 г. — 38,3₽ на одну акцию (див. доходность ~2%). Если взглянуть на отчёт компании за I кв. 2024 г., то FCF составил 33,1₽ млрд (+33% г/г), а значит, на выплату эмитент направит ~97% от FCF. Как вы можете понять, идёт приверженность див. политике и возращение к квартальным выплатам.

( Читать дальше )

Правильно сделал, что переложился из Газпром в ЛУКОЙЛ. Отчёт Газпрома за 2023 г. расставил всё на свои места, риски только усилились

- 06 мая 2024, 09:07

- |

⛽️ Полтора месяца назад вышла статья, где я попрощался с Газпромом, переложившись в ЛУКОЙЛ. Тогда я получил тонну критики, что продал одну компанию на низах, вторую купил по max цене, при этом ещё лишился 20₽ дивидендов от газового гиганта. ЛУКОЙЛ у меня основной эмитент в портфеле (так что знаю все ±), поэтому ставка была очевидной: спустя 1,5 месяца ЛУКОЙЛ подрос на ~10% (дивиденды + возможный выкуп у иностранцев), Газпром же снизился на ~3,3%. Я не получил какой-то весомой выгоды от продажи Газпрома (+1% тела и 51₽ дивиденды, для моего пакета, это была ~30% див. доходность, но инфляция это всё подъела), но психологически мне стало комфортнее, я избавился от актива в который слепо «верил». Вышедшая отчётность эмитента по МСФО за 2023 г., только подкрепила мои суждения:

( Читать дальше )

Дивиденды в мае 2024. Кто и сколько заплатит

- 04 мая 2024, 18:44

- |

Большой дивидендный сезон Мосбиржи [БДCM] начинается! В мае целый ряд российских компаний (крупных и не очень) закроют реестр и выплатят дивиденды своим акционерам. Собрал все ключевые майские дивы в одной статье — давайте заглянем в свои портфели и проверим, от кого ждать приятного звона монет в самые ближайшие недели.

Чтобы не пропустить самое интересное, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

Выбросил из обзора компании 10-го эшелона, про которые многие из вас даже и не слышали: ЦМТ (Центр Международной Торговли), Банк Приморье, ЛЭСК и прочие РосДорБанки. Оставил компании из условной первой сотни по капитализации. Дивдоходность указана по цене закрытия торгов 3 мая.

🏛️Банк Санкт-Петербург (BSPB, BSPBP)

● Дивы на акцию: 23,37 руб. (ао), 0,22 руб. (ап)● Дивдоходность: ~6,9% (ао), ~0,4% (ап)

● Купить до: 3 мая

По Банку Санкт-Петербург див. отсечка прошла вчера. Кто не успел — тот опоздал. Я, кстати, не успел — правда, и не собирался успевать. Акции откровенно перегреты, мне сложно выдумать какой-то дополнительный драйвер их дальнейшего роста.

( Читать дальше )

Как экспортные пошлины могут лишить итоговых дивидендов акционеров?

- 03 мая 2024, 14:08

- |

🌾 Вполне легко, пример ФосАгро. Компания ударно отработала 2022 г., во многом благодаря взлёту цен на удобрения, поэтому в начале 2023 г. эмитент попал под прицелы государства (ввели экспортную пошлину), которое «предложило» делиться сверх прибылью, но вот неожиданность, с пошлинами пришёл и обвал цен на удобрения. Отчёт за 2023 г. по МСФО наглядно показывает проблемы компании:

🔵 Выручка (440,3₽ млрд, -22,7% г/г) и чистая прибыль (86,1₽ млрд, -53,4% г/г) чувствительно снизились.

🔵 Ослабление ₽ не помогло в продажах сырья и конкретно подпортило фин. результаты. Статья по курсовым разницам отрицательная -32,7₽ млрд (в 2022 г. +11,5 млрд). Долг подрос во многом за счёт курсовых разниц — 248,1₽ млрд, обслуживание долга возросло — 7,2₽ млрд (+60% г/г). Чистый долг по состоянию на 2023 г. составил — 223,2₽ млрд, соотношение чистый долг/EBITDA — 1,2х.

🔵 Экспортная пошлина составила — 13,2₽ млрд (в 2022 г. — 1,4₽ млрд). За IV кв. — 8,3₽ млрд. Напомню, что пошлины действуют до конца 2024 г., а с 1 октября 2023 г. вступил в силу новый формат (7-10% в зависимости от курса $ -/+80). То есть пошлина в 2024 г. может утроится.

( Читать дальше )

Тихий buyback у иностранцев от МТС. Пора настраиваться на другого красного эмитента?

- 03 мая 2024, 09:23

- |

МТС объявил тендерное предложение и оно для меня стало какой-то неожиданностью что ли, потому что в кулуарах фигурировали совсем другие компании, которые могут себе это позволить (большой free-float у иностранцев + есть деньги на сам этот выкуп, проще говоря весомая кубышка на депозитах). Да, доля нерезидентов в МТС весомая (~35%), но компания в долгах, также платит дивиденды в долг и вроде логично было бы снижать долговую нагрузку (учитывая, что по новой див. политике эмитент будет платить минимум 35₽ на акцию до 2026 г., необходим весомый FCF), но когда прочитал параметры, понял, что сделка очень выгодная для эмитента:

📱 Размер выкупа составляет 4,2% от всех акций (83 932 026 акций), также эмитент может увеличить своё предложение без внесений изменений в тендерное предложение, но не более чем на 2% от акционерного капитала.

📱 Цена приобретения — 95₽ за акцию, дисконт порядка 70% к рыночной стоимости актива, за такой пакет придётся отдать 7,97₽ млрд.

( Читать дальше )

Мать и Дитя. Возобновление роста + новая дивидендная политика.

- 01 мая 2024, 19:17

- |

В первый день мая, разобрал годовой отчёт компании Мать и Дитя, выясним, когда компания переедет, сколько заплатит дивидендов и есть ли ещё потенциал от текущих цен. Также компания уже опубликовала сокращённые данные за I квартал этого года, на них тоже обратим внимания, но полноценно компания отчитывается по полугодиям.

Операционные результаты

Российский рынок медицинских услуг демонстрирует интенсивный рост: по итогам 2023 г. его объем оценивается в 4,1 трлн ₽ (+4,6% от уровня 2022 г.). Основной вклад в достижение высоких показателей внесла динамика, прежде всего, частного сегмента рынка.

Доля Мать и Дитя на российском рынке родовспоможения в 2023 г. составила 0,8%. Доля варьируется от 2,4% в Москве и Санкт-Петербурге и до 4,9% в Самарской области.

Количество принятых родов в 2023 выросло на 15,3% год к году. Основное влияние на такие результаты оказали московские госпитали, мощности которых были загружены более чем на 60%. Что интересно средний чек в Москве практически не изменился, а вот в регионах, где компания наращивает своё присутствие вырос на 11.5% год к году.

( Читать дальше )

Глобальное производство стали в марте 2024 г. ухудшилось, "виноват" Китай. Россия после февральского минуса воспряла, но цифры скромные

- 29 апреля 2024, 10:01

- |

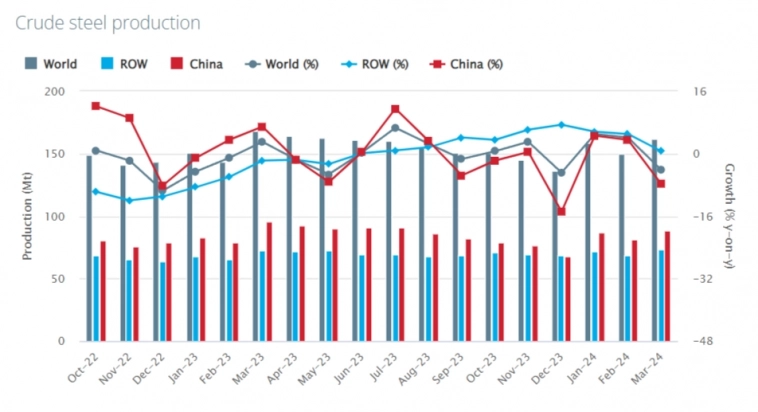

🏭 По данным WSA, в марте 2024 г. было произведено — 161,2 млн тонн стали (-4,3% г/г), месяцем ранее — 148,8 млн тонн стали (+3,7% г/г). По итогам же 3 месяцев — 469,1 млн тонн (+0,5% г/г). Основной «вклад» в ухудшение глобального производства стали в марте внёс Китай, флагман сталелитейщиков (54,8% от общего выпуска продукции) произвёл — 88,3 млн тонн (-7,8% г/г). В плане роста стоит выделить: Индию — 12,7 млн тонн (+7,8% г/г) и Турцию — 3,2 млн тонн (+18% г/г), но как вы заметили Индия и Турция не так сильно влияют на мировое производство, как Китай. Стоит отметить и производственный кризис в EC, на это указывает снижение выплавки, который месяц подряд — 11,6 млн тонн (-4,3% г/г), не помогает даже Германия — 3,5 млн тонн (+8,4% г/г).

( Читать дальше )

ММК отчитался за I кв. 2024 г. — отмечаем рост в фин. показателях, но CAPEX съедает FCF, див. доходность навряд ли будет двухзначной

- 27 апреля 2024, 09:21

- |

🔩 ММК представил нам операционные и финансовые результаты за I квартал 2024 г. В данном отчёте присутствуют интересные моменты, которые в очередной раз убедили меня, что переложившись из ММК в НЛМК, я сделал правильный. Давайте для начала рассмотрим основные данные:

▪️ Выручка: 192,9₽ млрд (+25,5% г/г)

▪️ Чистая прибыль: 27,7₽ млрд (+20,5% г/г)

▪️ EBITDA: 42,1₽ млрд (+27,8% г/г)

( Читать дальше )

Северсталь в последнее время подкинула пищи для размышления своими новостями.

- 26 апреля 2024, 14:05

- |

Давайте по порядку, начнём с отёчности по МСФО за I квартал 2024 г.:

✔️ Операционные результаты. Производство стали (+7%) и чугуна (+2%) увеличили, но продажи металлопродукции снизили на 11% (продажи снижаются непрерывно с III квартала 2022 г.) из-за накопления запасов слябов на период ремонта доменной печи № 5.

✔️ Финансовые результаты. Выручка выросла на 20% в связи с ростом средних цен реализации, а прибыль на 13%. FCF вырос на 33% г/г до 33,1₽ млрд за счёт увеличения показателя EBITDA. CAPEX продолжает увеличиваться — 18,2₽ млрд (+47% г/г). Но, это не беда денежные средства на счетах компании составляют — 403,4₽ млрд (+8% г/г), с учётом % по вкладам, то «кубышка» несёт золотые яйца. Как вы понимаете чистый долг отрицателен — 238,6₽ млрд (напрягают валютные долги компании, которые при переоценке валюты увеличиваются, что и произошло в этом квартале).

✔️ Дивиденды. В этот же день совет директоров Северстали рекомендовал выплатить дивиденды за I кв. 2024 г. — 38,3₽ на одну акцию (див.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал