Блог им. svoiinvestor

Правильно сделал, что переложился из Газпром в ЛУКОЙЛ. Отчёт Газпрома за 2023 г. расставил всё на свои места, риски только усилились

- 06 мая 2024, 09:07

- |

⛽️ Полтора месяца назад вышла статья, где я попрощался с Газпромом, переложившись в ЛУКОЙЛ. Тогда я получил тонну критики, что продал одну компанию на низах, вторую купил по max цене, при этом ещё лишился 20₽ дивидендов от газового гиганта. ЛУКОЙЛ у меня основной эмитент в портфеле (так что знаю все ±), поэтому ставка была очевидной: спустя 1,5 месяца ЛУКОЙЛ подрос на ~10% (дивиденды + возможный выкуп у иностранцев), Газпром же снизился на ~3,3%. Я не получил какой-то весомой выгоды от продажи Газпрома (+1% тела и 51₽ дивиденды, для моего пакета, это была ~30% див. доходность, но инфляция это всё подъела), но психологически мне стало комфортнее, я избавился от актива в который слепо «верил». Вышедшая отчётность эмитента по МСФО за 2023 г., только подкрепила мои суждения:

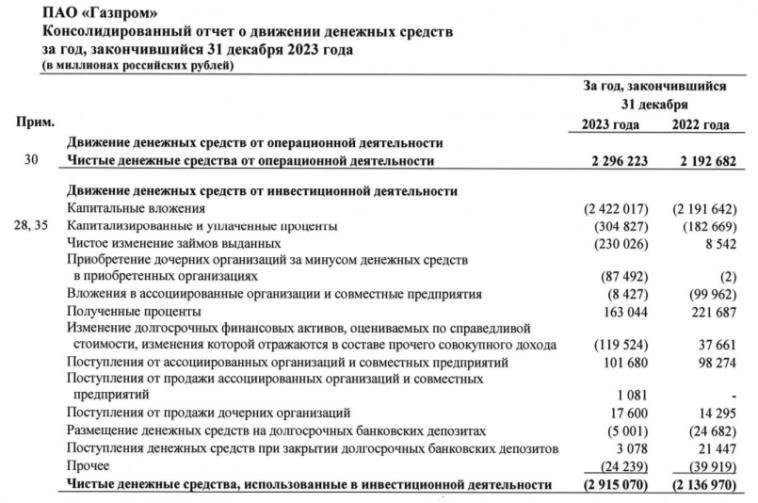

💬 Выручка снизилась до 8,5₽ трлн (-26,7% г/г), но лучше заглянуть в прибыль по сегментам: выручка от внешних продаж сократилась до 4,4₽ трлн (-43% г/г), как итог образовался убыток от продажи газа в -1,179₽ трлн (в 2022 г. прибыль — 1,165₽ трлн). Поэтому операционная прибыль оказалась в минусе 363,7₽ млрд (в 2022 г. прибыль — 1,9₽ трлн), но если убрать убыток от обесценивания финансовых активов, то можно сказать, что компания отработала в 0. Примечательно, что в операционных расходах произошёл убыток от обесценивания нефинансовых активов 1,1₽ трлн, северные потоки?

💬 Как итог, Газпром стал убыточным -629₽ млрд. Разница в финансовых доходах/расходах оказалась в минусе из-за курсовых разниц (прибыль из-за курса уже не та, а долги номинированные в валюте ещё остались) и % расходов (долги растут, требуют больших денег для обслуживания). Не помогла даже прибыль от Газпромнефти в виде дивидендов.

💬 Чистый денежный операционный поток — 2,3₽ млрд (+4,5% г/г), вроде бы неплохие цифры, но CAPEX всё уничтожает — 2,4₽ млрд (+9% г/г). Как вы понимаете FCF в минусе, денег на дивиденды нет, если захотят заплатить, то будут, как в прошлом году платить в долг.

💬 Но главная боль компании — это долг 6,65₽ трлн (+33% г/г), ещё хуже с его обслуживанием оно выросло на 50% до 396₽ млрд. Чистый долг составил 5,2₽ трлн, тогда как значение Чистый долг/EBITDA подскочил с 1,07 до 2,96, просто сумасшедшая нагрузка.

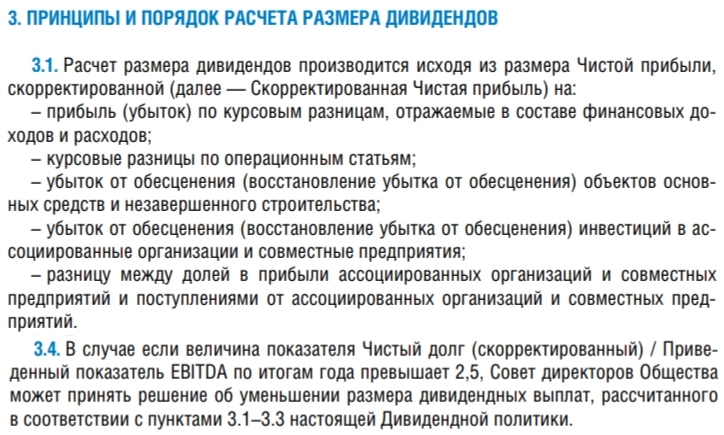

💬 Что же по дивидендам? То Газпром корректирует прибыль на дивиденды, уходят списания и курсовые убытки (на скриншоте понятнее), получается — 724,4₽ млрд, значит на акцию полагается 15,3₽ (див. доходность — 9,85%). Неплохо, скажите вы, но есть одна неувязочка. Согласно див. политике, если значение Чистый долг/EBITDA выше 2,5, то СД может принять решение об уменьшении выплаты.

Помимо этого существуют ещё и внешние проблемы:

🔔 Налоги. В период с 1 января 2023 г. по 31 декабря 2025 г. Газпром ежегодно будет направлять 600₽ млрд через НДПИ. Новый НДПИ на конденсат для Газпрома может принести бюджету дополнительно 70–80₽ млрд в год. Также гос-во за счёт повышения НДПИ на газ заберёт у Газпрома 90% выручки, которую компания получит в результате опережающего роста тарифов в 2024–2026 гг.

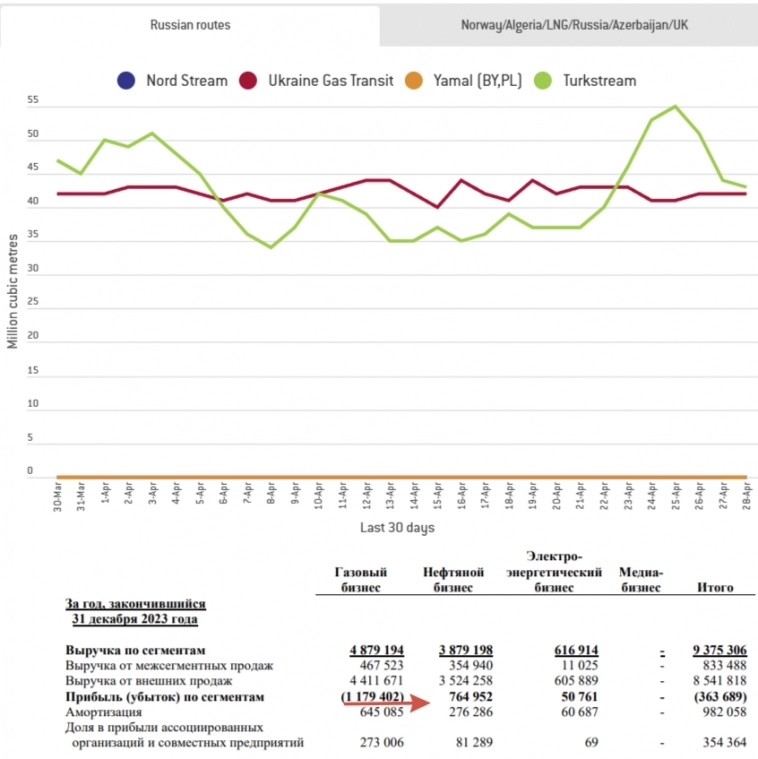

🔔 Поставки. При своевременном выходе всех текущих и планируемых проектов на полную мощность — на Китай будет приходиться лишь около 2/3 объёмов поставок газа, которые когда-то поступали в Европу (100 млрд куб.м vs. 150 млрд куб.м). Учитывайте то, что цена сырья для Китая ниже (290$, во многом из-за этого компания убыточна: сокращение поставок и скидки на сырьё), а для начала поставок всё равно потребуются годы и огромные инвестиции.

📌 Газпром проинформировал о сокращении инвестпрограммы в 2024 г., она составит 1,574₽ трлн (в 2023 г., кстати, не удалось сократить), следующим логичным шагом будет отмена дивидендов и уменьшение операционных расходов (особенно в менеджменте). Если этого не произойдёт, государству придётся спасать газового гиганта (отмена НДПИ, льготы, доп. эмиссия и акции на счету ФНБ).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- доходы бюджета

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс

Речь ведь не об этом.

да, в общем-то 30 лет раздавали дешевле)