вклад

ИСЖ, НСЖ

- 19 января 2021, 21:31

- |

Судя по последним данным, объем продаж ИСЖ, НСЖ стремительно растет.

- комментировать

- Комментарии ( 10 )

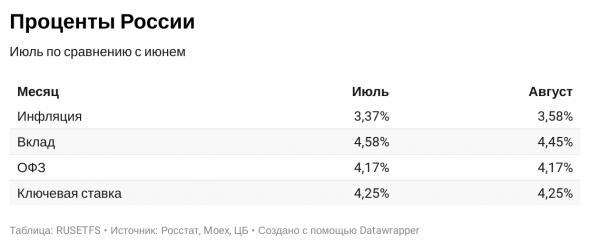

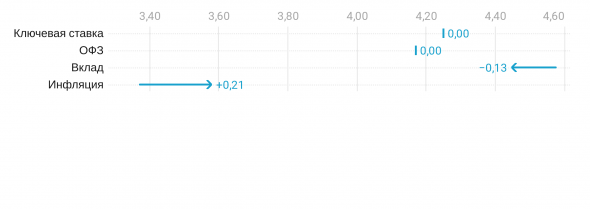

Как менялись ставки по вкладам и кредитам с 2014 до наших дней

- 18 ноября 2020, 13:31

- |

Например:

- в 2014-15 ставка по вкладам от 3 лет была ниже, чем по вкладам до 2х лет (ещё в 2017м заметил такое);

- с 2019-го наблюдаются периоды, когда кредиты до 1 года и на 1-3 года выдаются по одинаковым ставкам.

( Читать дальше )

6 типов активов. Простая базовая тема, в которой не разбираются 95% людей

- 18 сентября 2020, 11:44

- |

Пять типов — по общепринятой классификации + шестой тип, который я выделил для себя, но трудно поспорить с тем, что он не менее важен.

1. Деньги и денежные эквиваленты. Cash

( Читать дальше )

Почему российские рантье так любят вклады у себя на родине в госбанках?

- 16 августа 2020, 15:23

- |

Ответ кроется в истории кризисов последних лет 2004, 2008, 2014 годов.

Каждый раз, когда наступала нехватка ликвидности, банки резко повышали ставки, в том числе ставки по вкладам с пополнением. В этот момент (как в декабре 2014 года), даже в госбанках можно было открыть вклад на 3-5 лет под 15% годовых в рублях или под 5% в валюте и пополнять все следующие годы. Государство, при этом, предоставляло банкам помощь. Фактически, состоятельные клиенты каждые 4-6 лет получают возможность иметь по вкладам безрисковую ставку, существенно выше рыночной.

Понимая, как возможно будет развиваться ситуация в следующий банковский кризис, можно спланировать свои вложения и получить 3-5% годовых в валюте, при том, что в мире ставки стремятся к нулю.

Самые проницательные, в такие моменты, покупают подешевевшие на панике облигации, но для этого нужно иметь железные нервы. Таких инвесторов меньшинство.

Ситуация может и не повториться, если государство в острую фазу кризиса, вдруг, решит не поддерживать госбанки или наложит ограничения на возврат крупных вкладов, как на Кипре. Впрочем, пока такой сценарий смотрится фантастическим.

( Читать дальше )

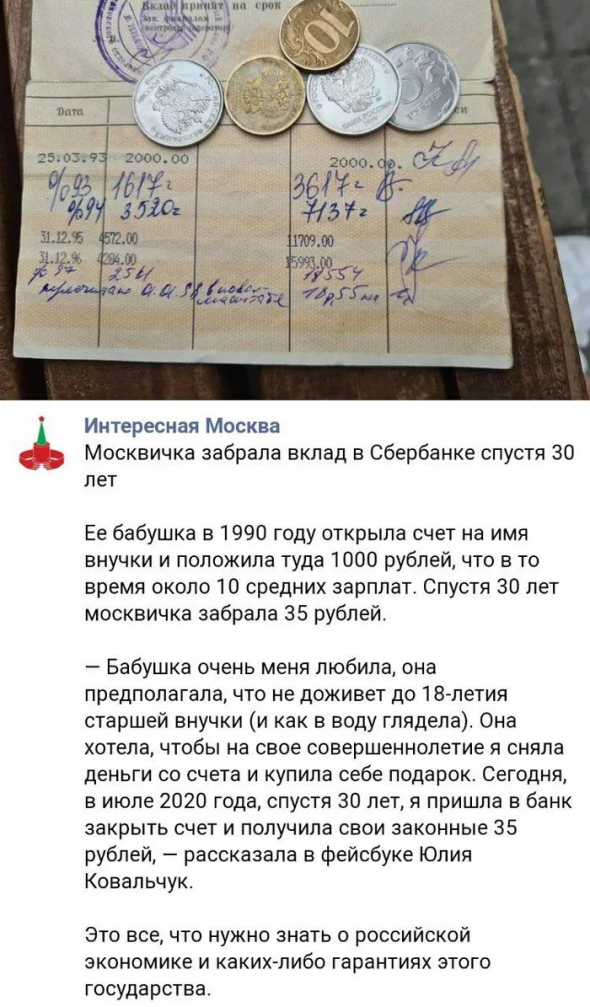

Государство о вас позаботится (нет)

- 29 мая 2020, 13:51

- |

Через некоторое время после моего рождения, в начале 90х, родители решили открыть на меня детский сберегательный вклад.

Вызывает ностальгические чувства? У меня — нет.

Работая на авиационном заводе, жили они всегда достаточно скромно, но постоянно откладывали и смогли положить мне на сберегательную книжку приличную по тем временам сумму, что-то около 2-3 тысячи рублей, точных цифр я не помню.

Когда мне исполнилось 20 лет, я решил сходить в местное отделение Сбербанка и забрать свои накопившиеся “миллионы”.

( Читать дальше )

с 1 октября 2020г повышен до 10 млн.руб. предельный уровень возмещения по банковским вкладам для граждан и некоторых юр. лиц

- 25 мая 2020, 14:42

- |

Путин подписал закон о повышении с 1 октября 2020 года предельного уровня возмещения по банковским вкладам для граждан в ряде случаев до 10 млн рублей и о расширении перечня юридических лиц, которые могут претендовать на возмещение вкладов.

В перечень юридических лиц, средства которых подпадают под возмещение в размере до 1 млн 400 тыс. рублей, будут включены некоммерческие организации, которые действуют в одной из следующих организационно-правовых форм: товарищества собственников недвижимости, потребительские кооперативы, казачьи общества, общины коренных малочисленных народов РФ, религиозные организации. В систему страхования вкладов включены вклады некоммерческих организаций — исполнителей общественно полезных услуг и благотворительных фондов.

Закон устанавливает повышенный порог возмещения в сумме не более 10 млн рублей для граждан в случае продажи жилого помещения или земельного участка, на котором стоит дом или иные строения; получения наследства; возмещения ущерба, причиненного жизни, здоровью или личному имуществу; получения социальных выплат, пособий; исполнения решения суда; получения грантов в форме субсидий. В законопроекте оговаривается, что право на получение страхового возмещения в повышенном размере действует в течение трех месяцев с момента размещения средств на счете, подробно расписывается алгоритм расчетов по каждому страховому случаю.-------------------------

В настоящее время в банках — участниках системы страхования вкладов страхуются средства физлиц, индивидуальных предпринимателей и малых предприятий. Страховой лимит установлен в размере 1,4 млн рублей, за исключением счетов эскроу (не более 10 млн рублей).

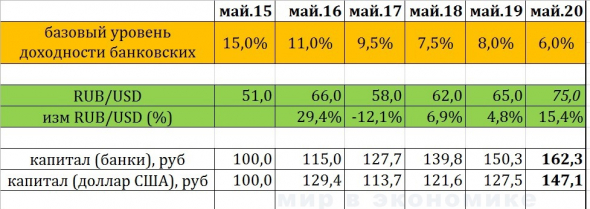

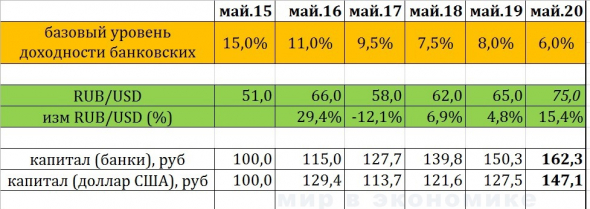

Сравниваю банковский вклад и доллар США. 2015-2020. Что выгоднее

- 02 мая 2020, 11:12

- |

Нам это нужно для того, что бы понять психологию и желания двух человек, каждый из которых выбрал свою консервативную стратегию:

Один открыл рублевый вклад в банке, а второй купил наличные доллары, но в банк их не понёс (хотя в 2015-м вклад в долларах приносил 6% годовых)

Так они оба решили сохранить свои деньги от девальвации и инфляции. Один решил, что доллар покупать поздно, но обгонять инфляцию надо. Второй устал от геополитики и мониторинга нефти и просто ушёл от этих рисков, купив мировую валюту.

Прошло 5 лет...

первая строка- это условия, на которых человек переоткрывал вкладкаждый год в мае, инвестируя дальше и основную сумму и проценты.

( Читать дальше )

Сравниваю банковский вклад и доллары США. Что выгоднее 2015-2020

- 02 мая 2020, 11:06

- |

Нам это нужно для того, что бы понять психологию и желания двух человек, каждый из которых выбрал свою консервативную стратегию:

Один открыл рублевый вклад в банке, а второй купил наличные доллары, но в банк их не понёс (хотя в 2015-м вклад в долларах приносил 6% годовых)

Так они оба решили сохранить свои деньги от девальвации и инфляции. Один решил, что доллар покупать поздно, но обгонять инфляцию надо. Второй устал от геополитики и мониторинга нефти и просто ушёл от этих рисков, купив мировую валюту.

Прошло 5 лет...

первая строка- это условия, на которых Первый переоткрывал вкладкаждый год в мае, инвестируя дальше и основную сумму и проценты.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал