бпиф

Дивиденды для пассивного инвестора

- 08 марта 2021, 21:55

- |

Я пассивный инвестор. Средняя многолетняя доходность портфеля на уровне инфляция + 10% мною воспринимается, как дар божий. Поэтому меня мало интересуют фундаментальные характеристики отдельных компаний, равно как и спекулятивные колебания цен на различные активы. Меня интересуют идеи.

Мне не совсем понятна идея дивидендного портфеля. Я не встречал исследований, которые утверждали бы, что акции, по которым выплачиваются высокие дивиденды, приносят своим акционерам более высокий совокупный доход (дивиденды + рост цены), чем акции, по которым выплачиваются низкие дивиденды или дивиденды не выплачиваются вовсе (при равных показателях рентабельности и проч.).

Так как на дивиденды существует налог, то за большой промежуток времени уплата налога и уменьшение суммы реинвестирования в новые покупки существенно снижает капитал. За 20 лет реинвестирования дивидендов налог на дивиденды «вынесет» более 15% капитала. Если темп роста цены акций превысит 7%, то более 20% капитала. Это очень много.

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 173 )

С 3 марта расширен список инструментов, доступных на вечерних торгах Московской биржи

- 02 марта 2021, 20:59

- |

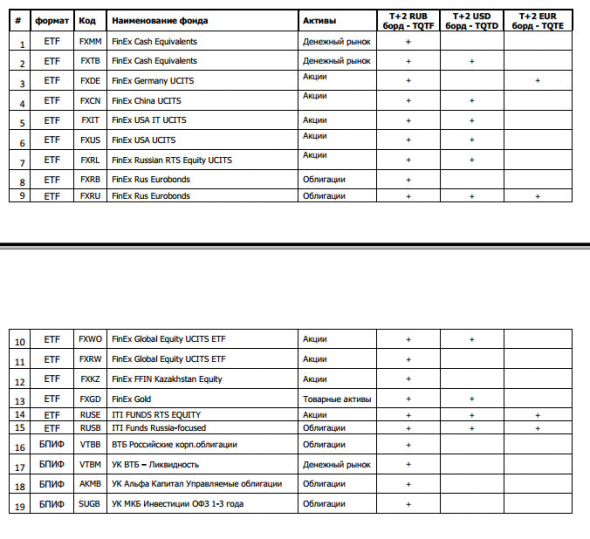

Таким образом, с 3 марта для заключения сделок на вечерних торгах будут доступны уже 15 ETF и 4 БПИФа.

сообщение

Как неопытные инвесторы попадаются в ловушку. Что не так с фондом «Дивидендные Аристократы США»

- 12 февраля 2021, 11:43

- |

Я неоднократно писал про то, что не очень люблю фонды. Не все, но большинство. Особенно на нашем рынке. Потому что за красивыми названиями и благородными слоганами скрывается множество подвохов для неопытного инвестора 🤷♂️.

Давайте на примере разберем, как инвесторы попадаются в ловушку маркетинга и в лучшем случае недополучают огромные прибыли. Зато управляющие компании — в шоколаде 😎.

На этой неделе на Мосбирже стартовали торги биржевым паевым инвестиционным фондом (БПИФ) «Дивидендные Аристократы США» от Управляющей компании «Финам Менеджмент». Тикер — FMUS.

Коротко о стратегии:

Фонд покупает паи другого фонда — ETF Schwab U.S. Dividend Equity, который повторяет индекс Dow Jones U.S. Dividend 100. В этот индекс включаются компании, которые выплачивают дивиденды на протяжении 10 лет и за последние 5 лет ежегодно повышают размер выплат.

Все поступающие выплаты от иностранного ETF SCHD реинвестируются в цену пая.

( Читать дальше )

Что будет с БПИФ на российские рублевые облигации, когда повысят ставку? Я правильно понимаю, что БПИФ тоже нельзя покупать перед повышением?

- 26 января 2021, 16:10

- |

Минусы ETF и БПИФ в РФ

- 26 января 2021, 10:22

- |

Большинство финансовых консультантов и видеоблогеров в РФ советуют новичкам ETF, отмечая их незначительные минусы, такие как: реинвестирование дивидендов, негарантированный доход, а некоторые даже относят такой минус как англоязычное описание подробной инфы о фонде)))

У меня начало подгорать от их советов и захотелось высказаться, перечислив реально значимые минусы ETF и БПИФ представляемые на РОССИЙСКОМ фондовом рынке, дабы развеять иллюзии новичков о простом пассивном инвестировании в индекс.

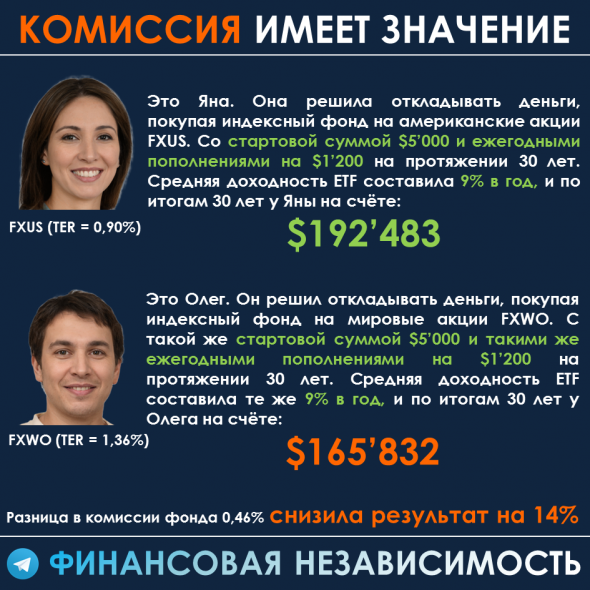

Итак, первый минус: комиссия за управление.

Комиссия зашита в цену ETF и списывается ежедневно. На долгосрочном инвестировании комиссия съедает существенную часть дохода. Про транзакционные издержки начинающих инвесторов наглядно расписано у Арсагеры, в качестве примера выжимка из книги: при вложенных 100 000 на 10 лет (без учета пополнений) при инфляции 6%, ставке 5% и комиссии фонда в 1%, на выходе имеем доход 159 000 и транзакционных издержек на 24 000 !!! За 30 лет: доход 1 600 000, а комиссий на 540 000!!! Это ппц…

( Читать дальше )

Как собрать Bogleheads Three Funds Portfolio из ETF/БПИФ, доступных на Мосбирже

- 24 января 2021, 17:09

- |

Bogleheads Three Funds Portfolio — один из наиболее популярных портфелей пассивных инвесторов, имеет несколько вариаций: от equal weight (33/33/33) и классики 60/40 до более агрессивных аллокаций, как например в нашей версии — 80% акции, 20% облигации.

( Читать дальше )

Куда вложить 300 000 рублей в 2021 году?

- 21 января 2021, 18:07

- |

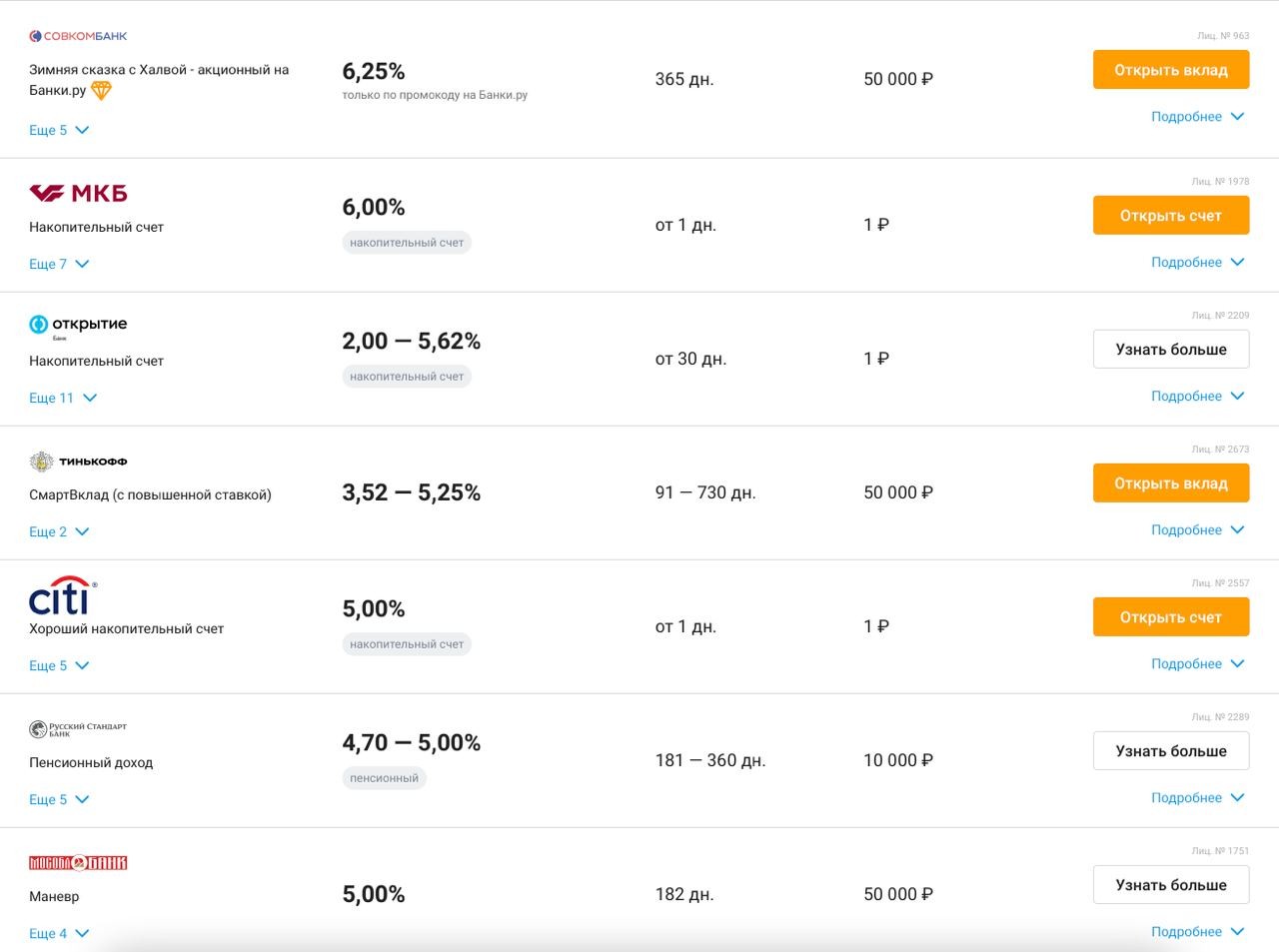

Все чаще мне в личку задают вопрос о том, куда можно вложить свободные деньги в 2021 году. Вопросы эти не беспочвенны. Ведь 2020 год показал, что банковские депозиты не справляются с поставленными населением задачами. Но и рынки сильно выросли с мартовских просадок. Сейчас все сложнее найти подходящий инструмент. Одним из вопросов, заданных мне недавно — «Куда вложить 300 000 рублей на срок от полугода до года». И главное, чтобы по прошествию этого периода депозит желательно не ушел в минус ))) Давайте разбираться.

Самая оперативная информация в моем Telegram «ИнвестТема»

Однозначно, банковские депозиты сейчас крайне неинтересны. Я взял топ 30 банков и посчитал доходность. Средняя не превысила 4,6% и то, для ее получения нужны дополнительные платные подписки, страхование и прочее. Тот же Сбербанк не дает и 4%, если учесть эффективную ставку.

( Читать дальше )

Комиссия фонда имеет значение

- 19 января 2021, 12:09

- |

Задумываясь о диверсификации по регионам, мы можем прийти к варианту с покупкой FXWO в свой портфель. Это фонд, в котором 40% — это акции США, 20% — акции Японии, 14,8% — акции Великобритании, 10% — акции Китая, 9,6% — акции Австралии, 3,5% — акции Германии и 2,1% — акции России.

Я не буду комментировать распределение по странам, скажу лишь, что сейчас это популярный фонд (СЧА = 1,75 млрд ₽). Но это один из самых дорогих в обслуживании фондов: комиссия фонда за управление составляет 1,36% в год.

Результат без комиссий = $244'628

Лица Олега и Яны сгенерированы нейросетью от Nvidia.

Портфель Зеленого Новичка (Часть 2)

- 22 декабря 2020, 14:00

- |

Первая часть здесь: https://smart-lab.ru/blog/581874.php

Привет, Смартлаб! Прошел уже год с тех пор, как я решил (на свою голову) поиграть на бирже, дабы убедиться на собственном примере, что дело это совершенно бесполезное и никчёмное. Если любопытны подробности, можете по ссылке выше прочитать первую часть, написанную год назад. Если вкратце, то в декабре 2019 года я открыл ИИС и закинул на него практически все свои деньги (разумеется, последние) - 400 тысяч деревянных.

Очень надеялся, что благополучно их разбазарю, обнулю депозит и можно будет со спокойной совестью забыть это всё как страшный сон. Вдобавок, я очень наивно планировал закинуть на него соточку в январе и соточку в декабре и даже написал об этом в своем первом посте, но куда там… Хах! Хочешь рассмешить Бога — расскажи ему о своих планах, как говорят в таких случаях. Откуда у нищеброда деньги, сами понимаете. Я ж простой работяга с завода, тут каждый день думаешь не об акциях и дивидендах, а про то, как свести концы с концами и еле-еле дотянуть до зарплаты, умудрившись при этом не влезть в долги и кредиты. Не до жиру, быть бы живу! Предел мечтаний каждый месяц — заплатить за съем комнаты в задрипанной общаге и купить пару дошиков в магазе, на остальное денег не остается… Ах да, приходится еще платить за проезд в грязных тесных вонючих маршрутках. Не хочется, конечно, но они возят меня на ненавистную работу, где мне из жалости хоть что-то подкидывают и не дают еще пока что каким-то чудом сдохнуть с голоду. Кататься на работу на такси или на своей тачке — это не для меня, это для богатых, у меня и прав-то даже нет, да и машины стоят чрезвычайно дорого, да их еще нужно обслуживать, ремонтировать, заправлять — это всё какие-то несусветные деньжищи, которых у меня отродясь не было. Так что нафиг мне это нужно. Я простой парень, я с народом. Народ страдает — и я, вместе со всеми. Зато никому не обидно.

( Читать дальше )

В продолжение темы налогов - вот Вам наипростейший метод минимизировать издержки любому пассивному российскому инвестору

- 16 декабря 2020, 13:08

- |

Данная элементарная схема подходит для большинства неискушённых инвесторов, не пытающихся переиграть рынок и не только.

Покупаем фонды ВТБ (например, VTBX на Индекс Мосбиржи) через ВТБ-брокера и держим их минимум 3 года (либо на ИИС типа Б).

В итоге получаем:

— комиссия за покупку и продажу 0 рублей (т.к. покупаем через ВТБ);

— комиссия за обслуживание брокерского счёта и депозитарная 0 рублей (если тариф «Мой онлайн»);

— налог на прирост капитала 0 рублей (3 года или вычет типа Б);

— налог на дивиденды 0 рублей, т.к. российские фонды налоги с дивидендов не платят, а сразу реинвестируют в стоимость пая, а налог с самого прироста пая мы обходим предыдущим методом;

— комиссии за управление фондами одни из самых низких в России (к примеру, с условных 100 рублей при росте пая на 15% мы заплатим около 2 рублей налога при продаже, комиссия же, например, VTBX равна 0,69% от суммы, то есть это со 115 рублей 0,8 рубля в год.);

— банкоматы и офисы ВТБ есть практически везде, что также снижает возможные транзакционные издержки и т.д.

(Не является рекламой ВТБ и инвестиционной рекомендацией, все факты объективные и метод неплохой).

(Если увидели какие-то изъяны в схеме, напишите, всем будет полезно).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал