аналитика

Мнение по Российскому рынку на 30.09

- 30 сентября 2025, 06:01

- |

Ситуация в моменте:

Вчерашняя сессия подтверждает общую логику.

⏺Вчера в рамках дня мы работали от лонга опираясь на интрадейные факторы и оценку общей ситуации НО!!! Лонги мы закрывали строго на стандартном пике АТР по ММВБ.

⏺Я даже вчера записал видео почему мы ТОРОПИЛИСЬ закрыть вчерашний лонг.

⏺Во первых это отсутствие драйвера роста, во вторых это давление негативного ожидания в моменте, соответственно ждать что рынок вчера улетит в космос было Ооочень не логично.

⏺Поэтому лонги были закрыты четко по АТР, далее я написал что логично рынку встать в боковик до выхода каких либо новостей или смена фона, так и произошло.

⏺После роста в первой половине сессии у нас начали проливать нефть еще сильнее, Вышел негатив для IT, вышло негативное заявление Украинской стороны, на этом по итогу ММВБ слил весь рост.

__

❗️ЭТО И ЕСТЬ НОВОСТНОЙ РЫНОК!!!

⏺НЕТ смысла рисовать стрелочки на дневном графике и прогнозировать что будет через неделю!

⏺Сколько опять народу залезло вчера на хаях в лонги с криками про очередной разворот рынка?

( Читать дальше )

- комментировать

- 553 | ★1

- Комментарии ( 7 )

Нижнекамскнефтехим. Отчет за 1 пол 2025 по МСФО

- 29 сентября 2025, 20:38

- |

Тикер: #NKNC, #NKNCP.

Текущая цена: 83.8 (АО), 64.5 (АП)

Капитализация: 149.1 млрд.

Сектор: Химическая промышленность

Сайт: www.sibur.ru/nknh/ru/shareholders/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E — 3.97

P\BV — 0.42

P\S — 0.52

ROE — 10.6%

ND\EBITDA — 2.36

EV\EBITDA — 4.44

Активы\Обязательства — 2.18

Что нравится:

✔️ рост выручки на 13.2% г/г (120.8 -> 136.7 млрд);

✔️ чистый финансовый доход увеличился на 84.5% г/г (284 -> 524 млн);

✔️ положительный свободный денежный поток +3.6 млрд против отрицательного -1.1 млрд в 1 пол 2024;

✔️ снижение чистого долга на 4.3% п/п (176.6 -> 169 млрд). ND/EBITDA за полгода уменьшился с 2.48 до 2.36;

✔️ дебиторская задолженность снизилась на 9.9% п/п (62.1 -> 56 млрд);

✔️ чистая прибыль выросла на 34.6% г/г (19.7 -> 26.5 млрд). Основная причина — рост дохода по курсовым разницам в 2.2 раза (6.8 -> 15.4 млрд).

Что не нравится:

✔️ снижение отношение активов к обязательствам с 2023 года. За отчетные полгода снижение с 2.23 до 2.18. Хотя соотношение все равно еще вполне комфортное.

( Читать дальше )

Роснефть. Отчет за 2 кв 2025 по МСФО

- 29 сентября 2025, 20:29

- |

Тикер: #ROSN

Текущая цена: 424.1

Капитализация: 4.5 трлн.

Сектор: Нефтегаз

Сайт: www.rosneft.ru/Investors/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E — 8.08

P\BV — 0.5

P\S — 0.49

ROE — 6.1%

ND\EBITDA — 1.6

EV\EBITDA- 3.45

Активы\Обязательства — 1.8

Что нравится:

✔️ положительный FCF +164 млрд против -17 млрд в 1 кв 2025.

Что не нравится:

✔️ снижение выручки на 13.3% к/к (2.28 -> 1.98 трлн) и за полугодие на 17.6% г/г (5.17 -> 4.26 трлн);

✔️ за полугодие положительный денежный поток уменьшился на 62.4% г/г (391 -> 147 млрд);

✔️ ND\EBITDA вырос за квартал с 1.35 до 1.6;

✔️чистая прибыль снизилась на 49.5% к/к (277 -> 140 млрд) и за полугодие на 55.7% г/г (942 -> 417 млрд). Основные причины — потеря в выручке, а также рост производственных и операционных расходов на 27.6% г/г (413 -> 527 млрд);

✔️ отношение активов к обязательствам не изменилось и находится ниже комфортных 2.

Дивиденды:

Согласно дивидендной политике компании, целевой уровень дивидендных выплат составляет не менее 50% от чистой прибыли по МСФО с периодичностью по меньшей мере два раза в год.

( Читать дальше )

В августе 2025 г. потребительское кредитование снижается, но корпоративное значительно ускорилось, а ипотека по выдаче выше, чем в 2024 г.

- 29 сентября 2025, 13:03

- |

Ⓜ️ По данным ЦБ, в августе 2025 г. портфель кредитов физических лиц увеличился на 298₽ млрд и составил 37,1₽ трлн (0,8% м/м и 2,8% г/г, в июле +175₽ млрд). В августе 2024 г. он увеличился на 461₽ млрд (существенное отличие). Кредитование оживает: потребительский портфель снижается 9 месяцев подряд, но в этом месяце на смешную сумму, автокредитный портфель пошёл в рост за счёт скидок и льгот от автопроизводителей, ипотека из-за господдержки превысила по выдаче уровни прошлого года. В корпоративном кредитовании снижение относительно прошлого года, но не месяца:

🏠 Темпы роста ипотечного портфеля в августе увеличились на 1,1% (в июле 0,9%), кредитов было выдано на 392₽ млрд (356₽ млрд в июле), в августе 2024 г. выдали 375₽ млрд. Выдача ипотеки с господдержкой составила 320₽ млрд (298₽ млрд в июле), почти вся выдача приходится на семейную ипотеку — 278₽ млрд (в июле 256₽ млрд). Рыночная продолжает находиться на низких уровнях — 73₽ млрд (58₽ млрд в июле), жёсткая ДКП не оставляет шанса потребителям.

( Читать дальше )

Россети Центр. Отчет за 2 кв 2025 г по МСФО

- 28 сентября 2025, 19:24

- |

Тикер: #MRKC

Текущая цена: 0.773

Капитализация: 32.6 млрд.

Сектор: Электросети

Сайт: www.mrsk-1.ru/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E — 4.11

P\BV — 0.49

P\S — 0.23

ROE — 11.8%

ND\EBITDA — 1.05

EV\EBITDA — 2.01

Активы\Обязательства — 1.71

Что нравится:

✔️ рост выручки за полугодие на 9% г/г (65.2 -> 71 млрд);

✔️ чистый финансовый расход уменьшился на 4.4% к/к (1.7 -> 1.6 млрд);

✔️ чистая прибыль за полугодие увеличилась на 34% г/г (4 -> 5.4 млрд);

✔️ снижение дебиторской задолженности на 9.3% к/к (9.6 -> 8.7 млрд). Стоит отметить, что она планомерно снижается с 2022 года;

✔️ чистый долг уменьшился на 1.2% к/к (1.691 -> 1.617 млрд). ND\EBITDA уменьшился с 1.1 до 1.05.

Что не нравится:

✔️ снижение выручки на 11% к/к (37.6 -> 33.4 млрд);

✔️ отрицательный свободный денежный поток -326 млн против +2.7 млрд в 1 кв 2025;

✔️ рост чистого финансового расхода за полугодие на 27.5% г/г (2.6 -> 3.3 млрд);

✔️ чистая прибыль снизилась на 35.2% к/к (3.3 -> 2.1 млрд);

( Читать дальше )

Мой краткосрочный взгляд на СБЕР (там даже есть картинки с греческой фалангой)

- 28 сентября 2025, 19:23

- |

Всем привет. Мне задали вопрос о том, насколько может упасть товарищ СБЕР.

Честно говоря, отвечать на такие вопросы достаточно сложно, у меня получается лучше ответить на то, что в конечном счете вырастит. Конец марта, где я набрался на всю котлету, поскольку считал то, что мы достигли дна, не даст соврать. Но вопрос тем не менее задан, постараюсь дать свою версию предстоящих событий.

Более всего здесь поможет ответить, так скептично мной воспринимаемый. тех. анализ. Итак, основа основ его заключается в том, что, якобы, на графике можно найти так называемые формации (паттерны), по которым можно определить настроение большинства игроков на рынке. А, соответственно, исходя из этих настроений и направление движения рынка. Самый базовый паттерн в тех. анализе это линии поддержки/сопротивления. Что это такое? Это уровни цен, где рынок нащупал некое свое равновесие в связи с тем, что именно на этом уровне схлестнулись в равной своей силе и покупатели и продавцы, не в силах превозмочь в моменте друг друга. Можно привести аналогию со сражениями древних времен, где солдаты в плотном строю в друг друга тычут пики.

( Читать дальше )

Московская биржа. Отчет за 2 кв 2025 г по МСФО

- 28 сентября 2025, 19:06

- |

Тикер: #MOEX.

Текущая цена: 168.1

Капитализация: 382.7 млрд.

Сектор: Финансы

Сайт: www.moex.com/ru/exchange/investors.aspx

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E — 5.6

P\BV — 1.62

ROE — 29%

Активы\Обязательства — 1.02

Что нравится:

✔️ средства клиентов увеличились на 7% к/к (1.08 -> 1.15 трлн);

✔️ рост чистых процентных доходов на 12.8% к/к (11.5 -> 13 млрд);

✔️ комиссионные доходы за полугодие выросли на 20.8% г/г (30.1 -> 36.3 млрд);

✔️чистая прибыль увеличилась на 16% к/к (13 -> 15.1 млрд);

Что не нравится:

✔️ за полугодие чистые процентные доходы снизились на 55.4% г/г (55.1 -> 24.5 млрд) на фоне снижения процентных доходов на 39.6% г/г (49.1 -> 29.7 млрд);

✔️ уменьшение комиссионных доходов на 3.4% к/к (14.5 -> 18.5 млрд);

✔️ убыток по финансовым инструментам и активам -254 млн, что правда меньше прошлого квартала, в котором он был -634 млн. За полугодие результат хуже 1 полугодия 2024 года (-976 млн против -6 млн);

✔️ за полугодие чистая прибыль уменьшилась на 28.1% г/г (38.3 -> 27.9 млрд). На это повлияли как падение процентных доходов, так и возросшие на 41.5% г/г общие и административные расходы.

( Читать дальше )

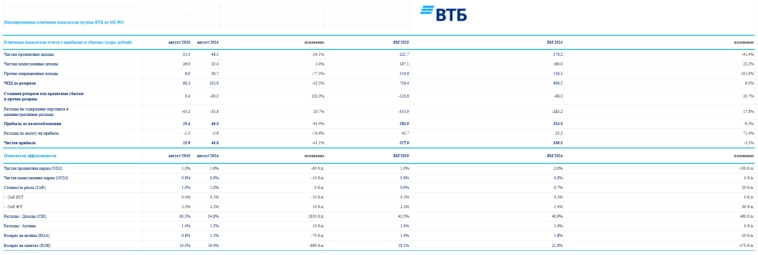

ВТБ отчитался за август 2025 г. — % маржа восстанавливается, но налоговые манёвры/работа с заблокированными активами пока формируют прибыль.

- 28 сентября 2025, 13:04

- |

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за август 2025 г. Основной заработок эмитента продолжает находиться под давлением, во многом чистой прибыли помогают разовые эффекты (работа с заблокированными активами, налоговые манёвры). Но, ключевую ставку снижают, и поэтому % маржа начала своё расширение (в сентябре будет виден ещё больший эффект), плюс банк провёл SPO для восстановления достаточности капитала (плюсуем сюда ещё 2 привлечённых суборда):

✔️ ЧПД: 35,3₽ млрд (-24,1% г/г)

✔️ ЧКД: 26₽ млрд (+2,4% г/г)

✔️ ЧП: 23,9₽ млрд (-41,1% г/г)

💬 Показатель чистой % маржи в августе составил 1,3% (в июле 1,5%, год назад 1,9%), банку дорого обошлось привлечение денег клиентов под конец 2024 г. С марта началось расширение % маржи, при дальнейшем снижении ставки банк только будет выигрывать, по сути он бенефициар снижения ключа.

💬 Комиссионные доходы продолжают демонстрировать внушительный рост благодаря позитивному эффекту от форексных транзакций и транзакционных комиссий, связанных с обслуживанием трансграничных платежей, но как вы можете наблюдать начиная с III квартала эффект угасает (уже нет роста свыше 20-30%), потому что основная работа в этом направлении началась именно в июне прошлого года.

( Читать дальше )

28.09.2025 — Gold (XAUusd)

- 28 сентября 2025, 10:51

- |

h4.

Красный вариант – развивается волна 5-of 3^of 5”of 5’of 3*of 3 of A

Большие тайм-фреймы (Weekly / Daily) и прогнозы, здесь: konstantinforex.ru/category/drugie-ry-nki/tovarny-e-ry-nki/g-o-l-d

Продолжается ОТКРЫТАЯ свободная ПОДПИСКА, все подробности здесь: ПОДПИСКА

Аукционы Минфина — план на III квартал по размещению выполнен, но займ хотят увеличить, ожидаем скидок и новых флоатеров?

- 27 сентября 2025, 17:17

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился ниже 117 пунктов, с учётом увеличившегося планового займа в ОФЗ и пробуксовки в геополитике, индекс продолжил снижаться — 115,78 пункта:

🔔 По данным Росстата, за период с 16 по 22 сентября ИПЦ составил 0,08% (прошлые недели — 0,04%, 0,10%), с начала месяца 0,21%, с начала года — 4,16% (годовая — 8,12%). В сентябре 2024 г. инфляция составила 0,48%, при сегодняшней динамике мы выйдем на более низкие цифры (ускорение темпа внутри неделек понятно, сезонность уходит) и это в очередной раз доказывает, что жёсткость ДКП работает. Поэтому ЦБ в сентябре снизил ставку, только до 17% (осторожность не помешает, чтобы не пошатнуть данные темпы снижения).

🔔 Минфин планировал занять в 2025 г. 4,781₽ трлн (погашения — 1,416₽ трлн), но объём заимствований в этому году хотят увеличить на 2,2₽ трлн, то есть это рекордный займ. Значит, мы ощутим инфляционный всплеск при тратах (об этом я предупреждал ранее).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал