акции

Сбербанк показал неплохой рост по основным направлениям деятельности - Финам

- 07 июля 2021, 21:27

- |

Чистый процентный доход «Сбера» за первые шесть месяцев нынешнего года вырос на 11,7% до 767,4 млрд руб. на фоне увеличения кредитования и объема портфеля ценных бумаг, чистый комиссионный доход – на 19,1% до 271 млрд руб. Операционные расходы поднялись на 9,2% до 314,1 млрд руб., причем значительная часть прироста объясняется низкой базой аналогичного периода 2020 г. Коэффициент эффективности (Cost/Income) составил 28%, практически не изменившись за год. Существенную поддержку прибыли оказало резкое снижение расходов на кредитный риск – до 71,8 млрд руб. в отчетном периоде с 342,2 млрд руб. годом ранее.

Активы «Сбера» в январе-июне выросли на 5,4% до 34,88 трлн руб. Розничный кредитный портфель поднялся на 11,7% до 9,46 трлн руб., в том числе в июне частным лицам было выдано займов на 526 млрд руб. Главным драйвером роста здесь остается ипотека, доля которой в портфеле превысила 59%. Объем корпоративного кредитного портфеля увеличился на 1,3% до 15,67 трлн руб., в том числе в прошлом месяце корпоративным клиентам было выдано 1,3 трлн руб. – это наибольший месячный объем с начала года. Доля просроченной задолженности в общем кредитном портфеле составила 3,2%, увеличившись за месяц на 0,07 п. п.

Результаты «Сбера» за 1 полугодие по РСБУ мы оцениваем как весьма уверенные. Банк показал неплохой рост по основным направлениям деятельности, чему в большой степени поспособствовали хорошие показатели розничного сегмента при достаточно стабильном качестве кредитного портфеля. Дополнительную поддержку прибыли оказало продолжающееся снижение объемов резервирования на возможные потери по кредитам. При этом мы рассчитываем, что финансовый отчет банка за 2 квартал и 1 полугодие по МСФО, который выйдет 29 июля, также окажется сильным.Додонов Игорь

Наша целевая цена по обыкновенным акциям «Сбера» на конец текущего года составляет 379,1 руб., по привилегированным – 341,2 руб. Рекомендация по обоим типам акций – «Покупать».

ФГ «Финам»

- комментировать

- Комментарии ( 1 )

Micron: отличный момент для покупки

- 07 июля 2021, 21:21

- |

В апреле (см. здесь) мы писали про перспективы Micron. C выходом новой квартальной отчётности представляем наш свежий взгляд на одного из крупнейших производителей чипов памяти.

Компания отчиталась сильно лучше ожиданий аналитиков. Всё дело в росте цен на память — рост составил 20% квартал-к-кварталу. Мы считаем, что в ближайшие годы у Micron будет генерировать свободный денежный поток лучше своих конкурентов благодаря своему позиционированию на рынке и достаточно высокой валовой марже (>40%), которая в случае чего покроет возможный рост капитальных затрат. Менеджмент, тем временем, по-прежнему ожидает дефицита чипов в 2021-2022 гг.

Почему тогда акции падают? Инвесторы боятся наращивания капитальных затрат и последующего перепроизводства. Исторически полупроводниковая отрасль стабильно страдала от кризиса перепроизводства: на фоне дефицита производители чипов наращивали производство, а когда спрос снижался — цены на чипы падали, вместе с ними снижались и финансовые показатели.

( Читать дальше )

Дальнейший апсайд в Транснефти выглядит ограниченным - Финам

- 07 июля 2021, 21:15

- |

Транснефть — естественная монополия в области транспортировки нефти и нефтепродуктов в России. На данный момент является крупнейшим в мире оператором нефтепроводов.

Мы рекомендуем «Держать» привилегированные акции «Транснефти» с целевой ценой 185 064 руб. на конец 2021 года. Потенциал роста составляет 3,1%. С учетом дивидендов потенциал равен 8,2%.Кауфман Сергей

ФГ «Финам»

— Мы повысили целевую цену по привилегированным акциям «Транснефти» на 5,4%, до 185 064 руб., за счет небольшого пересмотра прогнозов по росту тарифов и объемов транспортировки, а также учета результатов последней отчетности.

— В последние месяцы префы «Транснефти» — одни из лидеров роста за счет восстановления добычи нефти в РФ, роста инфляции и приближения дивидендной отсечки.

— Дальнейший фундаментальный апсайд по акциям «Транснефти» выглядит ограниченным в условиях неопределенности с восстановлением добычи нефти в РФ и долгосрочными перспективами роста компании.

— Локально привилегированные акции «Транснефти» выглядят перекупленными с технической точки зрения, что увеличивает вероятность коррекции.

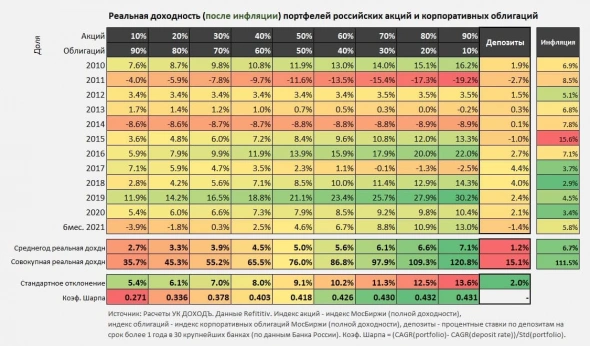

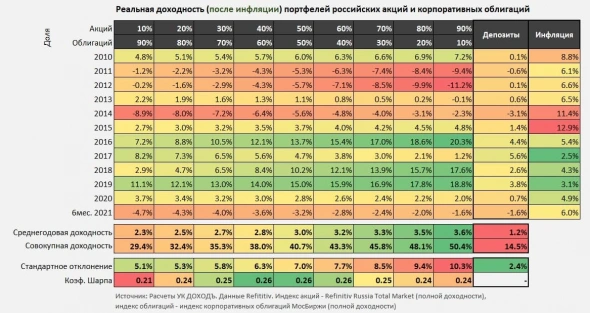

Реальные (после инфляции) доходности портфелей, состоящих из российских акций и облигаций в 2010-2021гг.

- 07 июля 2021, 20:21

- |

Посмотрел, среднегодовая доходность для портфеля 60% акций на 40% облигаций составила всего 3,2% годовых)))

«Доход» исправил все ошибки выпустил новую таблицу… меняю данные теперь доходность слегка оптимистичная — 5,6% хотя тоже смешная.

🔹 Индекс акций — индекс МосБиржи (полной доходности);

🔹 Индекс облигаций — индекс корпоративных облигаций МосБиржи (полной доходности);

🔹 Депозиты — процентные ставки по депозитам на срок более 1 года в 30 крупнейших банках (по данным Банка России);

🔹 Коэф. Шарпа = (CAGR(portfolio)- CAGR(deposit rate)) / Std(portfolio). CAGR — среднегодовая доходность, std — стандартное отклонение годовых доходностей

Ранее опубликованный ошибочный отчет.

( Читать дальше )

Трейдер Goldman: За 18 лет работы на Уолл-стрит я не мог представить, как набираю эти большие числа

- 07 июля 2021, 19:16

- |

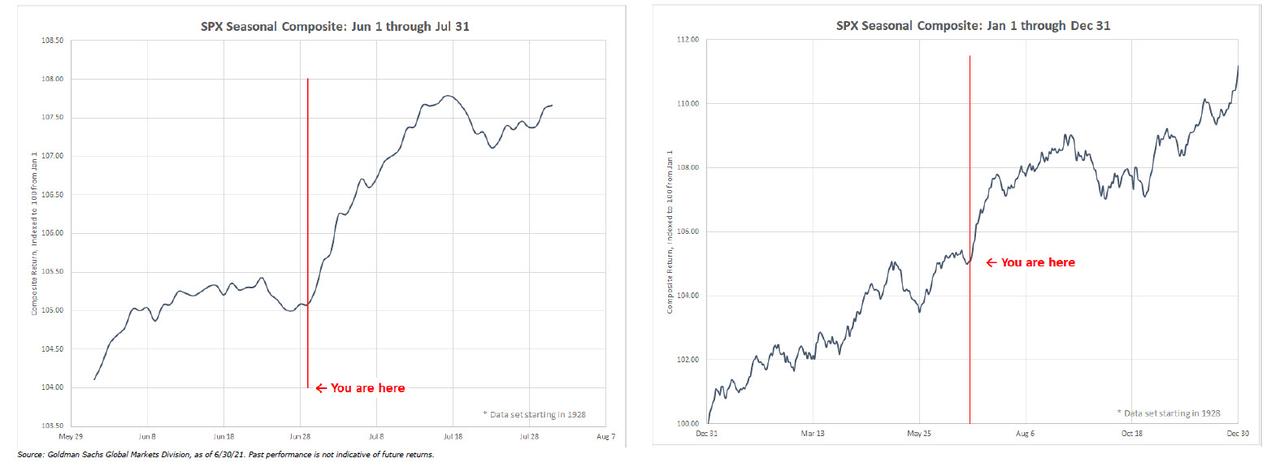

… он публикует следующую заметку, в которой сначала указывает поразительную рыночную статистику:

… он публикует следующую заметку, в которой сначала указывает поразительную рыночную статистику:S&P 500 зарегистрировал 7 торговых дней подряд с новым ATH, с 1928 года это случалось только 5 раз. Если сегодня зафиксирован еще один исторический максимум, то это было всего 3 раза в истории. Ни одна серия не ознаменовала немедленного или значительного пика на рынках. С 1928 года, если индекс S&P 500 растёт >10% в первом полугодии, то результаты во втором полугодии почти вдвое превышают медианное значение последних шести месяцев за все годы.

… но поистине примечательными были его наблюдения за скоростью денежных потоков: «За 18 лет отслеживания движения средств я не мог представить, как набираю такие большие числа. Мне нужно было проверить их дважды. Это были мои самые загруженные выходные и больше всего поступающих вопросов от клиентов за 2021 год». Одна из причин такой активности заключается в том, что, как объясняет Рубнет, помимо розничной торговли, институциональная активность прекратилась: «Позиционирование и настроения не растянуты и продолжают снижаться по мере роста акций. GS PB фундаментальный L/S Валовой левередж снизился на неделе и находится на самом низком уровне с октября прошлого года».

( Читать дальше )

Топ 5 Акций для покупки в июле 2021. Дешевые и безопасные дивидендные акции США

- 07 июля 2021, 19:13

- |

В Волгоградской области создадут производство комплектующих для нового семейства грузовых автомобилей КАМАЗ

- 07 июля 2021, 18:52

- |

По информации комитета промышленной политики, торговли и ТЭК Волгоградской области, ООО «ВАТИ-АВТО» создает производство полного жизненного цикла — от получения гранул материала до отправки готовых автокомпонентов заказчику.

В августе 2020 года волжское предприятие выиграло тендер ПАО "Камаз" на поставку девяти видов компонентов для серийной сборки нового семейства грузовиков «К5».

Производимые изделия будут оригинальными запчастями для всех видов грузовых автомобилей «Камаз».

Планируется, что новое производство запустят в 3 квартале этого года

ВАТИ-АВТО получил льготный займ от Фонда развития промышленности Волгоградской области на 5 лет под 3% годовых в размере 19,5 млн рублей.

Общая стоимость инвестпроекта составляет 28,7 млн рублей.

Производство автокомпонентов для семейства «К5» грузовиков «Камаз» откроют под Волгоградом (fomag.ru)

🔥Итоги дня: IMOEX +0.3% Доллар в помощь

- 07 июля 2021, 18:49

- |

Карта рынка: smart-lab.ru/q/map/

📈Северсталь +3.6%📈НЛМК +2.8%📈ММК +2.2% Акции перепродали. Цена на сталь по-прежнему на высоком уровне, рост доллара тоже помогает😉

📈Алроса +2.8% Ситуация схожа с металлургами, высокие цены на алмазы и рост доллара оказывают поддержку💪

📈Мать и дитя +6.3% EMC установил ориентировочный ценовой диапазон для IPO уровне $12,5-14 за ГДР, после этого, телеграм каналы начали активно рекламировать акции MDMG.Есть мнение, что разгон MDMG cделан для поднятия привлекательности ЕМС, чем дороже будет стоить MDMG, тем проще будет провести IPO ЕМС по высокой оценке🤔

📈Казаньоргсинтез +4.1% Телеграм канал РДВ дал рекомендацию покупать. похоже сегодня мы наблюдали разгон.С другой стороны, акции KZOS сильно отстали от НКНХ в последнее время🤷♂️

📉Лукойл -1% Нефтяные компании слабо корректируются, так как падение нефти было частично компенсировано ростом доллара.

📉МТС -7.2% Падает после див. отсечки, негативный внешний фон оказывает дополнительное давление на акции.

📉Абрау-Дюрсо -2.4% Ещё одна попытка разгона закончилась, ещё толком не начавшись😐

А вот объяснения причин падения/роста акций в рамках конкурса от победителя :

📈Мать и дитя +6.3% После вчерашнего отката опять пошли вверх. Бумаги стали популярны среди частных инвесторов и сейчас во многом перешли в группу инструментов, в которых очень много спекулятивных движений без новостей, ее просто разгоняют на сравнении с аналогичным педставителем оказания мед.услуг и кандидатом на IPO — компанией ЕМС

📉МТС -7.2% Лидер падения. Сегодня див.гэп. Размер падения сопоставим с див.доходностью в 7,6%, дивиденд 26,51 руб/ак. Среднее время закрытия гэпа – 44 дня. К быстрому закрытию в этом году акции МТС не предрасположены из-за скромных перспектив по росту будущих дивидендов. Тем более сейчас МТС, как представитель сектора телекоммуникаций, сейчас в меньшей степени интересен для инвесторов по сравнению с нефтяниками и другими экспортерами, которые выигрывают от роста сырьевых цен

Поздравляю победителей:

Лидер роста :spb2

Лидер падения :arinochka1301

Всероссийский Бизнес Центр может продать пакет акций 5%-30% перед выходом на IPO, запланированном на 24-26 г

- 07 июля 2021, 18:47

- |

Финансовый маркетплейс Всероссийский Бизнес Центр (ВБЦ) рассматривает возможность продажи пакета акций стратегическому инвестору в размере от 5% до 30% перед IPO.

Глава группы ВБЦ Семен Теняев:

Группа компаний ВБЦ рассматривает возможность продажи пакета акций в размере от 5% до 30% перед выходом на IPO, запланированном на 2024-2026 год. Интерес к покупке пакета акций уже проявили несколько крупных инвестфондов и банковских структур. В настоящее время ведутся переговоры с международными аудиторами о проведении независимой оценки бизнеса группы

Размещение акций на Московской бирже запланировано после достижения группой плановой выручки 10 млрд руб.

Прогнозная оценка стоимости компании к моменту IPO — $1 млрд.

Маркетплейс ВБЦ хочет продать часть акций «стратегу» и провести IPO к 2026 г. — глава ВБЦ (fomag.ru)

Украина надеется, что Европа забронирует транзитные мощности и это будет гарантией транзита и после 24 г - Нафтогаз

- 07 июля 2021, 18:40

- |

Глава «Нафтогаза Украины» Юрий Витренко:

Для нас важно физически сохранить транзит, чтобы он шел через Украину. <...> Мы надеемся, что европейские компании забронируют соответствующие мощности и будут получать газ физически на границе Украины с Россией. Это будет гарантией того, что газ будет идти через Украину и после 2024 года, когда истекает текущий контракт с «Газпромом»

О теме газопровода «Северный поток — 2» — это вопрос безопасности и политики для Украины. Украина выступает против этого проекта, так как он якобы ставит под угрозу транзит российского газа через украинскую территорию. «Если Россия откажется от транзита, это станет угрозой для экономики и безопасности Украины».

Киев надеется на получение гарантий транзита газа после истечения контракта с «Газпромом» | 07.07.21 | finanz.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал