Фундаментальный Анализ

Фундаментальный анализ акций на смартлабе: нефтегазовая отрасль

- 01 мая 2017, 12:22

- |

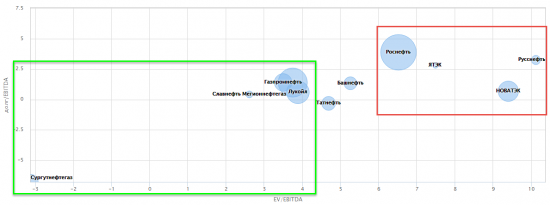

Итак, график имени Элвиса:

(рис: Долг/EBITDA и EV/EBITDA российских нефтяных компаний по итогам 2016 года)

Самые неинтересные компании для долгосрочных инвестиций: Роснефть, Русснефть и Новатэк. Очень больше ожидания в цене.

Роснефть и Русснефть одновременно имеют и большой уровень долговой нагрузки.

Как следует из диаграммы, Газпром, Газпромнефть и Лукойл оценены примерно одинаково.

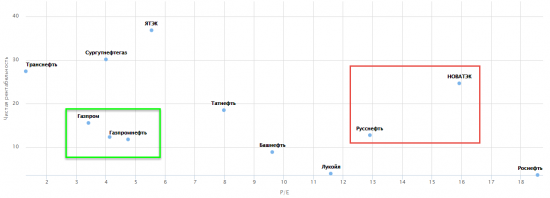

А теперь взглянем на график имени Мартынова (шутка):

(Рис.Рентабельность и P/E российских нефтяных компаний по итогам 2016 года)

Построили эту зависимость в нашем фундаментальном анализе акций для вашего удобства и наглядности.

Лично я воспринимаю эту картину следующим образом. Те НК, которые показывают слишком высокую чистую рентабельность и слишком большой P/E (как Новатэк), находятся в самой большой группе риска, т.к. если рентабельность вернется к норме, то бумага может упасть в цене существенно. Опять таки тут в группе риска Новатэк и Русснефть.

Напротив, те компании, которые показывают низкую рентабельность, могут ее в перспективе нарастить и будут переоценены вверх. Хочу подчеркнуть, что низкая рентабельность не означает автоматически более высокую рентабельность в будущем — это всего лишь сигнал к тому, чтобы вы изучили перспективы такой компании более детально.

Сводная табличка выглядит так:

( Читать дальше )

- комментировать

- 422 | ★7

- Комментарии ( 23 )

Звук Сирен

- 29 апреля 2017, 16:36

- |

( Читать дальше )

Недооцененные акции: КазаньОргСинтез обзор и рекомендации

- 29 апреля 2017, 11:16

- |

Сегодня разберем акции компании KZOS и посмотрим, являются ли они недооцененными и стоит ли их покупать разумному инвестору.

1. Карточка компании Казань органический синтез KZOS

Мы видим, что по обыкновенным акциям небольшой free float, всего 16% — это в целом негативный фактор.

2. Мультипликаторы компании Казань органический синтез. KZOS

( Читать дальше )

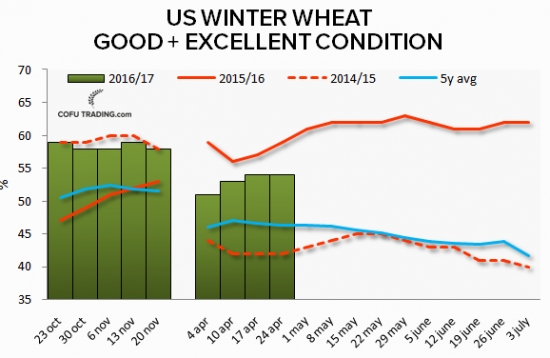

Покупка пшеницы: За и Против

- 25 апреля 2017, 17:05

- |

Погода в ближайшее время лучше не станет. В странах СНГ все хорошо, но вот во Франции и Испании продолжительная засуха приводит к ухудшению потенциала урожая. Погода там тоже лучше не станет в ближайшие 2 недели. Рынок пшеницы был бы бычьим, если бы запасы прошлогоднего урожая не были такими большими. Ждем майский отчет USDA, в котором наконец увидим прогноз по новому урожаю.

Недооцененные акции: Банк Санкт-Петербург подробный обзор и рекомендации

- 22 апреля 2017, 09:46

- |

В сегодняшнем обзоре я решил пройтись по банковскому сектору и здесь мы даже начнем чуть раньше, с небольшой пре-обзора самого сектора и выбора наиболее интересной компании. Хочу вам быстро показать, как за минуту легко взглянуть на всю отрасль и выбрать лучшую компанию.

1. Обзор банковского сектора

Итак, для начала зададим наш главный фильр на странице мультипликаторы. Нас во-первых интересует отрасль банков, во-вторых мы ищем компании недооцененные, то есть P/BV должен быть ниже 1 (капитализация ниже собственного капитала компании) и будем смотреть только те компании, по которым есть МСФО отчет за весь 2016 год (2016 Q4).

Вот как будет выглядеть наш список после фильтрации (небольшое уточнение — еще есть Росбанк, которые также подходит по условиям, но здесь его не рассматриваем, сразу по нескольким причинам — практически нет акций в свободном обращении, высокий P/E, убыток в прошлом году и просто компания не попала в скриншот, а новый ради нее даже не хочу делать).

( Читать дальше )

Что же такое правильный фундаментальный анализ

- 18 апреля 2017, 19:00

- |

Для того, чтобы разнообразить контент сайта решил немного написать о том, чем же все-таки является фундаментальный анализ, почему он работает и как его применять на практике.

Disclaimer: качественный фундаментальный анализ делать невероятно сложно, необходимы большие объемы знаний (например, CFA), а также обширный опыт работы в финансах и инвестициях. Иными словами, барьеры на вход также высоки, как если бы вы хотели войти в алгоритмическую HFT торговлю, но со своей спецификой.

Фундаментальный анализ наилучшим образом работает при совершении каких-либо корпоративных событий, которые позволяют реализоваться стоимости компании. К таким событиям могут относится split off, spin off, merger, tender offer, taking private, reverse split, liquidation, buy back и т.д. При этом я прекрасно понимаю, что умных ребят достаточно много и конкурировать мне с ними не хотелось бы – поэтому я предпочитаю фокусироваться на компаниях с market cap меньше $1bn – в таких компаниях большой хедж-фонд не сможет сформировать позицию, поэтому такие ситуации он как правило игнорирует и мне остается перехитрить либо ребят поменьше, либо обычную аудиторию.

( Читать дальше )

Для любителей рисовать черточки

- 16 апреля 2017, 20:25

- |

1. Образование. Черточки можно уже начинать рисовать с класса 3-го

2. Упорная работа. Любители черточек не утруждают себя домашней работой. Они не знают буквально ничего о том, чем торгуют и почему.

3. Опыт. После 2-3 попыток черточки уже рисуются идеально ровно и без особых проблем.

Таким образом, барьеров, чтобы начать торговать тех. анализ нет никаких — не важно у вас 3 класса образования или вы вообще в школу не ходили. При этом этот сегмент торговли продолжает пользоваться невероятной популярностью. Даже если в ТА, что-то есть — невероятная конкуренция вымывает всю сверх-прибыль. Так не имеет ли смысл идти по не проторенной тропинке?

Недооцененные акции: Транснефть обзор и рекомендации

- 15 апреля 2017, 10:01

- |

1. Обзор компании Транснефть привилегированные.

Обратите внимание — акции привилегированные. Других на Московской бирже просто нет. Free Float акций 100% — то есть все выпущенные акции находятся в свободном обращении на бирже. Это позитивный момент, т.к. делает поведение акций более прозрачным.

2. Расчитанные мультипликаторы компании Транснефть привилегированные.

( Читать дальше )

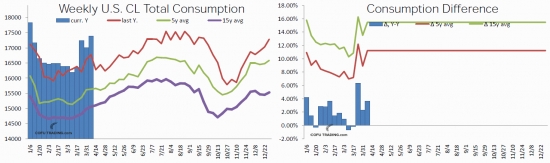

Потребление нефти в США летит в небеса.

- 14 апреля 2017, 12:38

- |

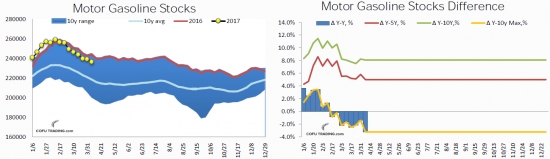

Посмотрел я позавчерашний отчет. Ничего кардинально нового. На выход из диапазона я не ставлю, буду брать лонги на откате на лоу баланса.

Судя по апрельскому STEO, добыча нефти в США хоть и будет расти, но оценка пересмотрена в сторону сокращения. Спрос же высокий и сезонно наращивается. Запасы в ближайшие месяцы останутся выше прошлогодних, а с мая они будут сокращаться быстрее темпов прошлого года. Мировые запасы нефти сильно сократятся в апреле, и оценка для февраля-мая пересмотрена в сторону снижения. Таким образом, на ближайший месяц-два фундаментал по рынку нефти скорее лонговый. Во вчерашнем недельном отчете все это подтверждается. Добыча продолжает наращиваться, но и спрос растет быстрыми темпами. Запасы сезонно растут, но разрыв с прошлым годом и средними значениями сокращается, что для меня по-бычьи. Производство бензина остается высоким. Потребление бензина так же высоко и сезонно растет. В итоге запасы бензина сезонно сокращаются и темп сокращения высок. Производство дистиллята наращивается и высоко. Спрос также очень высок. Запасы сезонно снижаются, но в очень быстром темпе. Если запасы бензина и дистиллята продолжат сокращаться в таком же темпе, то нефтепереработчикам будет смысл наращивать объемы переработки, что увеличит спрос на нефть. Но для пробоя хая 2017 года и продолжения аптренда сил может не хватить, т.к. в долгосрочной перспективе STEO все же медвежий, мировой спрос на нефть сокращается, общая мировая добыча растет за счет США, в итоге запасы в ближайшие 2 года продолжат накапливаться. Встреча ОПЕК 22 апреля, если там будут какие-то сюрпризы, может рынок и пойдет обновлять хаи, но до тех пор покупать пробой не буду.

( Читать дальше )

Эх, было же время!

- 09 апреля 2017, 19:41

- |

Ностальгирую по интересным материалам, где практически раздавались граали.

Годнота из моего избранного ниже:

1. Мувинги… Невкусно? Да вы их просто готовить не умеете! :)

2. Let’s trade together. Серия 1. Индустрия по отъёму денег.

3. *** РАБОЧАЯ ТЕМА ***

4. Целевая цена...

5. Особый мани-менеджмент

6. И Райан Джонс призывает к этому...

7. Интересный метод анализа рынка.

8. 20 советов по управлению личными финансами

9. Повторю один хороший пост.

10. Вниманию трейдеров: расчет налога, который можно вернуть за убыточный год

11. Разогнать депозит...

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал