SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart

Фундаментальный анализ акций на смартлабе: нефтегазовая отрасль

- 01 мая 2017, 12:22

- |

Итак, заходим через главное меню в фундаментальный анализ, и ставим фильтр «нефтегаз» (ссылка).

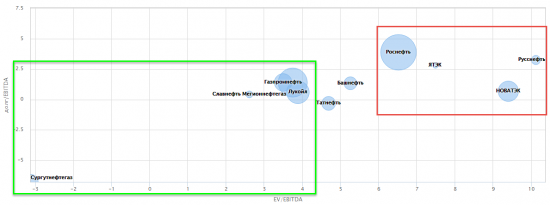

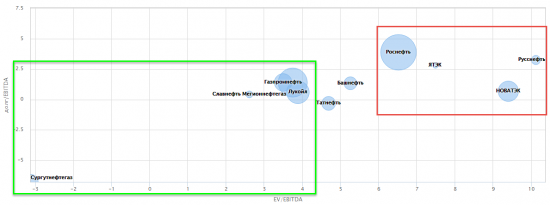

Итак, график имени Элвиса:

(рис: Долг/EBITDA и EV/EBITDA российских нефтяных компаний по итогам 2016 года)

Самые неинтересные компании для долгосрочных инвестиций: Роснефть, Русснефть и Новатэк. Очень больше ожидания в цене.

Роснефть и Русснефть одновременно имеют и большой уровень долговой нагрузки.

Как следует из диаграммы, Газпром, Газпромнефть и Лукойл оценены примерно одинаково.

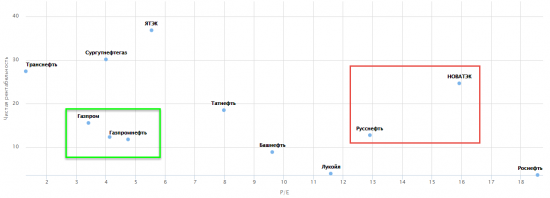

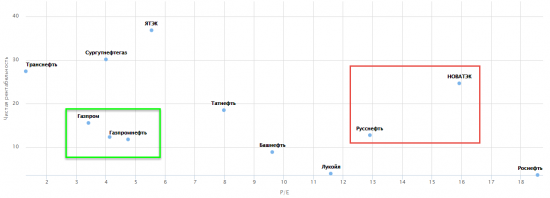

А теперь взглянем на график имени Мартынова (шутка):

(Рис.Рентабельность и P/E российских нефтяных компаний по итогам 2016 года)

Построили эту зависимость в нашем фундаментальном анализе акций для вашего удобства и наглядности.

Лично я воспринимаю эту картину следующим образом. Те НК, которые показывают слишком высокую чистую рентабельность и слишком большой P/E (как Новатэк), находятся в самой большой группе риска, т.к. если рентабельность вернется к норме, то бумага может упасть в цене существенно. Опять таки тут в группе риска Новатэк и Русснефть.

Напротив, те компании, которые показывают низкую рентабельность, могут ее в перспективе нарастить и будут переоценены вверх. Хочу подчеркнуть, что низкая рентабельность не означает автоматически более высокую рентабельность в будущем — это всего лишь сигнал к тому, чтобы вы изучили перспективы такой компании более детально.

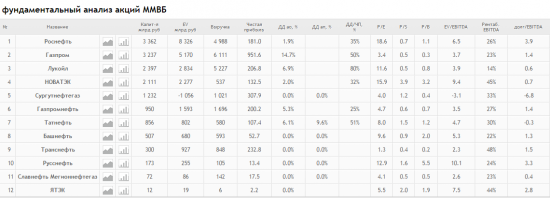

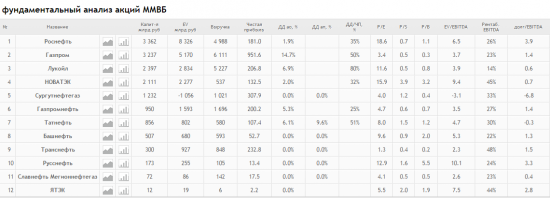

Сводная табличка выглядит так:

(рис: Фундаментальные мультипликаторы российских нефтяных компаний по итогам 2016 года)

Честно говоря, Транснефть тут вообще не в тему. Надо ее убрать отсюда.

Лично я купил Газпром и СургутНГ. Почему? Потому что Сургут стоит -1 трлн рублей, обладает низким P/E. Никто не гарантирует, что там будет что-то хорошее происходить, но цена интересная, и я взял. Потому что если будет происходить что-то интересное, когда-нибудь, цена может раза в 2 вырастет. Газпром купил, потому что дешев и есть понятный способ как легко нарастить прибыльность в течение 2-3 лет.

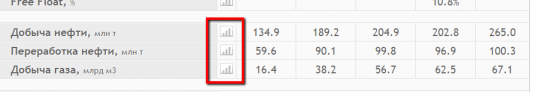

Сводную таблицу с операционными результатами НК мы пока не сделали, но наверное сделаем в будущем. Пока же, чтобы посмотреть операционку, заходим например в фундаментал Роснефти:

Находим там операционку и тыкаем в аналогичную иконку:

Вот сколько у нас добывают НК:

Можно кстати нам сделать какие-нить нефтяные мультипликаторы, типа...

Итак, график имени Элвиса:

(рис: Долг/EBITDA и EV/EBITDA российских нефтяных компаний по итогам 2016 года)

Самые неинтересные компании для долгосрочных инвестиций: Роснефть, Русснефть и Новатэк. Очень больше ожидания в цене.

Роснефть и Русснефть одновременно имеют и большой уровень долговой нагрузки.

Как следует из диаграммы, Газпром, Газпромнефть и Лукойл оценены примерно одинаково.

А теперь взглянем на график имени Мартынова (шутка):

(Рис.Рентабельность и P/E российских нефтяных компаний по итогам 2016 года)

Построили эту зависимость в нашем фундаментальном анализе акций для вашего удобства и наглядности.

Лично я воспринимаю эту картину следующим образом. Те НК, которые показывают слишком высокую чистую рентабельность и слишком большой P/E (как Новатэк), находятся в самой большой группе риска, т.к. если рентабельность вернется к норме, то бумага может упасть в цене существенно. Опять таки тут в группе риска Новатэк и Русснефть.

Напротив, те компании, которые показывают низкую рентабельность, могут ее в перспективе нарастить и будут переоценены вверх. Хочу подчеркнуть, что низкая рентабельность не означает автоматически более высокую рентабельность в будущем — это всего лишь сигнал к тому, чтобы вы изучили перспективы такой компании более детально.

Сводная табличка выглядит так:

(рис: Фундаментальные мультипликаторы российских нефтяных компаний по итогам 2016 года)

Честно говоря, Транснефть тут вообще не в тему. Надо ее убрать отсюда.

Лично я купил Газпром и СургутНГ. Почему? Потому что Сургут стоит -1 трлн рублей, обладает низким P/E. Никто не гарантирует, что там будет что-то хорошее происходить, но цена интересная, и я взял. Потому что если будет происходить что-то интересное, когда-нибудь, цена может раза в 2 вырастет. Газпром купил, потому что дешев и есть понятный способ как легко нарастить прибыльность в течение 2-3 лет.

Сводную таблицу с операционными результатами НК мы пока не сделали, но наверное сделаем в будущем. Пока же, чтобы посмотреть операционку, заходим например в фундаментал Роснефти:

Находим там операционку и тыкаем в аналогичную иконку:

Вот сколько у нас добывают НК:

Можно кстати нам сделать какие-нить нефтяные мультипликаторы, типа...

- чистая прибыль с 1 барреля нефти

- капитализация на 1 баррель добычи

- капитализация на 1 баррель запасов

425 |

Читайте на SMART-LAB:

Долгосрочное инвестирование умерло. В этот раз - без "но". Хороших новостей не будет

Увеличение капитала посредством инвестирования в доли компаний всегда основывалось на двух тезисах

(1) компания сможет на длительном...

16:12

Как на самом деле используют ИИ в алготрейдинге

Если первая часть моего репортажа по конференции алготрейдеров в Москве была об инфраструктуре, то вторая часть будет про искусственный...

04:30

теги блога Тимофей Мартынов

- FAQ

- forex

- IMOEX

- IPO

- NYSE

- QE

- S&P500

- S&P500 фьючерс

- smart-lab

- smartlabonline

- tradingview

- акции

- антикризис

- банки

- бизнес

- брокеры

- вебинар

- видео

- вопрос

- встреча smart-lab

- ВТБ

- Газпром

- Греция

- дивиденды

- доллар рубль

- ЕЦБ

- золото

- инвестиции

- Индекс МБ

- Инфляция

- Китай

- книга

- Книги

- комментарий

- комментарий по рынку

- конференция смартлаба

- конференция трейдеров

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Магнит

- Максим Орловский

- ММВБ

- мобильный пост

- мозговик

- Московская биржа

- недвижимость

- Нефть

- нищетрейдинг

- Новости

- обзор рынка

- облигации

- объявление

- опрос

- опционная конференция

- опционы

- отчетность

- отчеты МСФО

- Причины падения акций

- прогноз

- прогноз по акциям

- психология

- Путин

- работа над ошибками

- рассылка

- реакция рынка

- рецензия на книгу

- роснефть

- Россия

- рубль

- Русагро

- рынок

- санкции

- Сбербанк

- смартлаб

- смартлаб конкурс

- смартлаб премиум

- статистика

- стратегия

- сша

- технический анализ

- Тимофей Мартынов

- торговые роботы

- трейдинг

- Украина

- Уоррен Баффет

- уровень

- философия

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс на индекс РТС

- фьючерс ртс

- ЦБ РФ

- экономика

- экономика США

- Яндекс

А так спасибо за труд! Интересная статья. "+"!

smart-lab.ru/q/GAZP/f/y/MSFO/dividend/

убрал значение дивиденда газпрома

а то это просто расчетное)

p/b для банков. Для прочих неактуален.

Согласен с Миловым, у Роснефти долг выше на сумму предоплаты, ведь эти бабки уже потрачены. Хотя можно конечно с дисконтом оценить эти обязательства

думал что делать EV/S будет избыточно уже