ФрС

Движемся по плану

- 16 декабря 2021, 16:08

- |

Итак, вопреки консенсусу, и как мы вас предупредили вчера заранее:

— после ФРС рынок США начал расти (спасибо VIX, Bull-Bear spread, графику most shorted stocks);

— в лидерах роста техсектор (и в России тоже кстати) и набирает золото;

— длинные % ставки не растут;

— в России рынок постепенно отрастает (истерия прошла, и вопросы безопасности обсудит 5-ка ООН — Китай поддержал Россию).

Давайте разберемся, как это все понимать:

1. Россия растет — отрастем ли быстро до вершин? Логично, что нет. Сырьевые цены в 2022 пойдут вниз, и акциям будет сложно против них расти. Когда цены устаканятся, с лета уже возможен рост и обновление максимумов.

2. Почему 3 повышения ставки для рынка США это не распродажа? — потому, что во-первых это будет с апреля (а сейчас декабрь и мощное QE всё ещё). Во-вторых повышение ставок и замедление экон. роста = снижение длинных % ставок, которые влияют на техсектор и золото. Наконец, 2 недели весь рынок шортил техсектор — теперь эти все шорты нужно закрывать и спекулянты поставят на отскок.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 4 )

Что будет со ставкой ФРС?

- 16 декабря 2021, 13:41

- |

Сюрприза не произошло, ФРС ожидаемо увеличивает темп сворачивания программы QE до 30 млрд в месяц с планируемым закрытием программы в марте.

Основные тезисы:

— Отмечается улучшение состояние рынка труда

— Исчезла оптимистичная оценка инфляционных ожиданий

— Стало меньше намеков на временный характер инфляции

— Упомянут риск, связанный с новым штаммом

ФРС не планирует ужесточать политику в этом году, чего не сказать о следующем. В 2022 году уже планируется 3 повышения ставки.

Риторика и планируемые действия ФРС являются для рынка ожидаемыми, что не должно оказать существенного давления на рынок, в том числе на рынок евробондов.

С другой стороны, действия ФРС могут оказаться недостаточными для сдерживания инфляции, которая находится на своих максимальных значениях за последние несколько десятилетий. В случае продолжения роста цен как со стороны спроса, так и со стороны предложения, потребуются более решительные действия со стороны регулятора.

Но необходимо учитывать, что ФРС – это не тот регулятор, который может при прочих равных стремительно изменить свою позицию. Изменение направления его политики происходит очень медленно. И в этом смысле то, что из пресс-релиза исчезли оптимистичные ожидания по инфляции –важный сигнал, что этот разворот будет продолжаться.

( Читать дальше )

Конференция на заседании ЕЦБ.

- 16 декабря 2021, 12:51

- |

Решение ФРС было ястребиным.

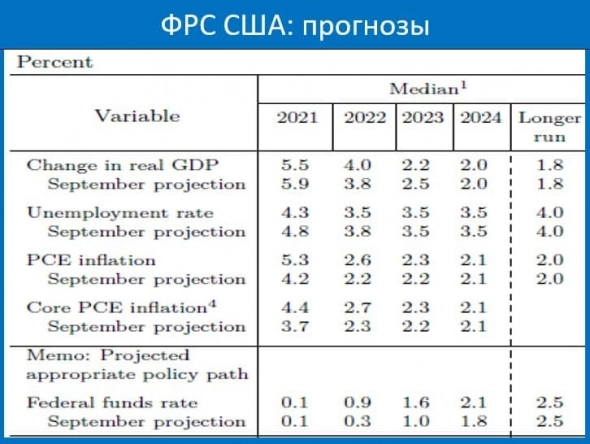

Ускорение темпов сворачивания программы QE в два раза с полным завершением в начале марта было ожидаемым, но три повышения ставки в 2022 году согласно «точечным» прогнозам являются значительным ястребиным разворотом после сентябрьского решения, на котором члены ФРС поровну разделились во мнении о необходимости однократного повышения ставки в следующем году.

Пауэлл заявил, что на декабрьском заседании члены ФРС не обсуждали время повышения ставки и начала сокращения баланса, но эта дискуссия начнется на следующих заседаниях.

Джей отмахнулся от прогнозов по трехкратному повышению ставки в 2022 году, заявив, что эти прогнозы основаны на ожиданиях по сильному росту экономики и рынку труда, а решение будет принято согласно фактическим данным.

Тем не менее, Пауэлл сообщил, что не ожидает наличия значительной паузы между окончанием программы QE и первым повышением ставки, не исключено, что при дальнейшем росте инфляции ставки будет необходимо повысить ещё до достижения максимальной занятости, но более вероятно, что цель по рынку труда будет достигнута, ибо ФРС к ней очень близок.

( Читать дальше )

Дефляция в банковском кредитовании

- 16 декабря 2021, 10:35

- |

Автор: Мюррей Ганн

Банковское кредитование сокращается. Почему и что это означает?

На приведенном графике показано изменение в процентах уровня коммерческих и промышленных кредитов, предоставленных коммерческими банками в Соединённых Штатах Америки, в годовом исчислении. Имея положительные темпы роста с 2011 года, банковское кредитование в этом году пошло вспять, и с марта в годовом исчислении наблюдается дефляция.

( Читать дальше )

Пауэлл согласен, что это "совсем не та инфляция". Вывод (мой, не Пауэлла) прежний: повышение ставки, наоборот, увеличит инфляцию.

- 16 декабря 2021, 09:21

- |

вы знаете, покупки автомобилей очень чувствительны к процентным ставкам, и вы могли бы подумать, что спрос увеличит количество автомобилей, но это невозможно, потому что у них нет полупроводников, так что это был совсем другой вид инфляции. Это совсем не та инфляция, которую мы искали в рамках нашей системы. Это не имеет ничего общего с нашей структурой, и то, как мы подошли к этому, на самом деле не имеет ничего общего с нашей структурой

это цитата из ответа Пауэлла на пресс конференции вчера 15.12.21.

А вот сообщение здесь:

ОПРОС. Повышение ставок ФРС, ослабит монетарную составляющую инфляции, но увеличит структурную составляющую.

- 14 декабря 2021, 01:23

- |

- master1

Возможно и Пауэлл это понимает.

Что думаете?

ФРС убирает ликвидность с рынка! Почему рынок растет? Когда покупать? Когда продавать?

- 16 декабря 2021, 09:08

- |

Про рынок 16.12

- 16 декабря 2021, 08:33

- |

Прошло заседание ФРС. Вот главное:

FOMC — СТАВКА ФРС = 0.25% (ПРОГНОЗ 0.25% / ПРЕД 0.25%), ФРС ОТКАЗЫВАЕТСЯ ОТ ОПРЕДЕЛЕНИЯ «ВРЕМЕННАЯ» ПРИ ОПИСАНИИ РОСТА ИНФЛЯЦИИ, ПАУЭЛЛ: ПЛАН ЗАКОНЧИТЬ СВОРАЧИВАНИЕ ЭКСТРЕННОГО СТИМУЛИРОВАНИЯ К СЕРЕДИНЕ МАРТА, ПОВЫШЕНИЕ СТАВКИ НЕ ОЖИДАЕТСЯ ДО ЗАВЕРШЕНИЯ СВОРАЧИВАНИЯ, ФРС УСКОРИТ СВОРАЧИВАНИЕ ЭКСТРЕННОГО СТИМУЛИРОВАНИЯ В 2 РАЗА С СЕРЕДИНЫ ЯНВАРЯ — ДО $30 МЛРД В МЕСЯЦ ( — по $20 млрд в месяц в госбондах (ранее $10 млрд) и — по $10 млрд в месяц в ипотечных закладных (ранее $5 млрд)). ФРС ПРОГНОЗИРУЕТ — 3 ПОВЫШЕНИЯ СТАВКИ В 2022Г — 3 ПОВЫШЕНИЯ В 2023Г — УРОВЕНЬ СТАВКИ В 0,75-1% В 2022Г

Что в итоге. Да ничего нового. Конечно в очередной раз «игнорировать» инфляцию Пауэлл просто уже не может, но и свернуть сразу боязно, ведь впереди Рождество, а перед ним не стоит «типа» портить настроение массам. Бабло как печатают, так и будут печатать, только в меньших размерах. Снова-корова. Я об этом вчера говорил в своем телеграм-канале

( Читать дальше )

О важном на рынках: ФРС, Америка, Россия.

- 16 декабря 2021, 08:13

- |

#утренняя_аналитика

Всем доброе утро, друзья!

ФРС оставило ключевую ставку на уровне 0-0.25%, заявив, что с января 2022г. начинает сокращать выкуп государственных бумаг с 90млрд. до 60 млрд.$. Что следует понимать, что денежная политика остается крайне мягкой. На это рынки отреагировали ростом американских индексов.

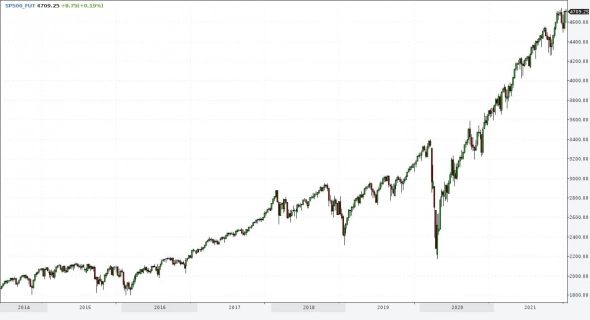

Еще пару недель назад казалось, что Америка рисует что-то похожее на Хай технически, усугубляя это сильнейшим давлением на информационном поле с разных направлений информационных векторов, к ним относятся и Омикрон, и инфляция, и распечатка запасов нефти, и продажа своих пакетов акций главами топовых корпораций, и Китайское направление с бойкотом олимпиады и еще чего только не было.

При этом на рынки не только в России, но и в той же Америке пришли миллионы новых «инвесторов», которые что делали? Покупали. И одновременно с этим, почти сразу оказывались под сильным давлением магнитных полей информационного манипулирования. Надо иметь сильный дух и знания, которые помогли бы остаться в равновесии в такой период. Некоторые говорят: «А у меня есть план инвестирования…». А Майк Тайсон говорит: «У всех есть план на бой до тех пор, пока не получат по морде». Вы со своими планами будете беспомощны против серьезного падения рынка, если таковое случится.

( Читать дальше )

ФРС отправляет рынок акций и инфляцию выше

- 16 декабря 2021, 07:31

- |

ФРС сообщает о готовности повышать ставку с 2022 года и об ускорении сокращения выкупа активов (программа выкупа, таким образом, может завершиться в марте следующего года).

( Читать дальше )

Заседание ФРС прошло, рынки отскочили, что дальше. Мосбиржа опять ужесточает требования. Что дальше: мнение.

- 16 декабря 2021, 07:22

- |

Решение ФРС краткосрочно отыграно, рост.

Обратите внимание:

mix-3.22 (контракт на индекс Мосбиржи на ФОРТС) / ГО (гарантийное обеспечение)

14 декабря утром было 7,7, когда пошли маржин коллы, повысили до 9,9.

Вчера 8,5, сегодня 8,45.

Напоминаю: когда рынок был спокойным, в сентябре, этот коэффициент был в интервале 13 — 15.

Думаю, к новому году Мосбиржа опять ужесточит требования и коэффициент вернётся к 7,7.

Почти уверен, что 14 12 2021 — это была репетиция.

Неликвидная утренняя сессия останется неликвидной, в правилах Мосбиржи ничего не меняется.

Этой зимой мы еще увидим рост волатильности и новые полёты, одной из причин которых будут новые margin calls.

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал