Сегежа

РусАл в составе индекса MSCI Russia, в MSCI Russia Small Cap вошли ЕМС, Сегежа, Мечел пр, исключен НМТП

- 12 ноября 2021, 11:20

- |

Вес «РусАла»в индексе составляет 0,96%.

Оценка FIF (foreign inclusion factor, применительно к российским компаниям — оценка free float) составляет 0,2.

Пассивный приток средств в бумагу может составить $142 млн — оценка БКС.

В индекс MSCI Russia Small Cap вошли: «Европейский медицинский центр», Segezha и «префы» "Мечела",

Из индекса MSCI Russia Small Cap вышел «Новороссийский морской торговый порт» (НМТП).

MSCI объявил о повысил показатель NoS (количество акций — number of shares) для Ozon, Polymetal и "Яндекса".

Все изменения вступят в силу 30 ноября после закрытия торгов.

www.interfax.ru/business/802596

- комментировать

- 429

- Комментарии ( 1 )

Сегежа. Стоит ожидать более серьезную коррекцию.

- 10 ноября 2021, 19:24

- |

Segezha Group – один из крупнейших российских вертикально-интегрированных лесопромышленных холдингов с полным циклом лесозаготовки и глубокой переработки древесины. В состав холдинга входят российские и европейские предприятия лесной, деревообрабатывающей и целлюлозно-бумажной промышленности. Сегежа занимает 1-е место в России по производству бумаги для многослойных мешков, выпуску промышленных бумажных мешков и пиломатериалов; 2-е место в мире по производству бумаги для многослойных мешков и выпуску промышленных бумажных мешков; а также 5-е место в мире по производству большеформатной березовой фанеры.

Компания на 72% принадлежит холдингу АФК «Система».

➡️ Судя по графику, в середине октября закончился мощный первый импульс некого более крупного движения. Я размечал потенциальный треугольник в волне (iv) в сентябре, но, к сожалению, пропустил такое резкое начало движения. Впоследствии бумага прибавила примерно 30% за 2 недели, после чего ушла в коррекцию от максимальной отметки

( Читать дальше )

топ 3 акций роста | российские акции с потенциалом роста | ipo циан | тинькофф инвестиции

- 04 ноября 2021, 18:16

- |

В этом видео Вы узнаете:

❓ Какие акции России стоит покупать?

🔝 топ акций роста с перспективой дальнейшего роста

💲 инвестиции в российские акции

💵 какие акции РФ стоитпокупать

📊 акции циан

🔗 тинькофф инвестиции

🚹Пишите комментарии и ставьте лайки:)

( Читать дальше )

Анализ рынка 3.11.2021 / Все решит ФРС, Сегежа отчет МСФО за 3 квартал 2021

- 03 ноября 2021, 07:41

- |

Через неделю #smartlabonline с Сегежа Груп. Задавайте вопросы эмитенту!

- 01 ноября 2021, 11:51

- |

Подписывайтесь на эфир, поставьте себе уведомление-напоминание о начале по ссылке https://youtu.be/Jfcg3wjcf58.

Если у вас есть вопросы к Сегеже, задавайте их пожалуйста в комментариях под этой записью!

📈Сегежа растёт на 6% без новостей

- 01 ноября 2021, 10:41

- |

📈Сегежа +6% Котировки растут с самого открытия и на хороших объёмах. Новостей нет, возможно бумагу перепродали🤷♂️

Segezha Group - Прибыль рсбу 9 мес 2021г: 2,285 млрд руб

- 18 октября 2021, 21:31

- |

Segezha Group — рсбу/ мсфо

Номинал 0,1 руб

15 690 000 000 обыкновенных акций.

segezha-group.com/investors/shareholder-structure/

Капитализация на 18.10.2021г: 174,693 млрд руб

Общий долг на 31.12.2018г: 9,247 млрд руб/ мсфо 60,635 млрд руб

Общий долг на 31.12.2019г: 7,722 млрд руб/ мсфо 62,712 млрд руб

Общий долг на 31.12.2020г: 19,647 млрд руб/ мсфо 80,549 млрд руб

Общий долг на 30.06.2020г: 17,632 млрд руб/ мсфо 79,618 млрд руб

Общий долг на 30.09.2021г: 18,274 млрд руб

Выручка 2018г: 1,85 млн руб/ мсфо 57,890 млрд руб

Выручка 9 мес 2019г: ____ млн руб/ мсфо 43,738 млрд руб

Выручка 2019г: 2,18 млн руб/ мсфо 58,495 млрд руб

Выручка 9 мес 2020г: 1,26 млн руб/ мсфо 50,177 млрд руб

Выручка 2020г: 1,67 млн руб/ мсфо 68,987 млрд руб

Выручка 1 кв 2021г: 408 тыс руб/ мсфо 18,200 млрд руб

Выручка 6 мес 2021г: 816 тыс руб/ мсфо 42,671 млрд руб

Выручка 9 мес 2021г: 1,22 млн руб

Прибыль 2018г: 3,445 млрд руб/ Прибыль мсфо 12,21 млн руб

Прибыль 9 мес 2019г: 3,190 млрд руб/ Прибыль мсфо 4,200 млрд руб

Прибыль 2019г: 5,029 млрд руб/ Прибыль мсфо 4,751 млрд руб

( Читать дальше )

Сегежа расширяет бизнес | Доллар, нефть и Сургутнефтегаз | Считаем дивиденды ГМК Норникеля

- 18 октября 2021, 11:21

- |

Со всеми этими вопросами разбираемся в видео.

( Читать дальше )

Сегежа: осталось ли топливо для роста?

- 16 октября 2021, 12:43

- |

После роста на 22% за неделю на новости о покупке Интерфорест Рус. С момента IPO цена выросла уже на 34%.

Покупая акции на IPO в апреле, я рассчитывал, что компания достигнет текущих уровней несколько позже.

Я постарался разобраться, остался ли апсайд.

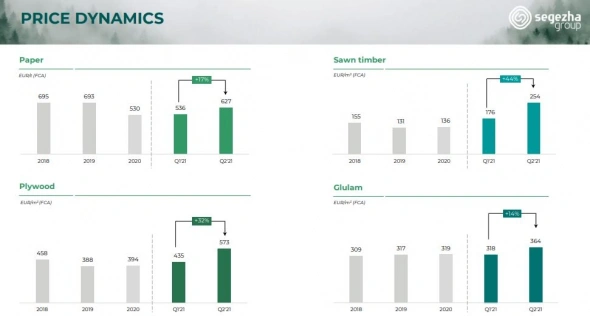

Начну с того, что 1 пол 2021 стало для компании самым успешным в истории. Рост цен на сырье не обошел стороной древесину, особенно выросли цены на пиломатериалы и фанеру, тогда как бумага стоит дешевле, чем в 2019 г.

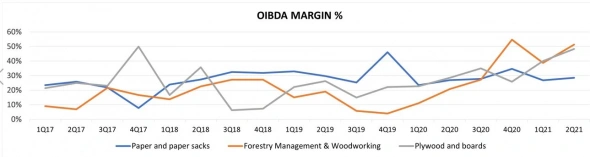

Резко увеличилась маржинальность этих сегментов, но стоит подчеркнуть их цикличность. На пике цикла маржинальность фанеры и пиломатериалов поднималась до 30%, а на дне опускалась до 10%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал