РУсал

Акции Русала будут выглядеть хуже рынка на горизонте пары месяцев - Фридом Финанс

- 13 марта 2020, 21:00

- |

Во 2 втором квартале, вероятно, ситуация ухудшится. Помимо снижения цен, может упасть спрос. Продажи на азиатских рынках составляют 13% объема, из-за ситуации с коронавирусом, они могут заметно просесть. Компания пока не дает оценку потери спроса, пессимистический сценарий предполагает падение на 20% в регионе ЮВА. Таким образом, квартальная выручка может сократиться до $2,35 млрд. Возможно, часть потерь застрахована, кроме того, сыграет положительную роль обесценение рубля. Денежные затраты во 2 квартале сократятся на 8-11%, до $1430/т.

Долговая нагрузка RusAl сократилась до 6,6х EBITDA. Мы пока не видим существенных рисков для компании, но многое будет зависеть от продаж, динамики цен и сбыта во 2 квартале. К сожалению, негативные тенденции в экономике стран-потребителей алюминия могут оказаться хуже, чем мы предполагаем из-за снижения объемов производства и мировой торговли. Фундаментальные факторы оказывают меньшее влияние на котировки сейчас из-за возросшей волатильности рынка. Акции RusAl не являются по нашему мнению защитной бумагой, будут демонстрировать динамику «хуже рынка» на горизонте 1-2 месяцев.Ващенко Георгий

ИК «Фридом Финанс»

- комментировать

- Комментарии ( 1 )

Русал - запуск Тайшетского алюминиевого завода сдвинут на 2 кв 2021 г. Капзатраты на 2020 г могут составить $1 млрд

- 13 марта 2020, 15:16

- |

«У нас есть задержка в планах завершения проекта. Мы сдвинули план получить первый металл с последнего квартала 2020 года на второй квартал 2021 года»

Отмечается, что заморозка проекта в условиях низких цен на алюминий, а также на энергоресурсы и волатильности курса валют привела бы к более высоким затратам, чем его завершение.

«Это справедливый вопрос, должны ли мы остановить проект в текущей ситуации, — сказал он. — Однако заморозка проекта сейчас создаст для нас гораздо больше затрат, чтобы поддерживать его на текущем этапе».

О капзатратах 2020 г:

«Капвложения на 2020 год запланированы на уровне чуть выше $1 млрд»

источник

источник

Результаты Русала совпали с прогнозами - Атон

- 13 марта 2020, 10:23

- |

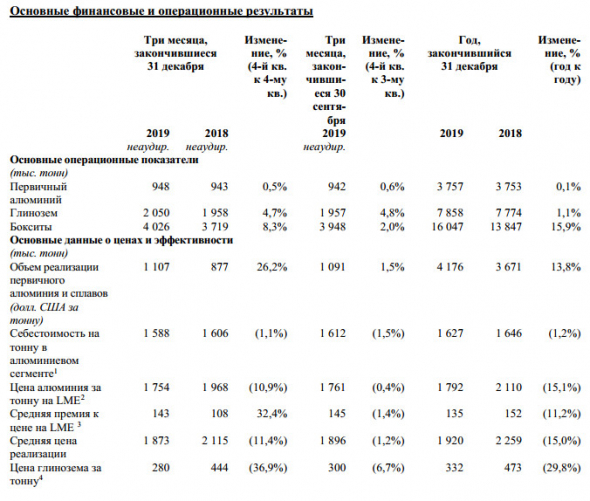

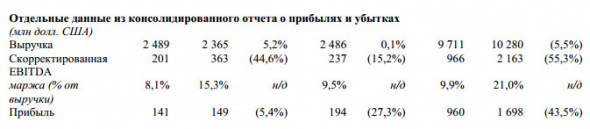

РУСАЛ сегодня (13 марта) опубликовал свои финансовые результаты за 4К19. Выручка увеличилась на 0.1% кв/кв до $2 489 млн (+2% против АТОНа) поскольку рост продаж алюминия был нивелирован снижением цен реализации. Скорректированный показатель EBITDA упал на 15.2% кв/кв до $201 млн (в рамках прогноза АТОНа) из-за роста затрат. Скорректированная чистая прибыль ушла в минус (-$138 млн). Компания отмечает, что в январе в секторе наблюдались признаки восстановления (судя по высокой отметке индекса деловой активности), однако распространение коронавируса может нанести серьезный удар по этому росту и привести к ухудшению ситуации в алюминиевом секторе в 1П20.

Результаты в целом совпали с прогнозами. Тем не менее мы отмечает, что в свете растущей тревоги в отношении распространения коронавируса результаты не имеют большой релевантности. Высокая долговая нагрузка и низкая рентабельность делают компанию очень чувствительной к условиям на рынке, и мы можем увидеть дальнейшее ухудшение финансовых показателей в 2020.Атон

Телеконференция: 13 марта в 13:00 МСК или 10:00 по Лондону, подключение из России: +7 499 6091 260, Великобритании: +44 (0) 208 089 2860; ID телеконференции: 7728118.

Русал - Прибыль 2019г: $960 млн (-43% г/г)

- 13 марта 2020, 05:57

- |

United Company RUSAL Plc (Русал)

The authorised share capital of the Company is US$200,000,000 divided into 20,000,000,000 ordinary shares of US$0.01 each.

rusal.ru/upload/iblock/9ce/MONTHLY%20RETURN.pdf

Капитализация на 12.03.2020г: $6,674 млрд

Общий долг на 31.12.2016г: $11,153 млрд

Общий долг на 31.12.2017г: $11,330 млрд

Общий долг на 31.12.2018г: $10,568 млрд

Общий долг на 31.12.2019г: $11,067 млрд

Выручка 2016г: $7,983 млрд

Выручка 9 мес 2017г: $7,224 млрд

Выручка 2017г: $9,969 млрд

Выручка 9 мес 2018г: $7,915 млрд

Выручка 2018г: $10,280 млрд

Выручка 1 кв 2019г: $2,170 млрд

Выручка 6 мес 2019г: $4,736 млрд

Выручка 9 мес 2019г: $7,222 млрд

Выручка 2019г: $9,711 млрд

Прибыль 2016г: $1,179 млрд

Прибыль 9 мес 2017: $782 млн

Прибыль 2017г: $1,222 млрд

Прибыль 9 мес 2018: $1,549 млрд

Прибыль 2018г: $1,698 млрд

Прибыль 1 кв 2019г: $273 млн

Прибыль 6 мес 2019г: $558 млн

Прибыль 9 мес 2019г: $819 млн

Прибыль 2019г: $960 млн

www.rusal.ru/investors/financial_stat/

ИНВЕСТОР - 5 месяц-расчёт (2020.03) - Докупка ножей

- 12 марта 2020, 15:02

- |

Вместо облигаций, на которые отложил в прошлое пополнение и лежало наликом решил на акции потратить.

Кроме того, решил наперёд до 20 марта внесение сделать, которое по плану шло 15 тысяч. То есть теперь 20 марта не буду уже вносить, раз за неделю вперёд делаю.

И также из подушки решил выделить 15 тысяч на покупку припавших акций.

Итого внёс на брокерский счёт 30 тысяч и сделал покупки следующие:

1 Русал 30 лотов по цене 26,800 на сумму 8040 руб — причина не дивиденды, а ожидаемое включение в индекс MSCI

Комиссия составила 0,05% брокера + 0,01% биржи 4,83 руб

2 Башнефть ап 6 лотов по 1387.5 ну сумму 8325 руб — причина дивидендный тикер, комиссия составила 5,00 руб

3 Газпром 5 лотов по 162.65 на сумму 8132,5 руб- причина усредниться, ну и немного дивиденды, и прочёл что в дороге судно по прокладке труб идёт, комиссия составила 4,88 руб

4 Татнефть ап 40 лотов по 477,9 на сумму 19116 руб — причина дивидендный тикер, комиссия составила 11,47 руб

( Читать дальше )

Русал отчитается 13 марта и проведет телеконференцию - Атон

- 11 марта 2020, 10:37

- |

По нашим прогнозам, выручка компании составит $2 431 млн (-2% кв/кв), EBITDA — $202 млн (-15% кв/кв), чистый убыток достигнет $52 млн. Ожидается, что результаты окажутся слабыми, но, скорее всего, рынок не обратит на них внимания, поскольку сейчас он сосредоточен на замедлении роста в Китае.

На наш взгляд, акции РУСАЛа — одни из наиболее чувствительных к негативным последствиям распространения коронавируса в силу высокой долговой нагрузки и низкой маржинальности бизнеса по сравнению с другими компаниями в горно-металлургическом секторе.Атон

Телеконференция состоится 13 марта в 13:00 МСК / 10:00 по Лондону. Подключение: +7 499 6091260 (из России), +44 (0) 208 089 2860 (из Великобритании); ID конференции: 7728118.

А Россия то не так плоха как мы думали !

- 10 марта 2020, 23:23

- |

Ну что как впечатления камрады ?

Разве это не чудно? Я получил хорошую эмоциональную разрядку и зарядку по итогам сегодняшнего дня

Мы упали не так сильно как могли — Да мы не хуже амеров закрылись! Норникель и Сургут префы показали им кузкину мать!

Сожалею что не успел Акрон купить в начале сессии, закрывал свои шорты с тел. Успел купить Норникель, Сургут-п, Газпром и Русал !

Продал Норникель и Сургут-п с доходностью по 7% под конец сессии- я не жадный .

Газпром и РусАЛ оставил в портфеле так как на мой взгляд они ниже рынка. Закупился амерами еще сегодня.

Скажу честно — делал ставку на рост американцев сегодня- 23,6 отрабатываем! корректируемся в лучшем виде! Хотя я ожидал сегодня большего, вспоминается как в прошлый понедельник +5% в мыслях сегодня держал!

Но а мы сегодня отрабатываем 38,2. Открылись по лучшему сценарию 2400 даже ниже не уходили

( Читать дальше )

Распад ОПЕК+. Взгляд на российский рынок - Атон

- 10 марта 2020, 16:23

- |

( Читать дальше )

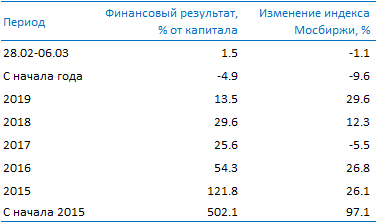

Усиленные Инвестиции: обзор за 28 февраля - 6 марта

- 07 марта 2020, 17:19

- |

- Портфель вырос на 1.5% против индекса Мосбиржи -1.1%

- По основным компаниям изменения: Яндекс +3.7%, X5 +2.6%, Русал +2.2%, ЛСР +1.8%, ТМК +1.2%, QIWI +0.9%, Лукойл -0.6%, Детский мир +1.5%, Северсталь -0.9%, ММК -5.6%, Полюс +3.8%

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал