РОССИЯ

Акции Positive падают на 7% за день и торгуются по 1 800 руб. за штуку. Стоит ли их подбирать?

- 03 декабря 2024, 17:28

- |

Напомню вам вывод из моего обзора отчета Positive за 3 квартал: t.me/Vlad_pro_dengi/1301

💬 «При прибыли 10 млрд руб. Позитив оценивается в 15 прибылей этого года. Темпы роста в этом году по отгрузкам будут на уровне 30%. Оценка в 15 прибылей при 30% темпах роста адекватна, но другие компании стоят дешевле.

Яндекс и Диасофт, темп роста которых соответствует темпам Позитива, стоят 12-13 прибылей, Хедхантер — 10 прибылей. Так что, либо им расти, либо Позитиву падать.

На мой взгляд, в сторону Позитива пока смотреть не стоит, сложно-предсказуемая сфера (по крайней мере для меня), высокие мультипликаторы, замедляющийся рост. По текущим ценам на рынке есть куда более интересные компании».

С 7 ноября акции Positive потеряли 20,7% стоимости, Яндекса 11,7%, Хедхантера — всего 2,1%. Результат оказался вполне предсказуем. Единственное, несколько расстроил инвесторов Диасофт, который, как и Позитив, потерял около 20% из-за слабого отчета. Результаты Диасофта разберу для вас завтра.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Вся правда про мои инвестиции за ноябрь 😉

- 03 декабря 2024, 14:07

- |

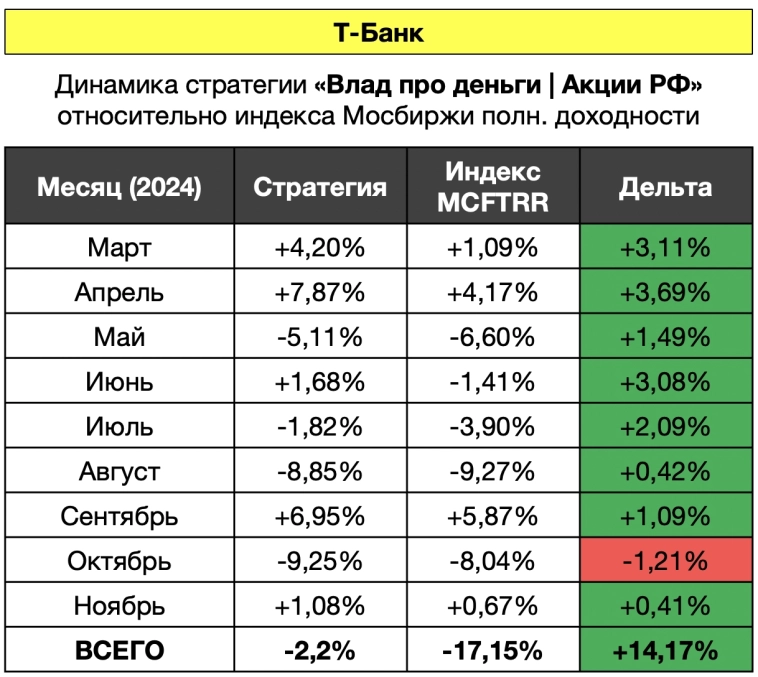

1) Флагманская стратегии «Влад про деньги | Акции РФ» в Т-Банке

Результаты за ноябрь 2024 года

✔️ Динамика стратегии = +1,08%

Динамика индекса Мосбиржи полн. доходности = +0,67%

✔️ Альфа к индексу за ноябрь = +0,41%

Вовремя вышел из Транснефти на новости о повышении налогов, с момента моего выхода акции упали еще на 21%, решение было верным. Без этого действия индекс бы за месяц не перебил.

6 компаний в моем портфеле отчитались — везде хорошо, кроме Роснефти, но у Роснефти плохо из-за разовых факторов.

✔️ За 9 месяцев стратегия значительно опережает индекс Мосбиржи полной доходности — на 14,17%.

Сейчас из-за коррекции это не сильно заметно (общая доходность -3%), но когда начнется рост, мы будем получать прибыль, когда большинство инвесторов – зализывать раны.

Я открывал стратегию на уровне 3 305 пунктов по индексу Мосбиржи,при возвращении индекса к этой цифре доходность стратегии составит 25,1%. Это и есть результат опережения бенчмарка.

( Читать дальше )

Все может быть не так, как кажется

- 03 декабря 2024, 11:42

- |

Думайте, выходя за грани общепринятого мнения, ибо то что кажется, может быть не правдой и оказаться не «кровожадностью» Байдена и его «местью».

В Белом доме заявили, что Байден до ухода будет наращивать помощь Украине – Интерфакс

- 03 декабря 2024, 07:23

- |

Президент США Джо Байден намерен использовать оставшееся до ухода с поста главы государства время, чтобы нарастить поставки вооружений Украине и ввести новые санкции против России, заявил советник Байдена по нацбезопасности Джейк Салливан.

«В рамках этих усилий он (Байден — ИФ) поручил своей команде в полной мере использовать все имеющиеся финансовые средства для обеспечения обороны Украины (...). Президент дал указание Пентагону быстро доставить технику на Украину», — говорится в заявлении Салливана, распространенном Белым домом.

Он отметил, что до середины января США поставят Киеву дополнительно «сотни тысяч артиллерийских снарядов, тысячи ракет и другие критически важные средства».

Советник президента США по нацбезопасности добавил, что Вашингтон уже ввел «серьезные санкции против финансового сектора России, за которыми последуют новые санкции».

Он напомнил, что ранее в этом году Украина получила «сотни ракет» ПВО, Байден санкционировал поставку Киеву противопехотных мин, а также «скорректировал» разрешение использовать американские ракеты для ударов вглубь России.

( Читать дальше )

Лента покупает сеть магазинов «Улыбка Радуги». Что это значит для инвесторов?

- 02 декабря 2024, 18:40

- |

В сети «Улыбки» 1 535 магазинов, 3 распределительных центра и 204 тыс. кв. метров площади (по площади прирост будет +8,7%).

✔️ Выручка «Улыбки» за 9 мес. 2024 = 29,6 млрд руб.

Это прибавка в 4,74% к выручке Ленты, и полагаю, что около 5% по прибыли.

❓ За сколько купили?

Главный вопрос для инвесторов — цена покупки. Компания ее не раскрывает. На мой взгляд, адекватная цена — от 10 до 15 млрд руб. (лучше, ближе к нижней границе). Сколько заплатили в реальности, узнаем в следующих отчетах.

❗️Поглощение «Улыбки» с большой вероятностью говорит о том, что дивидендов за 2024 год не будет. Потому что компании важно погашать долг, чтобы не попасть на рефинансирование под 25-27%.

( Читать дальше )

Саудовская Аравия вернула себе долю на рынке импорта сырой нефти в Азии в ноябре, в то время как Россия сократила поставки — Reuters

- 02 декабря 2024, 18:08

- |

Саудовская Аравия вернула себе долю на рынке импорта сырой нефти в Азии в ноябре, в то время как Россия сократила поставки, что может быть ранним признаком изменения динамики рынка.

Согласно данным, собранным LSEG Oil Research, в ноябре импорт нефти в Азию из Саудовской Аравии вырос до 5,83 млн баррелей в сутки (б/с) по сравнению с 5,28 млн б/с в октябре.

Поставки российской нефти в Азию в ноябре сократилисьдо 3,51 млн баррелей в сутки по сравнению с 3,96 млн баррелей в сутки в октябре и стали самыми низкими с января, согласно данным LSEG.

Данные показывают, что в ноябре импорт нефти в Азию из Саудовской Аравии вырос на 550 000 баррелей в сутки, а из России сократился на 450 000 баррелей в сутки.

( Читать дальше )

Экспорт российского газа в Европу с начала 2024 года вырос на 15%, до 29,3 млрд куб. м – ТАСС

- 02 декабря 2024, 07:24

- |

Россия за январь–ноябрь 2024 года увеличила экспорт трубопроводного газа в Европу на 15%, до 29,3 млрд куб. м, превысив показатели за весь 2023 год (28,15 млрд куб. м).

Основные направления экспорта:

- Через Украину: 14,1 млрд куб. м (+6,5% за год). В ноябре объем составил 1,27 млрд куб. м, что на 1,8% больше, чем в ноябре 2023 года.

- Турецкий поток: 15,15 млрд куб. м (+24% за год). В ноябре поставки составили 1,48 млрд куб. м, на 16% выше уровня ноября 2023 года.

Суммарный экспорт в ноябре достиг 2,75 млрд куб. м, снизившись на 0,4% относительно октября, но увеличившись на 10% по сравнению с ноябрем 2023 года.

По данным ФСЭГ, за январь–октябрь 2024 года поставки трубопроводного газа из России в Европу выросли на 3 млрд куб. м. Международное энергетическое агентство (МЭА) оценивает рост за девять месяцев более чем на 10%.

Источник: tass.ru/ekonomika/22548379

Как вернуть молодёжь на заводы, предельная загрузка мощностей и миф о деградации станкостроения

- 30 ноября 2024, 11:09

- |

1. Почему молодые люди неохотно идут работать на заводы, даже когда там предлагают заметно более высокую зарплату, чем в офисах (а в современной России ситуация всё больше именно такая)? Инженер-нефтяник высказывает предположение (ссылка):

Профориентация – я вообще не понимаю, что ее так все с ней носятся. Неужели люди верят, что посетив завод и пройдя пару тестов, ребёнок найдет себе профессию по душе и захочет стать голубым воротничком? Нет, серьезно? Ну, ходили мы в школе на заводы местные, и что-то не испытывал никто желания работать в этих трупах, где обваливающаяся штукатурка, щербатые стены, убитые окна, уставшая проводка, проблемы с циркуляцией воздуха и с пожарной безопасностью. И ещё дышат перегаром рабочие. Скорее уж наоборот, если хочешь отвратить человека от производства – своди их на такое. Да что там дети, многие взрослые не могут найти себя, а тут некая профориентация сделает это. Смешно. <...>

… необходимо делать то, что игнорируется нашими работодателями. Они совершенно не учитывают особенности современной молодежи. Для них важен комфорт. Типичное советское производство выглядело, как правило, непрезентабельно. Грязь, цементные полы, плохое отопление, замасленность, обшарпанное здание.

( Читать дальше )

Магнит объявил дивиденды 560 руб. на акцию. Почему решение платить дивиденды сейчас — авантюрное?

- 29 ноября 2024, 22:02

- |

💸 Магнит сегодня удивил рынок и объявил дивиденды

Вопреки моим прогнозам компания распределит накопленную прибыль на дивиденды.

Дивиденды на акцию: 560 руб.

Доходность: 12,3%

Дата отсечки: 9 января 2025 года

Напомню, что писал вам неделю назад:

💬 «У Магнита потенциально может сложиться трудная ситуация с долгом в 2025 году. Средняя ставка долга компании за 1 пол. 2024 года составляет 10,8%, отлично. При этом, компании в 2025 году нужно будет рефинансировать минимум 181 млрд руб. краткосрочных кредитов и займов, сейчас с них платят 19,5 млрд руб. в год процентами, могут попасть на 44 млрд руб. при текущей ставке. Поэтому для компании правильнее кэш направлять в погашение долга, а не на выплату дивидендов. Либо, как минимум, сильно дозировать дивидендные выплаты».

Поэтому решение Магнита у меня сегодня вызвало удивление. У компании на счетах после выплаты дивидендов останется 46,9 млрд руб., рефинансировать надо 181 млрд руб. в ближайший год. Что-то получат в 3-4 кварталах, но 100-120 млрд руб. могут попасть в рефинансирование.

( Читать дальше )

Россия - лидер среди поставщиков СПГ в Испанию в ноябре

- 29 ноября 2024, 21:22

- |

За первые 26 дней ноября Россия напрямую поставила в Испанию 305 тысяч тонн СПГ, что составляет 31% от общего импорта СПГ в Испанию.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал