Пузыри на рынке

Lordstown может обанкротиться

- 09 июня 2021, 15:21

- |

Lordstown Motors (RIDE), стартап, который разрабатывает электрические пикапы, предупредил, что может обанкротиться в течение ближайших 12 мес., если не сможет привлечь дополнительный капитал. В документе, поданном в SEC, компания высказывает опасения относительно перспектив продолжения своей деятельности. Текущего остатка денежных средств не хватит для завершения разработок и запуска производства Endurance pickup. Согласно форме 10-Q, у Lordstown на конец 1 кв. 2021 г. было $587 млн денежных средств и эквивалентов. Текущих средств хватит только для начала производства в 2021 г. Необходимы «значительные» дополнительные средства для производства в 2022 г. и дальнейшего увеличения объёмов до полноценных продаж. Lordstown рассматривает различные варианты, в том числе эмиссию акций, привлечение заёмного финансирования, стратегические партнёрства и кредиты от государства. Компания не может гарантировать, что сможет привлечь деньги на приемлемых условиях.

( Читать дальше )

- комментировать

- 724

- Комментарии ( 1 )

Что общего у S&P 500 и собаки Павлова?

- 07 мая 2021, 20:49

- |

Немного рассуждений по рыночной ситуации.

Американский индекс S&P 500 сегодня вновь обновил исторический максимум. За 8 лет, предшествующих кризисному 2020 году, индекс S&P 500 вырос на ~150%, а с мартовского дна прошлого года его рост к текущему дню уже составляет >92%. Рост всего за ~1 год сопоставим с периодом предыдущего роста за много лет.

Наблюдаемая картина напоминает мне эксперимент с «собакой Павлова»:

— наблюдаемый сейчас рост аномален с точки зрения темпа и игнорирования «плохих» новостей. Коррекции, которые были за последние 14 месяцев – легкий «шум» на графике в размере 10% и 8% падения в сентябре и октябре соответственно;

— за время пандемии на рынок пришло очень много новичков по всему миру, которые не видели на своих деньгах ни кризис 2008г., ни даже более-менее серьезную коррекцию в 2018г. У многих практически на уровне рефлекса успело сформироваться убеждение: «любая просадка обязательно и быстро будет выкуплена, а максимумы переписаны». На любую новость – хорошую или плохую – рост продолжается. Поэтому алгоритм поведения на рынке всегда один – «buy the dip» (выкупай просадку).

( Читать дальше )

Необычайно популярные заблуждения и безумие толпы

- 18 февраля 2021, 18:20

- |

Как бы вы не смотрели на рынок, везде видны признаки восторга. Пузыри на фондовом рынке связаны с психологией. На протяжении всей истории пузыри являются проявлением необычайно популярных заблуждений и безумия толпы.

Так же называется и книга Чарльза Маккея “раннее исследование психологии толпы”. Текст, впервые опубликованный Маккеем в 1841 году, развенчал все: от алхимии до экономических пузырей.

Существенно важно понимание той роли, которую психология играет в формировании и распространении финансовых маний. От 1711 года “пузыря южного моря” до 2000 года “Dot.com крах”, все пузыри, образовавшиеся от подобной “паники” инвесторов в погоне за продолжающимися спекуляциями. Важно отметить, что во всех случаях вовлеченные спекулянты думали: “на этот раз все было по-другому.”

Бычья ПсихологияУильям Бернштейн, который обновил работу Маккея, предполагает, что:

( Читать дальше )

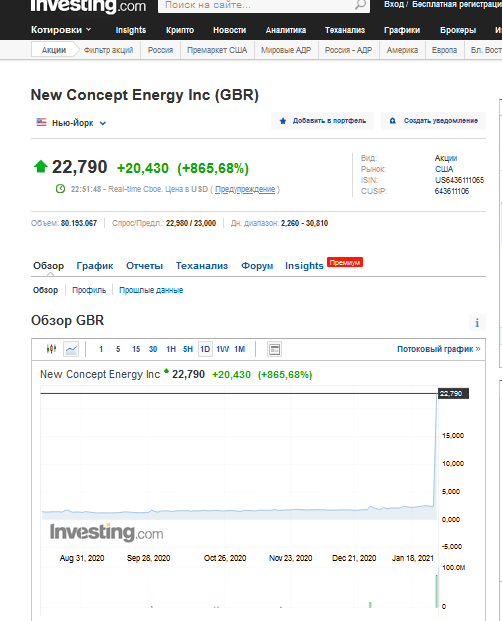

1000% в день ? Легко!

- 28 января 2021, 23:08

- |

( Читать дальше )

Слишком высокие технологии: сформировался ли пузырь на рынке «техов» в США?

- 19 августа 2020, 08:01

- |

Соотношение индекса NASDAQ100 к индексу S&P500 (общий график) и доля в общем приросте S&P500 роста акций отдельных компаний группы FANMAG(в середине)

Источник: Stifel Research

Текущая динамика рынка акций США многим видится как формирующийся «пузырь» — большой спрос, высокие ожидания и несмотря ни на что растущие котировки. Особенно это актуально для технологического сектора американского фондового рынка – мировых гигантов онлайн и IT-бизнеса Apple, Amazon, Microsoft, Facebook, Google (Alphabet) и Netflix. И если рассмотреть эту гипотезу подробнее, то мнения о наличия перегретости сектора небезосновательны.

Локомотив роста рыночной капитализации

Технологический сектор США продемонстрировал рекордный рост за последние несколько лет. На фоне кризиса пандемии он выглядит фундаментально более привлекательно, чем весь рынок американских акций, пострадавший от локдауна, резкого падения цен на энергоресурсы и спада производства и потребления в стране и по всему миру. Вера в американские «техи» получилась настолько сильной, что акции технологических компаний не только показали существенный рост, но и придали восходящий тренд всему американскому рынку акций. Особенно это видно через индекс NASDAQ 100, где акции технологических компаний преобладают. Его отношение к базовому индексу американского рынка акций S&P 500 за 2020 год увеличилось с 2,5 до 3 (по прогнозам и вплоть до 3,5 к концу года), несмотря на краткосрочное падение весной (см. график сверху)

( Читать дальше )

Рынок Робинхэд, взрывающиеся пузыри и одержимость Уолл Стрит

- 15 июня 2020, 10:22

- |

Во вторник днем небольшая китайская риэлторская компания с символом DUO сошла с ума от Nasdaq. Внезапно, в вакууме новостей, депозитарные расписки базирующегося в Шэньчжэне предприятия выросли в 13 раз, доведя его рыночную капитализацию до 4 миллиардов долларов.

Ни у кого не было определенной причины, почему. Но люди могли догадаться. Его название: Fangdd Network Group Ltd., звучит как аббревиатура для этого объединения американских мегакапов, «Фангов», включающего Facebook Inc. и других. Эти акции сплачивались, и было легко поверить, что люди поняли, что Фангд может — как-то — двигаться вместе с ними.

У многих фондовых рынков есть этот оттенок в последнее время. Заставьте людей поверить, что другие поверит в то, что акции будут расти, и страх пропущенного вступит во владение. Более 15 000 розничных клиентов инвестиционного приложения Robinhood добавили DUO на свой счет на прошлой неделе, фалангу дневных трейдеров, идущих на войну.

( Читать дальше )

Рост инфляции и крах мировой финансовой системы. Почему до сих пор инфляция низкая?

- 02 мая 2020, 14:30

- |

Оговорюсь сразу, что крах разным бывает. Но в данном случае под крахом понимаю, как минимум, жесткую конфискационную денежную реформу(при которой будут изыматься не только деньги, но и ценные бумаги), с применением государственнного насилия в отношении несогласных, а как максимум, гражданскую войну или переплетение обеих форм.

- Объём совокупных финансовых обязательств в мире движется к 400% мирового ВВП. Капитализация мирового фондового рынка движется к 150% ВВП. В результате текущего QE предполагается вливание такого количества денег, при котором Баланс ФРС вырастет на 10 трлн. $, а госдолг США на 7 трлн.$(хотя складывать не надо, т.к. одно частично входит в другое). Это 2/3 ВВП США.

2. Казалось бы это должно было бы привести к какому-никакому росту инфляции. Ведь по-любому часть этих денег попадает потребителям. Однако, этого не происходит. Почему? Потому, что инфляция рассчитывается исходя из потребительской корзины, те есть тех товаров и услуг, которые полностью потребляются

( Читать дальше )

S&P500 пузырь. Когда уже?

- 09 января 2020, 17:10

- |

S&P 500 в настоящее время торгуется почти на 90% выше своей долгосрочной медианы, что является самым высоким показателем в истории.

За исключением только 1929, 2000 и 2007 годов, все остальные крупные крахи рынка произошли с оценками на уровнях ниже, чем они есть в настоящее время.

Крах рынка — это” эмоционально " обусловленный дисбаланс спроса и предложения.

В условиях рыночного краха количество желающих «продать “значительно превосходит количество желающих „купить“. Именно в эти моменты цены резко падают, поскольку „продавцы “снижают уровни, на которых они готовы сбросить свои акции в отчаянной попытке найти “покупателя».” Это не имеет никакого отношения к основам. Это сугубо эмоциональная паника, которая в конечном счете отражается резкой девальвацией фундаментальных показателей рынка. Как аналогия, независимо от того, насколько тщательно изучается смертельная автокатастрофа, в будущем все равно будут другие смертельные автокатастрофы, даже если удастся избежать ошибок, вызвавших предыдущие аварии.”

( Читать дальше )

Forbes: Год больших рисков - какие пузыри схлопнутся в новом году

- 06 января 2020, 11:05

- |

Forbes Contributor

Чего ждать на финансовых рынках в 2020-м?

Нумерологи, прорицатели и астрологи могут много рассказать про високосный и симметричный 2020 год. Мне же в этом числе видится 2,0 (% от прибыли) на 20 (% от активов), которые хедж-фонды много лет брали со своих клиентов в качестве платы за управление — в 2020 году эти цифры станут уже полноценным атавизмом. Под давлением собственных слабых результатов и перетока средств клиентов в ETF, к «роботам» и прочим инструментам низкозатратного инвестирования хедж-фондам пришлось снизить комиссии до 1,5/15% или вовсе уйти из бизнеса. Чего еще ждать в 2020-м? Выделим четыре основных тренда для «белой железной крысы» и начала нового десятилетия.

1. Проблема текущего цикла роста на финансовых рынках в том, что основной пузырь надут на рынке государственных облигаций, и под давлением Дональда Трампа и других государственных деятелей мировые ЦБ изо всех сил борются, чтобы не допустить даже маленького прокола этого пузыря. В итоге мы имеем рынок долговых инструментов, на котором облигации примерно на $13 трлн торгуются с отрицательной ставкой.

( Читать дальше )

Заработайте миллионы на IPO. Ну, или потеряйте.

- 06 ноября 2019, 10:03

- |

ICO и Bitcoin в прошлом. Хай прошёл. Новый тренд/запрос 2019 года — “а не поучаствовать ли нам в pre-IPO (или IPO)?” Причём запрос ко мне идёт от людей, далёких от мира инвестиций, что заставляет вспомнить одну цитату: «Когда чистильщик обуви предлагает мне купить акции компании, я продаю их» Джон Дэ́висон Рокфе́ллер.

Для начинающих: IPO — initial public offer — первичное размещение — способ привлечения денег, когда акционеры компании продают часть своих акций на бирже и забирают свои деньги, увеличив их х10 или х100. На этой стадии основными акционерами, помимо основателей, являются ранние инвесторы (венчурные инвесторы и бизнес-ангелы), а также фонды, специализирующиеся на pre-IPO инвестициях.

Эти опытные капиталисты продают часть своего пакета тем, кто хочет купить акции непосредственно перед проведением IPO. Для этого компания обращается к крупному инвест.банку (Golman Sachs, Morgan Stanley и т.д.) и просят помочь с размещением акций на бирже. Эти ребята берут на себя часть акций и перепродают инвесторам, часть порой оставляет себе, а уже инвесторы в IPO ждут себе спокойно, когда акции начнут торговаться на бирже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал