Блог им. IDomolazov

Что общего у S&P 500 и собаки Павлова?

- 07 мая 2021, 20:49

- |

Немного рассуждений по рыночной ситуации.

Американский индекс S&P 500 сегодня вновь обновил исторический максимум. За 8 лет, предшествующих кризисному 2020 году, индекс S&P 500 вырос на ~150%, а с мартовского дна прошлого года его рост к текущему дню уже составляет >92%. Рост всего за ~1 год сопоставим с периодом предыдущего роста за много лет.

Наблюдаемая картина напоминает мне эксперимент с «собакой Павлова»:

— наблюдаемый сейчас рост аномален с точки зрения темпа и игнорирования «плохих» новостей. Коррекции, которые были за последние 14 месяцев – легкий «шум» на графике в размере 10% и 8% падения в сентябре и октябре соответственно;

— за время пандемии на рынок пришло очень много новичков по всему миру, которые не видели на своих деньгах ни кризис 2008г., ни даже более-менее серьезную коррекцию в 2018г. У многих практически на уровне рефлекса успело сформироваться убеждение: «любая просадка обязательно и быстро будет выкуплена, а максимумы переписаны». На любую новость – хорошую или плохую – рост продолжается. Поэтому алгоритм поведения на рынке всегда один – «buy the dip» (выкупай просадку).

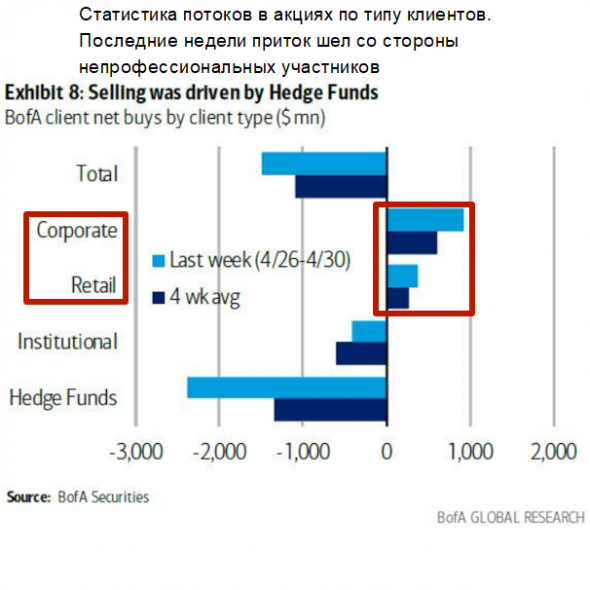

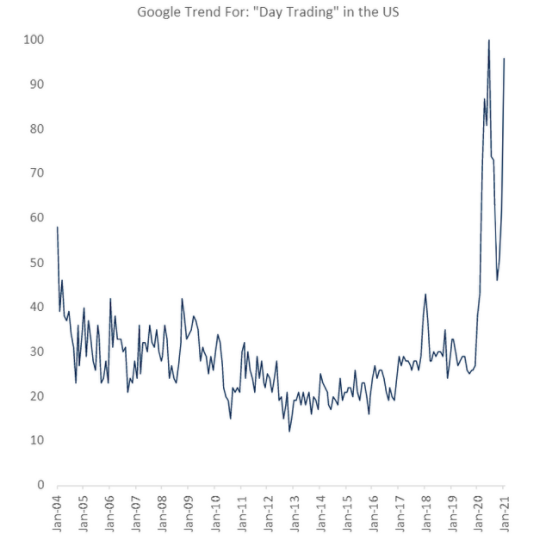

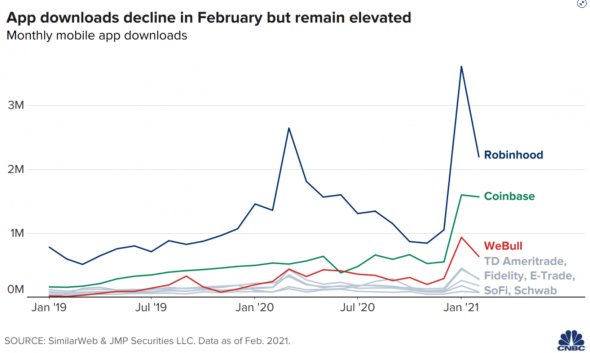

На рынке видны признаки эйфории со стороны «физиков». На фото ниже статистика поисковых запросов «внутридневной трейдинг» и скачиваний приложений популярных брокеров.

Уже получивший в 2020г. хорошую прибыль ритейл-сегмент («физики») продолжает заводить деньги на рынок – на ещё одном фото срез притоков на рынки акций по типам клиентов за прошедший апрель.

Сочетание эйфории, почти безоткатного роста с фундаментальной перекупленностью многих секторов заставляет сегодня меня быть очень осторожным на рынке. Нужно помнить о двух моментах:

— за всю историю фондового рынка на нем за любой выбранный ощутимый отрезок времени (2-3 года и более) зарабатывают «инсайдеры» (=крупные игроки), а ритейл-сегмент терпит убытки (в особенности касается спекуляций и трейдинга);

— «прибыль 100%»+«убыток 100%» = 0 независимо от размера начального капитала.

теги блога Иван Д.

- Anglo American PLC

- Carnival

- Carnival Corporation & plc

- commoditeis

- derivatives

- ESG

- ETF

- Finex ETF

- forex

- Gold

- interactive brokers

- MCD

- McDonald's

- norwegian cruise line holdings ltd

- NYSE

- Royal Caribbean Cruises

- RSX

- s&p-500

- S&P500 фьючерс

- Saxo Bank

- silver

- tradestation

- ubs group ag

- акции

- алмазы

- американские акции

- банки

- Биржа "Санкт-Петербург"

- биржевые фонды

- брокеры

- германия

- железная руда

- золото

- инвестиции

- инвестиционный консультант

- инфляция

- итоги 2021

- итоги года

- контанго

- коронавирус

- кризис2020

- круизы

- курсы

- личный опыт

- макроэкономика

- медь

- Московская Биржа

- мошенники

- наблюдения

- ндс на золото

- обман

- образование

- опционы

- пассивное инвестирование

- пассивный доход

- платина

- Пузыри на рынке

- санкции

- санкции возможные последствия

- сбербанк

- сереберо

- серебро

- товарные рынки

- уран

- финансовый консультант

- финансовый советник

- фондовый рынок

- форекс

- центральный банк

- экология

Нравится мерить ото дна — смотрите сколько процентов и лет с 2009-го тянули без коррекции в 20%.

Иван Д., что связь косвенная, может быть… Но появившиеся новые деньги в денежной системе в любом случае идут в рынок.Про 1929 примерно так написано было… Что банки давали людям всё больше займов, которые шли на биржу и приобретали акции, разгоняя рост цен акций.Когда доллары кончились, то рынок рухнул.Эмиссии денег тоже не могут быть постоянными как и рост рынков… Который должен быть обусловлен увеличением производственных мощностей… Но этого нет…

То, что раздут рынок только ритейл-сегмента, я не уверен… Некоторые технологические компании в топе, здравоохранение, некоторые банки..

ivanov petya, представьте, что у Вас потеряна работа или часть дохода из-за спада в бизнесе, и Вам выделило пособие государство… вы эту сумму, что, на рынок побежите в акции вкладывать, при том, что это деньги даны, чтобы прожить очередной месяц?)

Тоже много слышал про эту версию — но она выглядит очень неправдоподобной. Объяснение на уровне домохозяйки, что за счет стимулов прет рынок — и это объяснение дает уверенность все большему количеству физиков, что так оно и будет дальше.

Иван Д., кстати, про связь между денежной эмиссией и роста рынков… На днях смотрел программу, где участвовал основатель одного из сообществ, типа Robinhood, где люди по интересам могут обувать хэдж фонды, играя на тонком рынке против них… Так вот он говорил… Что те же самые вертолётные деньги много кто несёт в такие фонды или на фондовый рынок, объясняя это тем, что, например, по кредиту у них значительные задолженности, а эта сумма особую роль не сыграет.Поэтому многие, скорее, рискнут ими… Так что сходство, всё-таки, есть с биржевым крахом 1929… Но сегодня ситуация чуть иная… Сегодня США могут продолжить заливать экономику долларами, чего не смогли сделать тогда, имея золотой стандарт.

Также их МВФ, выкупая ранее выпущенные облигации и ипотечные ценные бумаги, поддерживает свою экономику и доллар со стороны спроса иностранного капитала на их активы.

При этом, как вы знаете, сам индекс всё время обновляется новыми компаниями, которые вытесняют старые, что обеспечивает постоянный рост индекса.При этом, коррекции и кризисы просто неизбежны… Главный вопрос «КОГДА?»