Отчётность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

МСФО vs РСБУ

- 30 октября 2020, 11:33

- |

Какую отчетность (показатели) cледует смотреть при выборе рос акций на среднесрок МСФО или РСБУ и почему?

smart-lab.ru/q/GAZP/f/y/RSBU/

- комментировать

- 244

- Комментарии ( 5 )

Русолово – Отчет рсбу 9 мес 2020г

- 29 октября 2020, 22:17

- |

Русолово – рсбу/ мсфо

3 000 100 000 акций

rus-olovo.ru/for-investors/shares-info/

Капитализация на 29.10.2020г: 18,571 млрд руб

Общий долг на 31.12.2017г: 2,377 млрд руб/ мсфо 3,713 млрд руб

Общий долг на 31.12.2018г: 3,982 млрд руб/ мсфо 6,001 млрд руб

Общий долг на 31.12.2019г: 2,946 млрд руб/ мсфо 6,897 млрд руб

Общий долг на 30.06.2020г: 4,127 млрд руб/ мсфо 7,652 млрд руб

Общий долг на 30.09.2020г: 5,268 млрд руб

Выручка 2018г: 1,873 млрд руб/ мсфо 8,576 млрд руб

Выручка 1 кв 2019г: 476,60 млн руб

Выручка 6 мес 2019г: 1,054 млрд руб/ мсфо 1,037 млрд руб

Выручка 9 мес 2019г: 1,662 млрд руб

Выручка 2019г: 2,312 млрд руб/ мсфо 13,170 млрд руб

Выручка 1 кв 2020г: 662,481 млн руб

Выручка 6 мес 2020г: 1,353 млрд руб/ мсфо 1,211 млрд руб

Выручка 9 мес 2020г: 2,126 млрд руб

Убыток 2017г: 56,00 млн руб/ Убыток мсфо 80,53 млн руб

Убыток 1 кв 2018г: 56,85 млн руб

Убыток 6 мес 2018г: 115,10 млн руб/ Убыток мсфо 237,84 млн руб

Убыток 9 мес 2018г: 199,69 млн руб

Убыток 2018г: 171,48 млн руб/ Убыток мсфо 243,90 млн руб

( Читать дальше )

Сегодня после окончания торгов в США, отчитываются основные индексообразующие компании

- 29 октября 2020, 16:33

- |

Ожидается, что Amazon.com, Inc. отчитается о прибыли 29.10.2020 после закрытия рынка. Отчет будет за финансовый квартал, заканчивающийся в сентябре 2020 года. Согласно Zacks Investment Research, основанному на прогнозах 16 аналитиков, консенсус-прогноз на прибыль на акцию на квартал составляет $7,3. Заявленная прибыль на акцию за тот же квартал прошлого года составила $4,23.

Ожидается, что Alphabet Inc. (GOOGL, GOOG) отчитается о прибыли 29.10.2020 после закрытия рынка. Отчет будет за финансовый квартал, заканчивающийся в сентябре 2020 года. Согласно Zacks Investment Research, основанному на прогнозах 14 аналитиков, консенсус-прогноз на акцию на акцию на квартал составляет $11,39.

( Читать дальше )

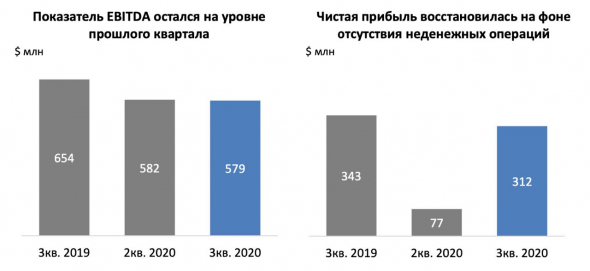

Обувь России опубликовала операционные результаты на сентябрь и третий квартал 2020 года

- 29 октября 2020, 10:23

- |

Операционные результаты «Обуви России». Выручка максимальна за год, но отстает от прошлогодней. В целом, в канве движения потребительского рынка. И с большей диверсификацией доходов за счет МФО, рассрочке, пунктов выдачи, маркетплейса.

Антон Титов, директор группы компаний «Обувь России», прокомментировал: «Компания продолжает уверенно восстанавливать выручку после снятия ограничительных мер: в сентябре выручка составила почти 1,4 млрд рублей и уже на 56% превысила среднемесячную выручку докризисного первого квартала 2020 года. В структуре бизнеса Группы за 9 месяцев произошли значительные изменения, в компании заработали новые направления и проекты, которые станут основой конкурентоспособности и роста бизнеса в дальнейшем.

Развитие современного розничного формата, который интегрирует онлайн- и офлайн-каналы продаж, широкое предложение товаров и сервисов, обеспечивает устойчивость компании в текущей постоянно меняющейся среде. Проект маркетплейса позволил компании значительно расширить ассортимент, что привлекает дополнительных клиентов, увеличивает конверсию в покупку и число позиций в чеке. Выручка по данному направлению ежемесячно растет: по итогам сентября она увеличилась на 4%, доля партнерских товаров в розничной выручке Группы достигла 28%. Сейчас в ассортимент магазинов и онлайн-площадки westfalika.ru входят товары для дома, игрушки, детские товары, канцелярия и многое другое. У компании уже более 620 поставщиков, до конца года она намерена увеличить их количество до 1 000».

( Читать дальше )

Какого металлурга выбрать: НЛМК?

- 26 октября 2020, 21:33

- |

Продолжаем изучать отчеты металлургов. Северсталь меня немного расстроила, а что по НЛМК? Давайте взглянем на отчет, а в конце сделаем выводы.

По результатам 3 квартала компания увеличила выручку на 3% кв/кв. Так начинается презентация отчета. Но мы будем более объективными и провалимся к результатам в сравнении с прошлым годом. Тут динамика отрицательная. Минус 13% по сравнению с 2019 годом и $4,4 млрд. Снижение было вызвано падением цен на металлопродукцию и увеличением доли полуфабрикатов в структуре продаж. За 9 месяцев продажи еще хуже, -16,8%. Пандемия оказала значительное влияние на бизнес компании.

А вот с ростом операционных расходов руководству удалось справиться. Получают мой респект и оставляют эти статьи расходов на уровне прошлого года. К тому же, в отличие от Северстали, компания получила прибыль от курсовых переоценок за 3 квартал. Они же не оказали давление и за 9 месяцев. В итоге, чистая прибыль НЛМК за 3 квартал сократилась всего на 9,3% до $0,3 млрд, а за 9 месяцев на 40,5%. Напомню, что Северсталь кратно снизила свою прибыль по итогам всех периодов 2020 года.

Меня приятно удивили результаты НЛМК, и расстроили Северстали. Логично, что при добавлении в свой портфель, некоторые инвесторы используют диверсификацию по металлургам. Добавляют их в равных частях в свой портфель, дабы избежать вот таких перекосов. Ту наверное лаконично бы смотрелась еще и ММК, но о ней в другой статье.

Что касается дивидендов, то тут ситуация аналогичная. Руководство рекомендует к выплате по итогам квартала 6,43 рубля, что дает доходность в 3,7%. Предполагаемая годовая доходность составит 10,4%. Двузначная доходность сыграла на руку компании. Предвкушая солидные дивиденды, частные инвесторы ринулись скупать акции, что привело к росту на 27%, начиная с июля 2020 года.

Такой рост в акциях уместен, если принять во внимание сильные результаты за 3 квартал. Сильными их можно назвать с натяжкой. Все равно события 2020 года оказывают негативное влияние на бизнесы почти всех компаний. Однако, на их фоне НЛМК выглядит сильнее остальных.

*Не является индивидуальной инвестиционной рекомендацией.

Моя группа ВКонтакте - ИнвестТема

Мой Telegram-канал — ИнвестТема

Какого металлурга выбрать: Северсталь?

- 26 октября 2020, 21:26

- |

Металлурги одни из первых отчитываются за 3 квартал и 9 месяцев 2020 года по МСФО. Сегодня остановимся на Северстали. Посмотрим на финансовые показатели и объявленные дивиденды.

Так результаты комментирует гендиректор компании Александр Шевелев:

«Восстановление на глобальных рынках позитивно отразилось на динамике цен на сталь. Рост выручки в третьем квартале позволил нам заработать $656 млн. EBITDA. Рентабельность выросла с 31.5% до 35.0%, что является самым высоким показателем для металлургической компании во всём мире»

Действительно, одним из главных драйверов роста выручки стал рост цен на продукцию компании. Объем продаж также вырос, позволив нарастить выручку квартал к кварталу на 17,9% до $1,8 млрд. Тут нужно заметить, что рост компания считает к результатам 2 квартала. Если считать к 2019 году, то все равно заметно снижение. За 9 месяцев динамика по-прежнему отрицательная -17%. Локдауны первого полугодия говорят о себе.

С ростом операционных расходов руководству не удалось справиться в 3 квартале. Они выросли на 45,1%, а вот расходы на сбыт удалось сдержать. Они остались на уровне прошлого года. В добавок компания зафиксировала убыток по курсовым разницам в размере $262 млн, что еще больше сократило чистую прибыль. По итогам 3 квартала она сократилась в 3 раза, а по итогам 9 месяцев в два.

( Читать дальше )

ГМК Норникель – Отчет рсбу 9мес 2020г

- 23 октября 2020, 15:48

- |

ГМК Норникель – рсбу/ мсфо

158 245 476 обыкновенных акций www.nornickel.ru/investors/shareholders/listing/

Free-float 38%

Капитализация на 23.10.2020г: 3,093.70 трлн руб

Общий долг 31.12.2017г: 642,821 млрд руб/ мсфо 689,998 млрд руб

Общий долг 31.12.2018г: 815,649 млрд руб/ мсфо 817,972 млрд руб

Общий долг 31.12.2019г: 934,027 млрд руб/ мсфо 940,124 млрд руб

Общий долг 30.06.2020г: 1,093.62 трлн руб/ мсфо 1,245.52 трлн руб

Общий долг 30.09.2020г: 1,182.78 трлн руб

Выручка 2018г: 609,312 млрд руб/ мсфо 728,915 млрд руб

Выручка 1 кв 2019г: 171,210 млрд руб

Выручка 6 мес 2019г: 397,190 млрд руб/ мсфо 411,178 млрд руб

Выручка 9 мес 2019г: 636,397 млрд руб

Выручка 2019г: 878,144 млрд руб/ мсфо 877,769 млрд руб

Выручка 1 кв 2020г: 214,561 млрд руб

Выручка 6 мес 2020г: 421,886 млрд руб/ мсфо 461,963 млрд руб

Выручка 9 мес 2020г: 662,713 млрд руб

Прибыль 2017г: 130,039 млрд руб/ Прибыль мсфо 127,366 млрд руб

Прибыль 1 кв 2018г: 48,801 млрд руб

Прибыль 6 мес 2018г: 89,328 млрд руб/ Прибыль мсфо 96,620 млрд руб

Прибыль 9 мес 2018г: 146,382 млрд руб

( Читать дальше )

Русагро - операционные результаты за 9 месяцев 2020 года

- 20 октября 2020, 17:18

- |

Всем привет, Друзья. Вчера компания Русагро сообщила операционные результаты за третий квартал 2020 года. Как и полагается растущей компании, результаты сильные. Рост виден практически по всем сегментам бизнеса. Выход из карантинного периода оказался для компании успешным. Если второй квартал был под давлением снижающихся цен, то второй подтвердил, как рост объемов продаж, так и рост цен реализации.

🧀 Масложировой сегмент — самый большой для компании. Выручка за 3 квартал 2020 года выросла на 12% до 17,5 млрд рублей. В этом сегменте наблюдалось падение объемов продаж, однако это было компенсировано ростом цены реализации.

🥩 Вторым по значимости является мясной сегмент. Во втором квартале мы наблюдали снижение динамики роста продаж. Однако, уже в 3 квартале компания снова вышла на значительный прирост выручки в этом сегменте. 23% год к году или 8,8 млрд рублей выручки. Причиной стал резкий рост объемов продаж по всей продукции сегмента.

🍚 Сахарный сегмент продолжает испытывать трудности. Огромная конкуренция не дает в полной мере раскрыться потенциалу. Объемы продаж падают несколько кварталов подряд. В третьем падение компенсировано ростом опять же цен на сахар. По итогу, минус 10% выручки или 6,8 млрд рублей.

( Читать дальше )

ГМК Норникель - обзор производственных результатов за 9 месяцев 2020 года

- 20 октября 2020, 16:49

- |

ГМК Норникель представил результаты деятельности за третий квартал и 9 месяцев 2020 года. Начался пресс релиз со слов первого вице-президента компании Сергея Дяченко о воздействии на окружающую среду и существенном прогрессе в устранении негативных последствий разлива топлива на ТЭЦ-3 в Норильске. А так он прокомментировал итоги деятельности:

«С учетом производственных результатов первых девяти месяцев, у Компании есть все предпосылки для выполнения производственного плана 2020 года»

Действительно, Норникелю удалось даже в непростых кризисных условиях нарастить объемы производства основных металлов. Так, объем производства никеля составил 60 тыс. тонн, что на 8% выше второго квартала. Объем производства меди оказался чуть хуже прошлых периодов, однако мы помним, что медь занимает в выручке компании всего 18%. А вот палладий более 50%. Как раз его производство выросло на 8% до 783 тыс. унции, а платины на 10% до 190 тыс. унций. В отчетном периоде наблюдался выход на проектную мощность Быстринского ГОКа и новой рафинировочной площадки на Кольском ГМК.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал