Отчет

Инфляция к концу сентября — недельные темпы ускорились, но инфляция всё равно ниже, чем год назад. Топливный кризис настораживает!

- 02 октября 2025, 09:09

- |

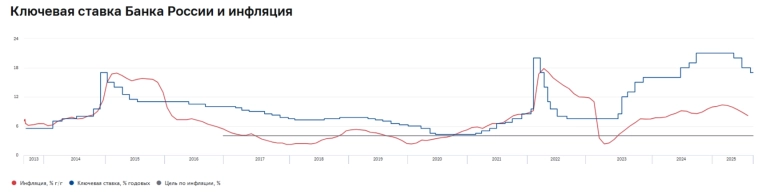

Ⓜ️ По данным Росстата, за период с 23 по 29 сентября ИПЦ составил 0,13% (прошлые недели — 0,08%, 0,04%), с начала месяца 0,34%, с начала года — 4,29% (годовая — 8,01%). В сентябре 2024 г. инфляция составила 0,48%, нам осталось дождаться подсчёта 1 дня в сентябре и месячный пересчёт (недельная корзина включает мало услуг), но вряд ли мы выйдем на большие цифры, это в очередной раз доказывает, что жёсткость ДКП работает. Поэтому ЦБ в сентябре снизил ставку, только до 17% (осторожность не помешает, чтобы не пошатнуть данные темпы снижения). Отмечаем факторы, влияющие на инфляцию:

🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин подорожали за неделю на 0,80% (прошлая неделя — 0,62%), дизтопливо на 0,64% (прошлая неделя — 0,44%), динамика высокая (вес бензина в ИПЦ весомый ~4,4%). С учётом повышения цен на топливо и рекордные цены на бирже (происходят атаки на НПЗ+сезонность, а это дефицит топлива из-за ремонтных работ), правительство установило полный запрет на поставки бензина за рубеж до конца года, также запрет коснётся дизельного топлива. При этом правительство готовит изменение демпфера, чтобы нефтяные компании смогли поднять цены на топливо выше.

( Читать дальше )

- комментировать

- 2.5К | ★4

- Комментарии ( 0 )

RENI отчиталась за I п. 2025 г. — валютная переоценка, резервы "отобрали" большую часть инвестиционного дохода. Рекомендовали дивиденды.

- 01 октября 2025, 14:26

- |

🏦 Группа Ренессанс Страхование опубликовала финансовые результаты по МСФО за I полугодие 2025 г. В 2025 г. страховщики перешли на новый стандарт учёта, из-за которого исказились прошлогодние данные (в старом стандарте прибыль за I п. 2024 г. составляла 3,9₽ млрд, при новом — 5,4₽ млрд, соответственно, образуется % минус по этому году, а не выход в плюс по прибыли). Сам же отчёт считаю нейтральным, стоит отметить, что курсовые разницы значительно занизили прибыль, но страховой бизнес прибылен в обоих сегментах, а инвестиционный портфель подрастает и ожидает продолжения снижения ключевой ставки:

📞 Результат от страховых услуг: 7,4₽ млрд (+1,7% г/г)

📞 Результат от финансовой и инвестиционной деятельности: 3,6₽ млрд (-15,3% г/г)

📞 Чистая прибыль: 4,6₽ млрд (-13,8% г/г)

🟣 Компания имеет 2 основных вида страхования, премии: life — 58₽ млрд (+49,1% г/г, продажи НСЖ взлетели из-за расширения территории, плюс по нему можно взять налоговый вычет), non-life — 34,2₽ млрд (-1% г/г, снижение из-за жёсткой ДКП, сокращение продаж в ипотечном страховании, грузах).

( Читать дальше )

💼 Итоги 51 месяца инвестиций. Портфель 7,848 млн рублей. Отрицательная прибыль за сентябрь 245 тысяч

- 01 октября 2025, 09:09

- |

1 октября, значит пора мчать на октоберфест и подводить итоги сентября. Ежемесячно я пишу отчёт о том, что произошло с моими инвестициями. Напоминаю: старт был в июле 2021. Погнали!

Очень важное объявление: подписывайтесь на мой телеграм-канал. В нём уже 19 тысяч подписчиков, а будет ещё больше!

💼 Инвестиции

Было на 1 сентября 7 894 287 ₽

- Депозит: 1 252 135 ₽

- Биржевой: 6 642 152 ₽

🐦 Читал твиты трампа и обнаружил в них промокод на 200 000 рублей. Всю эту сумму я решил проинвестировать. Также реинвестировал купоны и дивиденды. Покупал только хорошее, ничего плохого не покупал. Большой упор в этот раз был сделан на ЗПИФы.

Облигации: ОФЗ 26230, Атомэнергопром 1Р8, АФК Система 2Р4, Селектел 1Р6, Новые технологии 1Р8

Акции: Татнефть-ап, Магнит, ФосАгро, Яндекс, Северсталь, Совкомбанк, Сбер, Белуга

Фонды: РД ПРО, Парус-НОРД, Парус-СБЛ, САБ 3, СКН, Парус-Красноярск, Парус-Триумф

Подробнее про покупки, чего сколько: тут (часть 1) и тут (часть 2).

( Читать дальше )

Чистая прибыль банковского сектора в августе 2025 г. — снизилась вдвое из-за отчислений в резервы и падения процентных доходов, повлияла к.с.

- 30 сентября 2025, 12:08

- |

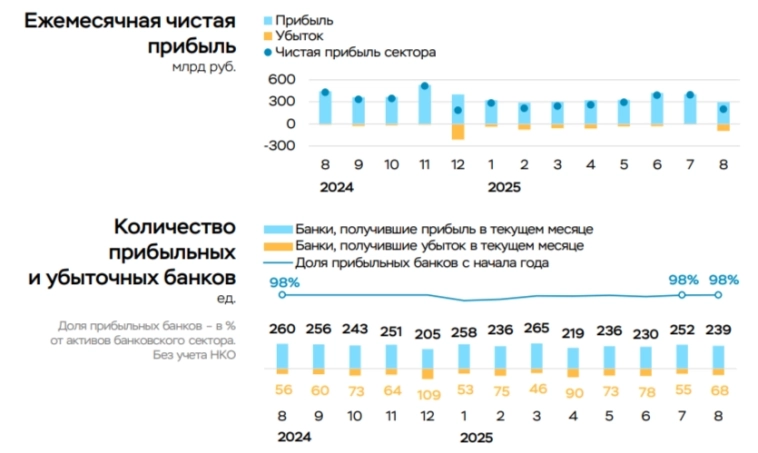

💳 По данным ЦБ, в августе 2025 г. прибыль банков составила 203₽ млрд (-53,3% г/г, в июле — 397₽ млрд), по сравнению с прошлым годом есть ощутимое снижение — 435₽ млрд в августе 2024 г. Также отмечаю, что доходность на капитал в августе снизилась с 24,9 до 13%. Теперь приступим к интересным фактам из отчёта:

🟣 Основная прибыль (состоит из ЧПД, ЧКД, операционных расходов и чистого доформирования резервов) сократилась до 192₽ млрд (в июле 285₽ млрд), отрицательно повлияло снижение ЧПД (-36₽ млрд по сравнению с прошлым месяцем, из-за переоценки юр. кредитов т.к. в большинстве зашита плавающая ставка) и рост отчислений в резервы (+67 млрд по сравнению с прошлым месяцем).

🟣Неосновные (волатильные) доходы снизились до 90₽ млрд (-64₽ млрд по сравнению с июлем), по большей части из-за меньших дивидендов от дочерних компаний (4₽ млрд), после крупных выплат в июле (~60₽ млрд).

🟣Помимо этого, выросли налоговые отчисления (+33₽ млрд по сравнению с июлем), в предыдущем месяце отдельные банки отразили меньше налогов из-за разницы в признании доходов между бухгалтерским и налоговым учётом.

( Читать дальше )

В августе 2025 г. потребительское кредитование снижается, но корпоративное значительно ускорилось, а ипотека по выдаче выше, чем в 2024 г.

- 29 сентября 2025, 13:03

- |

Ⓜ️ По данным ЦБ, в августе 2025 г. портфель кредитов физических лиц увеличился на 298₽ млрд и составил 37,1₽ трлн (0,8% м/м и 2,8% г/г, в июле +175₽ млрд). В августе 2024 г. он увеличился на 461₽ млрд (существенное отличие). Кредитование оживает: потребительский портфель снижается 9 месяцев подряд, но в этом месяце на смешную сумму, автокредитный портфель пошёл в рост за счёт скидок и льгот от автопроизводителей, ипотека из-за господдержки превысила по выдаче уровни прошлого года. В корпоративном кредитовании снижение относительно прошлого года, но не месяца:

🏠 Темпы роста ипотечного портфеля в августе увеличились на 1,1% (в июле 0,9%), кредитов было выдано на 392₽ млрд (356₽ млрд в июле), в августе 2024 г. выдали 375₽ млрд. Выдача ипотеки с господдержкой составила 320₽ млрд (298₽ млрд в июле), почти вся выдача приходится на семейную ипотеку — 278₽ млрд (в июле 256₽ млрд). Рыночная продолжает находиться на низких уровнях — 73₽ млрд (58₽ млрд в июле), жёсткая ДКП не оставляет шанса потребителям.

( Читать дальше )

ВТБ отчитался за август 2025 г. — % маржа восстанавливается, но налоговые манёвры/работа с заблокированными активами пока формируют прибыль.

- 28 сентября 2025, 13:04

- |

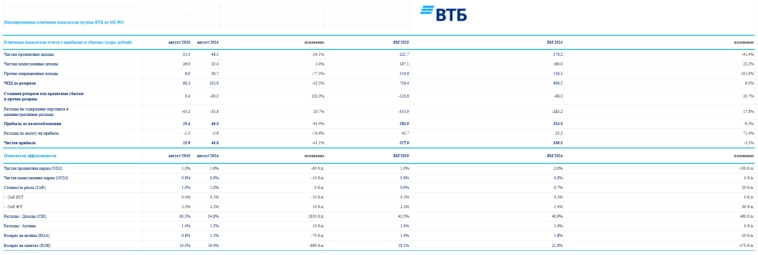

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за август 2025 г. Основной заработок эмитента продолжает находиться под давлением, во многом чистой прибыли помогают разовые эффекты (работа с заблокированными активами, налоговые манёвры). Но, ключевую ставку снижают, и поэтому % маржа начала своё расширение (в сентябре будет виден ещё больший эффект), плюс банк провёл SPO для восстановления достаточности капитала (плюсуем сюда ещё 2 привлечённых суборда):

✔️ ЧПД: 35,3₽ млрд (-24,1% г/г)

✔️ ЧКД: 26₽ млрд (+2,4% г/г)

✔️ ЧП: 23,9₽ млрд (-41,1% г/г)

💬 Показатель чистой % маржи в августе составил 1,3% (в июле 1,5%, год назад 1,9%), банку дорого обошлось привлечение денег клиентов под конец 2024 г. С марта началось расширение % маржи, при дальнейшем снижении ставки банк только будет выигрывать, по сути он бенефициар снижения ключа.

💬 Комиссионные доходы продолжают демонстрировать внушительный рост благодаря позитивному эффекту от форексных транзакций и транзакционных комиссий, связанных с обслуживанием трансграничных платежей, но как вы можете наблюдать начиная с III квартала эффект угасает (уже нет роста свыше 20-30%), потому что основная работа в этом направлении началась именно в июне прошлого года.

( Читать дальше )

Аукционы Минфина — план на III квартал по размещению выполнен, но займ хотят увеличить, ожидаем скидок и новых флоатеров?

- 27 сентября 2025, 17:17

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился ниже 117 пунктов, с учётом увеличившегося планового займа в ОФЗ и пробуксовки в геополитике, индекс продолжил снижаться — 115,78 пункта:

🔔 По данным Росстата, за период с 16 по 22 сентября ИПЦ составил 0,08% (прошлые недели — 0,04%, 0,10%), с начала месяца 0,21%, с начала года — 4,16% (годовая — 8,12%). В сентябре 2024 г. инфляция составила 0,48%, при сегодняшней динамике мы выйдем на более низкие цифры (ускорение темпа внутри неделек понятно, сезонность уходит) и это в очередной раз доказывает, что жёсткость ДКП работает. Поэтому ЦБ в сентябре снизил ставку, только до 17% (осторожность не помешает, чтобы не пошатнуть данные темпы снижения).

🔔 Минфин планировал занять в 2025 г. 4,781₽ трлн (погашения — 1,416₽ трлн), но объём заимствований в этому году хотят увеличить на 2,2₽ трлн, то есть это рекордный займ. Значит, мы ощутим инфляционный всплеск при тратах (об этом я предупреждал ранее).

( Читать дальше )

Инфляция к середине сентября — кредитование, топливо и заимствование в ОФЗ настораживают. Формирование бюджета на 2026-2028 год.

- 26 сентября 2025, 11:27

- |

Ⓜ️ По данным Росстата, за период с 16 по 22 сентября ИПЦ составил 0,08% (прошлые недели — 0,04%, 0,10%), с начала месяца 0,21%, с начала года — 4,16% (годовая — 8,12%). В сентябре 2024 г. инфляция составила 0,48%, при сегодняшней динамике мы выйдем на более низкие цифры (ускорение темпа внутри неделек понятно, сезонность уходит) и это в очередной раз доказывает, что жёсткость ДКП работает. Поэтому ЦБ в сентябре снизил ставку, только до 17% (осторожность не помешает, чтобы не пошатнуть данные темпы снижения). Отмечаем факторы, влияющие на инфляцию:

🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин подорожали за неделю на 0,62% (прошлая неделя — 0,45%), дизтопливо на 0,44% (прошлая неделя — 0,22%), динамика высокая (вес бензина в ИПЦ весомый ~4,4%). С учётом повышения цен на топливо и рекордные цены на бирже (происходят атаки на НПЗ+сезонность, а это дефицит топлива из-за ремонтных работ), правительство установило полный запрет на поставки бензина за рубеж до конца октября (поговаривают и о запрете дизельного топлива). При этом правительство готовит изменение демпфера, чтобы нефтяные компании смогли поднять цены на топливо выше.

( Читать дальше )

Новые облигации ЕвроТранс-001Р-08 сроком на пять лет. Стоит ли участвовать?

- 25 сентября 2025, 18:02

- |

«ЕвроТранс» — один из крупнейших независимых топливных операторов на рынке Московского региона. Компания входит в утвержденный Минэкономразвития России перечень системообразующих предприятий российской экономики.

Всего компании принадлежат 55 автозаправочных комплексов «Трасса», 41 бензовоз, нефтебаза, завод по производству стеклоомывающей жидкости, фабрика-кухня по производству продукции для собственных кафе, а также четыре ресторана площадью 800 кв. м каждый.

📍 Параметры выпуска ЕвроТранс 001Р-08:

• Рейтинг: A-(RU) (стабильный) от АКРА, ruA- (стабильный) от «Эксперт РА»

• Номинал: 1000Р

• Объем двух выпусков: 4,5 млрд.₽

• Срок обращения: 5 лет

• Купон: 21,0% (1-24 купон), 19,0% (25-36 купон), 17,0% (37-48 купон), 15,0% (49-60 купон);

• Общий ориентир по доходности: 21,67% годовых

• Периодичность выплат: ежемесячно

• Амортизация: (24, 36, 48 по 20%)

• Оферта: отсутствует

• Квал: не требуется

( Читать дальше )

Глобальное производство стали в августе 2025 г. — падение остановилось. В России 17 месяцев подряд происходит падение, кризис во всей красе.

- 25 сентября 2025, 11:11

- |

🏭 По данным WSA, в августе 2025 г. было произведено 145,3 млн тонн стали (+0,3% г/г), месяцем ранее — 150,1 млн тонн стали (-1,3% г/г). По итогам 8 месяцев — 1230,6 млн тонн (-1,7% г/г). Флагман сталелитейщиков (как по производству, так и по потреблению, поэтому от спроса Китая многое зависит) — Китай (53,3% от общего выпуска продукции) произвёл 77,4 млн тонн (-0,7% г/г), Поднебесная начинает сокращать % разрыв с прошлым годом, поэтому всемирное производство оказалось в плюсе (по оценкам аналитиков S&P Global, производство стали в Китае в 2025 г. сократится на 1% г/г), а из топ-10 производителей больше половины в минусе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал