Облигации

Результаты портфеля: июль 2022

- 31 июля 2022, 15:24

- |

Общий размер счета на 31.07.2022 составляет 454 772. С 30.06.2022 счет увеличился с 445 000 на 9 772. При этом в июле было пополнение в размере 20 000. Без учета пополнения по итогам июля убыток от инвестиций составил 10 228 или 2,3%. За это время индекс Мосбиржи полной доходности вырос на 1,4%.

Скрин финансового результата из личного кабинета. Открытие второй месяц подряд чудит и рисует какие-то внезапные прибыли и просадки, которых не было. Однако состав портфеля и его размер на конец месяца Октрытие считает правильно.

Таблица с результатами за каждый месяц.

( Читать дальше )

- комментировать

- 3.5К

- Комментарии ( 8 )

Инвесторы за 5 месяцев вывели с развивающихся рынков рекордные $38 млрд

- 31 июля 2022, 14:52

- |

Иностранные инвесторы за 5 месяцев вывели с развивающихся рынков около $38 млрд. По данным Института международных финансов, которые приводит издание, сумма оттока стала рекордной за все время наблюдений — с 2005 г.

Основные причины — опасения по поводу глобальной рецессии и инфляции, агрессивного повышения процентных ставок в США и замедления экономического роста в Китае.

Отток средств может усугубить нарастающий финансовый кризис в развивающихся странах

По данным JPMorgan, в 2022 г. инвесторы также вывели $30 млрд из фондов валютных облигаций развивающихся стран

В отличие от предыдущих эпизодов, маловероятно, что глобальные условия изменятся в пользу развивающихся рынков.

— пишет Financial Times

FT: Инвесторы вывели с развивающихся рынков рекордные $38 млрд — Ведомости (vedomosti.ru)

Дайджест по рейтинговым действиям в сегменте ВДО за неделю (АО Труд - BB, МФК Быстроденьги - BB, АО Эфферон - BB, Легенда - BBB-, Агротек - BB)

- 31 июля 2022, 06:51

- |

🟢АО «ТРУД»

АКРА ПОДТВЕРДИЛО КРЕДИТНЫЙ РЕЙТИНГ НА УРОВНЕ BB(RU)

«Труд» — дорожно-строительная компания, один из генеральных подрядчиков в системе Росавтодора и Росавиации.

Деятельность Компании локализуется в пяти субъектах Восточной Сибири и Дальнего Востока и связана с выполнением государственных контрактов по строительству дорог с твердым покрытием, что, по мнению Агентства, является одним из самых типовых и наименее рискованных видов деятельности в рамках отрасли инфраструктурного строительства. В то же время АКРА отмечает наличие риска концентрации на одном крупном заказчике — Росавтодоре.

По итогам 2021 года совокупные долговые обязательства Компании составили 4,4 млрд руб. При этом в первом квартале 2022 года долг Компании вырос на 20%. Это обусловлено сезонным характером деятельности Компании. Показатель общего долга к FFO до чистых процентных платежей возрос с 5,65х до 6,79х, значение показателя отношения общего долга к капиталу также немного ухудшилось с 1,95х до 2,9х.

( Читать дальше )

Газпром Евробонды НРД

- 30 июля 2022, 06:01

- |

Принимая во внимание значительное количество инвесторов — физлиц, владеющих еврооблигациями ПАО «Газпром» Ассоциация владельцев облигаций направила обращение эмитенту с целью прояснить позицию по ситуации с выплатами по своим евробондам 🐳

В своем письме #АВО попросила эмитента ответить на следующие вопросы:

1️⃣ Планирует ли Газпром производить выплаты в российские депозитарии (согласно п. 4 Указа Президента №430) и в какие сроки

2️⃣ Планирует ли Газпром выпускать «замещающие» облигации и в какие сроки

3️⃣ Планирует ли Газпром получать разрешение Минфина России на выплату средств держателям бумаг, которые учитываются в иностранных депозитариях

"Русал" утвердил программу биржевых облигаций объемом до ₽500 млрд

- 29 июля 2022, 19:08

- |

Максимальный срок погашения Биржевых облигаций, размещаемых в рамках Программы биржевых облигаций серии 001Р, составляет 3 640 (Три тысячи шестьсот сорок) дней с даты начала размещения соответствующего выпуска Биржевых облигаций.

Срок действия программы облигаций или указание об отсутствии ограничений для такого срока: Бессрочно (ограничений срока действия Программы биржевых облигаций серии 001Р не установлено).

📰МК«ОК РУСАЛ» Принятие решения об утверждении программы облигаций (smart-lab.ru)

📰МК«ОК РУСАЛ» Решения совета директоров (smart-lab.ru)

Акции против облигаций: кого из авторов стратегий будем распаковывать?

- 29 июля 2022, 18:30

- |

Видеошоу в соцсети ВКонтакте «Распаковка стратегий» возвращается после каникул. В прямом эфире в четверг, 4 августа, мы «распакуем» стратегию одного из участников нашей платформы социального трейдинга Сигнал.

Социальный трейдинг — это, по сути, автоследование. Подключив сервис, вы можете на своем счете автоматически повторять сделки наших авторов, не тратя время на фундаментальный и технический анализ.

Авторы стратегий — пользователи социальной сети Пульс: известные управляющие, опытные трейдеры и просто удачливые инвесторы. Теперь можно познакомиться с ними поближе и задать им вопросы.

Кого именно мы будем «распаковывать» на первом шоу, предстоит выбрать вам. У нас два кандидата:

😎 Алексей Линецкий — @A.Linetsky в соцсети Пульс. Автор удивительной стратегии «Облигации», которая принесла его последователям 28% за четыре месяца, несмотря на то, что Алексей приобретает самые консервативные инструменты на рынке — ОФЗ. Алексей — горный инженер по первому образованию и МВА со специальностью «стратегические финансы и инвестиции», магистр финансового права, ФСФР 1.0. Он продвигает стратегию долгосрочного инвестирования с регулярным пополнением и минимальными рисками.

( Читать дальше )

МКБ выплатил в рублях купон по евробондам с погашением в 2025 году, номинированным в долларах

- 29 июля 2022, 17:36

- |

МКБ выплатил в рублях купон по еврооблигациям, номинированным в долларах — ПРАЙМ, 29.07.2022 (1prime.ru)

МТС-банк увеличил объем размещения облигаций до ₽7 млрд, а МТС — до ₽20 млрд

- 29 июля 2022, 17:31

- |

ПАО «МТС-банк» установило финальный ориентир ставки 1-го купона 3-летних облигаций серии 001P-02 на уровне 9,55% годовых и увеличило объем размещения с не менее 3 млрд до 7 млрд рублей.

Ориентиру соответствует доходности к погашению на уровне 9,9% годовых.

Сбор заявок проходил 29 июля с 11:00 до 16:00. Первоначально ориентир ставки 1-го купона составлял не выше 10,20% годовых, в ходе маркетинга он трижды снижался.

Организаторами выступают BCS Global Markets, Газпромбанк, Локо-банк, Московский кредитный банк, Росбанк и ИФК «Солид».

Техразмещение пройдет 5 августа.

ПАО «МТС» увеличило объем размещения 2-летних облигаций серии 001Р-22 с не менее 10 млрд рублей до 20 млрд рублей

Финальный ориентир ставки 1-го купона установлен на уровне 8,3% годовых, что соответствует доходности к погашению в размере 8,56% годовых.

Сбор заявок на выпуск прошел 29 июля с 11:00 до 15:00. Первоначально ориентир ставки 1-го купона составлял не выше 8,70% годовых, в ходе маркетинга он дважды снижался.

Организаторами выступают BCS Global Markets, Газпромбанк, Локо-банк, Московский кредитный банк, Росбанк и ИФК «Солид».

( Читать дальше )

Аналитика АВО

- 29 июля 2022, 16:30

- |

На портале Boomin вышел обширный материал про сектор МФО на рынке высокодоходных облигаций.

Профучастники и эмитенты в статье многое рассказали о позитивных тенденциях для микрофинансовых компаний и инвесторов в их долговые инструменты.

Мы же хотели бы лишний раз напомнить о рисках и опасностях инвестирования в облигации таких эмитентов. Ключевые моменты обозначил член Совета АВО Илья Винокуров:

«Дамокловым мечом над рынком МФО висит тот факт, что 4 марта 2022 г. Государственная Дума рассмотрела и одобрила в первом чтении законопроект о снижении максимальной ежедневной процентной ставки по потребкредитам в размере 0,8% (сейчас — 1%), максимальное значение полной стоимости займа в размере 292% годовых (сейчас 365% годовых) и максимального размера суммы всех платежей по договору до 130% от суммы кредита.

Есть и более радикальные предложения: так, 7 июля 2022 г. депутат Дмитрий Гусев внес в Госдуму законопроект, предлагающий сделать предельную ежедневную ставку по потребительскому кредиту и займу плавающей и ограничить ее пятнадцатикратным размером ключевой ставки, а максимальный размер переплаты по процентам и штрафам по ссудам снизить до 100% с текущих 150%. Согласно новому предложению депутата, при ключевой ставке на момент написания материала в 9,5% (сегодня она составляет 8% прим. ред.) максимальный ежедневный процент по потребительскому кредиту будет снижен до 0,39%. Всё это, в свою очередь, снизит маржинальность бизнеса МФО и приведет к уходу с рынка слабых игроков.

( Читать дальше )

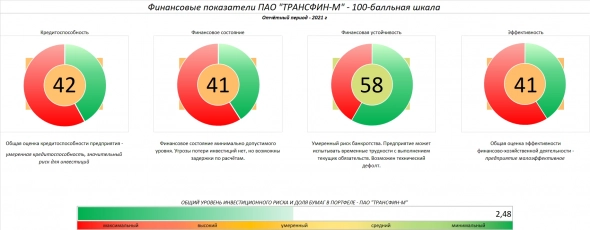

Рейтинг ПАО "Трансфин-М" - rlBB-

- 29 июля 2022, 15:12

- |

ПАО «Трансфин-М» — рискованное, закредитованное, частично неликвидное, малоэффективное предприятие. Заёмный капитал компании превышает собственный в 2.58 раза и обеспечен собственными резервами на 38%. У компании достаточно высоколиквидных активов, чтобы закрыть срочные и менее срочные обязательства. Однако, если у компании в 2022 году намечается ещё и погашение по облигациям, то компания может испытать финансовые трудности. Вполне возможно, что при таком сценарии предприятие будет брать новые займы для погашения старых. Справедливости ради стоит отметить, что компания ранее не испытывала подобного сценария.

Тем не менее, собственный оборотный капитал и доля собственных средств в обороте сокращаются, что несомненно приведёт к снижению доходов, выручки и прибыли. Компенсировать снижение финансового состояния удалось за счёт наращивания собственного капитала, таким образом компания стабилизировала своё финансовое состояние в отчётном периоде на уровне 2020 года. За счёт чистой прибыли, доходов от финансовых вложений и заёмных средств, предприятие погасило 7.7 млрд краткосрочного долга и смогло инвестировать 27 млрд рублей во внеоборотные активы и материальные ценности. Эффективность компании справедливая.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал