Облигации

Сбер восстановил "выдачу" процентов

- 16 декабря 2022, 12:06

- |

И вот вчера случилось: снова посыпались ДЕНЬГИ!

Могу предположить, что Сбер что-то настраивал или изменял в своей системе, потому что вид смс оповещения изменился у Сбера.

появилась общая сумма и сумма удержанного налога:

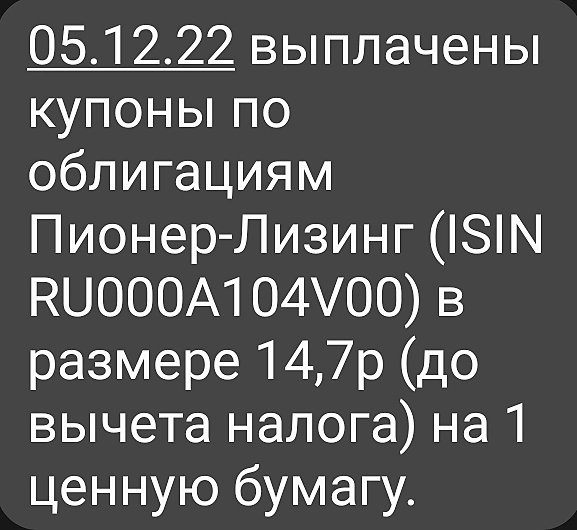

До:

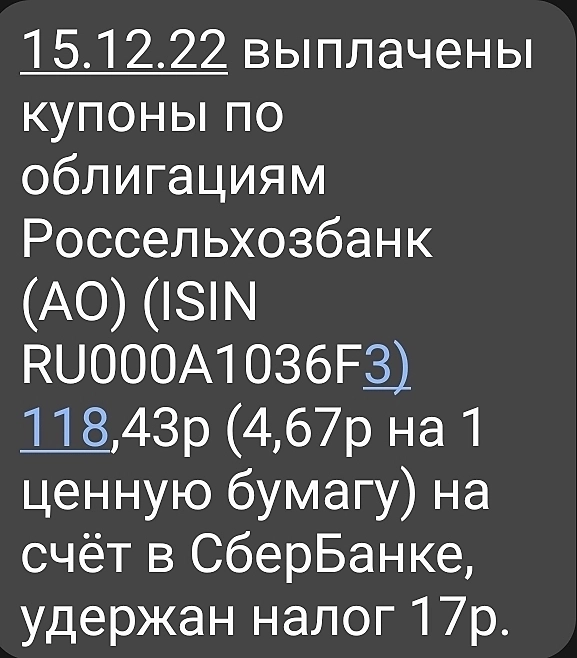

после

( Читать дальше )

- комментировать

- 528

- Комментарии ( 0 )

Одна важная мысль, относительно российского рынка, которую надо учитывать в вашем портфеле акций/облигаций

- 16 декабря 2022, 10:44

- |

( Читать дальше )

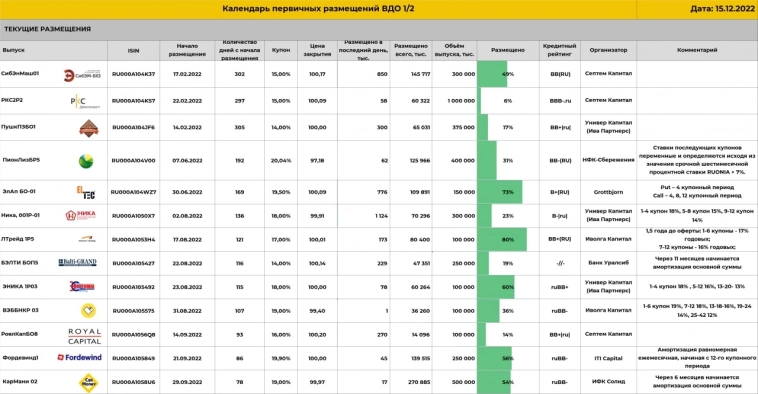

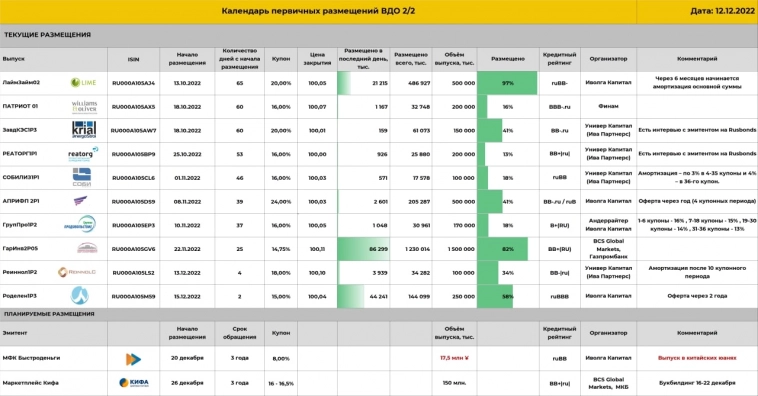

Календарь первичных размещений ВДО. Изменения за неделю.

- 16 декабря 2022, 09:14

- |

Вчера началось размещение третьего выпуска облигаций ЛК Роделен. Спрос в первый день составил 40% от объема выпуска.

Подходит к завершению размещение 2-го выпуска облигаций МФК Лайм-Займ (500 млн руб., 20%, 3 года с амортизацией).

Так же продолжаются размещения:

- 3-го выпуска облигаций МФК ВЭББАНКИР (100 млн руб., купон 19% первые 6 мес., 3,5 года);

- 5-го выпуска облигаций ООО Лизинг-Трейд (100 млн руб, купон 17% первые 6 мес., до оферты 1,5 года).

- 8-го выпуска облигаций АО АПРИ Флай Плэнинг (500 млн руб., 24% до оферты, 4 года);

( Читать дальше )

ООО «Транс-Миссия»: «Ситимобил» запустил новый грузовой тариф

- 16 декабря 2022, 08:44

- |

Очередной этап развития для сервиса «Ситимобил», центральным юридическим лицом которого с середины 2022 года является эмитент ООО «Транс-Миссия», — старт работы грузовых тарифов. Пробный запуск проходит в 30 городах России, к 1-ому кварталу 2023 года присутствие расширят до 80 мегаполисов.

Напомним, что агрегатор ООО «Транс-Миссия» является владельцем сервисов такси «Таксовичкоф» и «Ситимобил» и параллельно развивает бренды. Новые грузовые тарифы помогут «Ситимобил» усилить позиции на рынке. Теперь в одном приложении пользователи смогут заказать и легковое такси, и грузоперевозки от небольшой коробки до полноценного переезда. Доступное ценообразование, быстрая подача и удобное приложение позволят составить конкуренцию «Яндекс. Грузовой» и «Грузовичкоф».

«Сегодня «Ситимобил» и «Таксовичкоф» — два автономных, независящих друг от друга сервиса. Мы осознанно развиваем каждый из них отдельно, чтобы поддержать конкуренцию в сфере пассажирских перевозок. Приобретя активы ООО «Сити-Мобил», мы начали активно восстанавливать популярность бренда: осваивать новые города, вводить дополнительные тарифы. Безусловно, главная задача — это возвращение клиентов и водителей. Часть аудитории была потеряна после новостей о закрытии «Ситимобил». Восстанавливать позиции нам помогают высокая скорость подачи авто, доступные цены, вежливые водители и современные автомобили», — прокомментировал генеральный директор ООО «Транс-Миссия» Максим Федоров.

( Читать дальше )

Первый розничный выпуск облигаций в юанях - уже 20 декабря (МФК Быстроденьги, только для квал.инвесторов, ruBB, 17,5 млн юаней, YTM 8,3%)

- 16 декабря 2022, 07:42

- |

На 20 декабря намечено размещение первого розничного выпуска облигаций в юанях.

Эмитент – МФК Быстроденьги (ruBB). Купон – 8,0% (YTM 8,3%), срок до погашения 3,5 года. Сумма выпуска – 17,5 млн китайских юаней (при курсе юаня 9,2 рубля – 161 млн руб.). Облигации доступны только квалифицированным инвесторам.

Возможно, со временем будут предложения выше, но нынешнее пока безальтернативно по ставке. Карта рынка юаневых облигаций как иллюстрация.

Розничным выпуск делает и номинал 1 облигации. Он у Быстроденег равен 100 юаням (~920 руб.). До сих пор эмитенты устанавливали номинал не ниже 1000 юаней (~9200 руб.).

( Читать дальше )

Свежие облигации: Sokolov Jewelry (Ювелит) на размещении

- 16 декабря 2022, 07:41

- |

Декабрь продолжает радовать новыми выпусками облигаций. И теперь можно присмотреться к Соколову. Один из лидеров ювелирного рынка России с двух ног выходит на рынок облигаций, вот только есть несколько нюансов.

Кстати, Домодедово ФФ из прошлого поста про размещения пересмотрел доходность, повысив ее. А теперь — к золоту-бриллиантам.

Объем выпуска — 3 млрд рублей, доходность аж до 14%, срок 3 года, без оферты и амортизации. Идеальные условия, если бы не одна маленькая деталь — рейтинг BBB+.

( Читать дальше )

«Группа «Продовольствие»: агротрейдер с опорой на производство

- 16 декабря 2022, 06:54

- |

«Группа «Продовольствие» месяц назад вышла на рынок ВДО с третьим биржевым выпуском. За это время компания разместила чуть больше 15% от общего объема эмиссии в 170 млн рублей. Boomin проанализировал финансовую отчетность компании за девять месяцев 2022 г. в разрезе среднеотраслевых показателей, а также решил посмотреть на выпуски всех эмитентов, представляющих агротрейдинг на бирже.

ООО «Группа «Продовольствие» — региональный агротрейдер со штаб-квартирой в Барнауле. Компания специализируется на торговле сахаром (49% выручки в 2021 г.), зерновыми культурами (35%), крупами (10%), кормами для сельскохозяйственных животных.

Группа располагает мощностями по переработке и фасовке зерновых и масличных культур:

— Ачинский зерноперерабатывающий комбинат (г. Ачинск, Красноярский край). Объем хранения — 88 тыс. тонн. Предприятие находится в долгосрочной аренде с правом выкупа;

( Читать дальше )

ФПК «Гарант-Инвест» погасила первый «зеленый» выпуск

- 16 декабря 2022, 06:44

- |

АО «Коммерческая недвижимость ФПК «Гарант-Инвест» — первый в России эмитент «зеленых» облигаций в сфере недвижимости. Привлеченные на бирже средства компания направила на модернизацию торговых и многофункциональных центров, внедрение ресурсосберегающих технологий в рамках инвестиционной «Программы РЕ», направленных на снижение негативного воздействия на городскую среду.

13 декабря 2022 г. АО «Коммерческая недвижимость ФПК «Гарант-Инвест» полностью погасило «зеленый» выпуск трехлетних биржевых облигаций серии 001Р-06 и выплатило квартальный купон. Общая сумма платежа составила 514,3 млн рублей.

Первый выпуск «зеленых» облигаций сроком обращения три года был размещен в декабре 2019 г. на Московской бирже. Объем выпуска — 500 млн рублей, ставка ежеквартальных купонов — 11,5%. Все средства, полученные от размещения первого «зеленого» выпуска, были направлены на реализацию инвестиционной программы — «Программы РЕ» по редевелопменту — и модернизацию торговых и многофункциональных центров с внедрением «зеленых» технологий в 2020-2022 гг.

( Читать дальше )

СДЭК демонстрирует уверенный рост по ряду показателей

- 16 декабря 2022, 06:33

- |

Эмитент и сервис СДЭК в целом, продолжают расширять своё присутствие на российском и глобальном рынках экспресс-доставки, ещё раз подтверждая верность изначально выбранной стратегии — развитие бизнеса по модели франчайзинга.

ООО «СДЭК-Глобал» и компании, формирующие глобальную сеть СДЭК отчитались об итогах работы за 9 мес. 2022 г. Исторический максимум показателей зафиксирован по объему продаж, размеру GMV, количеству отправлений в сутки на фоне снизившегося уровня долговой нагрузки.

Рост показателей достигнут благодаря масштабированию бизнеса через собственные каналы и сеть франчайзи. Так за 9 мес. 2022 года совокупная сеть сервиса СДЭК выросла на 43%, с 4 804 точек выдачи товаров на 01.01.2022 до 6 880 на 30.09.2022.

Помимо развития действующих сервисов компания «СДЭК-Глобал» продолжает расширять линейку доступных услуг. За 9 мес. 2022 эмитент выпустил на рынок несколько перспективных сервисов, среди которых:

- CDEK MEDIA — оснащение пунктов выдачи заказов электронными рекламными экранами.

- Next Day — быстрая доставка грузов и посылок за один день.

- CDEK ID — получение товара или посылки без предъявления документов.

- СДЭК Термо — перевозка грузов в термобоксах с датчиками для отслеживания температуры.

- CDEK Shopping — сервис для покупки товаров за границей.

- CDEK Shipim — помощь по размещению интернет-магазинов на маркетплейсах.

( Читать дальше )

Установлен финальный ориентир купонов по облигациям X5 Retail объемом 10 млрд руб. в размере 8,68% годовых

- 15 декабря 2022, 18:51

- |

Компания в четверг собирала заявки на пятилетние биржевые облигации серии 002P-03 с полугодовыми купонами и досрочным погашением в марте 2025 года. Техническая часть размещения предварительно назначена на 22 декабря.

Эмитент ценных бумаг — ООО «ИКС 5 Финанс». Организаторами выступают Газпромбанк, БК «Регион», инвестбанк «Синары» и Россельхозбанк. Предусмотрена оферта о предоставлении обеспечения от X5 Retail Group и АО «Торговый дом „Перекресток“.

1prime.ru/Bonds/20221215/839187935.html- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал