МБЭС

Рынок облигаций: Осторожный позитив в ОФЗ и проблемы ВДО

- 06 августа 2024, 19:01

- |

ОФЗ обновляют минимумы, распродажи переходят в корпоративный сегмент. Чего ждать дальше?

Рынок ждёт замедления инфляции

После распродаж цены ОФЗ достаточно быстро восстановились к уровням, которые были до заседания ЦБ. Такой рост выглядит избыточно, так что котировки могут быть под давлением на этой неделе. Максимальная доходность по длинным ОФЗ едва дотягивает до 16,1%. В среднем ставки лежат в коридоре 15,3–15,7%.

Участники рынка больше не спешат продавать. Есть шансы, что в ближайшие месяцы инфляция замедлится, и нового повышения ставки удастся избежать. В таком случае возможность зафиксировать доходность выше 15% по длинным ОФЗ действительно выглядит интересно. Но в плохом сценарии, если ключевая ставка 20% станет реальностью, нисходящий тренд в ОФЗ возобновится.

Данные по инфляции от Росстата пока не дают поводов ни для оптимизма, ни для паники. Темпы роста цен постепенно замедляются, но остаются значительно выше таргета ЦБ. Для августа характерно сезонное замедление инфляции, которое будет искажать данные. Для ЦБ же важна динамика устойчивых составляющих инфляции, которые не зависят от сезонности. Поэтому «в лоб» смотреть на данные Росстата не стоит, к тому же по итогам месяца они будут скорректированы.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

🚀 Лучшие облигации недели. Выбор Market Power

- 10 июня 2024, 18:21

- |

Три долговые бумаги, каждая из которых лучшая в своем роде прямо сейчас. Еще и в новом формате!

🔹Флоатер:МБЭС

ISIN: с 18 июня

Снова предлагаем обратить внимание на первичное размещение облигаций, тем более флоатера.

Бумага конкретно этой компании хороша тем, что краткосрочные активы МБЭС значительно превышают краткосрочные обязательства. То есть риск околонулевой: на горизонте до года МБЭС может покрыть все обязательства, если вдруг появится нужда.

🔹Фикс: Сэтл Групп

ISIN: RU000A1084B2

Крупнейший застройщик жилой недвижимости в Северо-Западном регионе РФ. Один из крупнейших игроков строительного рынка РФ по объемам ввода жилья. Входит в топ-7 по объему текущего строительства в РФ и топ-5 по объему ввода жилья в 2023 году в стране.

Лидирующие позиции на рынке Питера и Ленинградской области, узнаваемый бренд и отличная экспертиза рынка региона благодаря собственному агентству делают Сэтл довольно сильной компанией, бонды которой стоит рассмотреть в качестве инвестиций.

( Читать дальше )

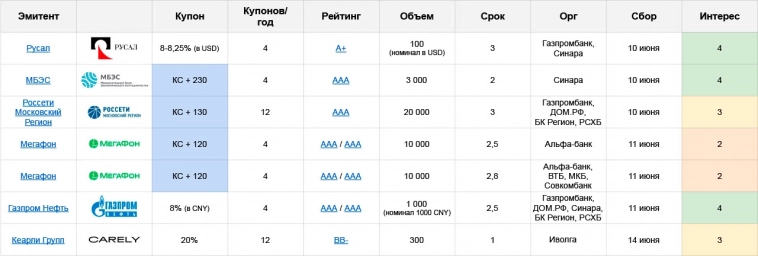

Первичные размещения облигаций: план на неделю с 10.06 по 16.06.24

- 10 июня 2024, 12:43

- |

💰 МБЭС: AAA, флоатер КС+230 квартальн. купон, 2 года, 3 млрд.

Хороший, годный стартовый спред, но на размещении его вполне могут снизить, флоатеры сейчас в цене. Рынок определено не прайсит МБЭС как чистую ААА, но даже так – выше 200 все еще выглядит вполне приемлемо для холда. Более-менее ощутимый плюс по телу я бы ждал только при 220-230 (предыдущий выпуск RU000A107DS5 с КС+250 торгуется ~101,5%)

⚡️ Россети Московский регион: AAA, флоатер КС+130, ежемес. купон, 3 года, 20 млрд.

Тут тоже можно отталкиваться от предыдущего выпуска RU000A107DP1 (КС+115) – он торгуется в диапазоне 100,3-100,7%. Если в новом спред останется выше 120, то будет более-менее неплохо. Смущает большой объем, и что в тот же день размещается более интересный МБЭС

📱 Мегафон (2 выпуска): AAA, флоатер КС+120, квартальн. купон, 2,5/2,8 года, 2х10 млрд.

Старт весьма скромный, и снизить его еще на 10-15 б.п. тоже вполне могут. Теоретически, тут не исключаю даже апсайд, за счет силы бренда (как у X5 RU000A1075S4 + старые бумаги Мегафона в своем рейте торгуются лучше среднего) Если смотреть с этой стороны, то оценка будет повыше, но чистый спред, очищенный от сантиментов, большого интереса не представляет

( Читать дальше )

Свежие облигации: МБЭС 002Р-03 [флоатер]. Отличная доходность, но есть подвох

- 10 июня 2024, 08:44

- |

БАЦ! У нас тут ещё один новый флоатер, они продолжают плыть один за другим без передышки. Весьма солидный, хоть и не находящийся на слуху, эмитент МБЭС уже сегодня (10 июня) соберет книгу заявок на свой третий выпуск облигаций с привязкой к ключевой ставке ЦБ. Как всегда, лаконичный разбор нового выпуска простым языком — только у меня.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Недавно делал обзоры на новые выпуски Россети, ТД РКС, Русал [в долларах], Автобан Финанс, ГТЛК [в юанях].

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

💰А теперь — поплыли смотреть на новый флоатер от МБЭС!

![Свежие облигации: МБЭС 002Р-03 [флоатер]. Отличная доходность, но есть подвох Свежие облигации: МБЭС 002Р-03 [флоатер]. Отличная доходность, но есть подвох](/uploads/2024/images/21/79/60/2024/06/10/df6205.webp)

🏛️Эмитент: МБЭС

💰Международный Банк Экономического Сотрудничества (МБЭС) — международная финансовая организация, которую учредили аж в далёком 1963 году с подачи СССР и стран-союзников. Межправительственное соглашение о банке было зарегистрировано в ООН в августе 1964.

( Читать дальше )

МБЭС проведет сбор заявок на облигации с привязкой к ключевой ставке объемом от ₽3 млрд.

- 29 мая 2024, 15:09

- |

МБЭС — международная финансовая организация, цель деятельности которой заключается в содействии развитию экономик стран-акционеров, внешнеэкономических связей между хозяйствующими субъектами этих государств, а также расширению их внешнеторговых отношений с контрагентами из третьих стран.

размещение 18 июня

- Наименование: МБЭС-002Р-03

- Рейтинг: ААА (АКРА, прогноз «Стабильный»)

- Купон: КС + 230 б.п. (квартальный)

- Срок обращения: 10 лет

- Объем: от 3 млрд.₽

- Амортизация: нет

- Оферта: да (Пут через 2 года)

- Номинал: 1000 ₽

- Организатор: инвестбанк «Синара»

- Выпуск для всех

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Лучшие корпоративные флоатеры от Альфа-Инвестиции. Подглядывают? :)

- 05 мая 2024, 08:34

- |

Вот это совпадение! Утром 2 мая я представил на суд публике свой ТОП-5 надежных корпоративных флоатеров, а уже к вечеру того же дня Альфа-Инвестиции на своем ресурсе опубликовали список с аналогичным названием («надежные корпоративные флоатеры»). Занимательно, что уважаемые эксперты выбрали такой же критерий надежности, что и я — кредитный рейтинг не ниже AA-. Случайность? Если да, то мне льстит, что наши мысли с профессионалами Альфы так сильно сходятся. А если вдруг не случайность — то льстит ещё больше😉

🔥Как я и говорил, флоатеры этой весной — действительно «горячая» инвестиционная тема. Давайте сравним мой ТОП и список Альфы и посмотрим, в чем они пересекаются, а в чем — нет. И я дам пару комментариев.

Подписывайтесь на телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

Список Альфы содержит на 1 позицию меньше, чем мой — т.е. всего 4 бумаги. Эксперты решили не рассматривать флоатеры с привязкой к RUONIA — только к ключевой ставке. Все облигации, по словам экспертов, доступны для неквалов.

( Читать дальше )

🚀 Лучшие облигации января. Выбор Market Power

- 26 января 2024, 14:07

- |

В начале недели Market Power опубликовал эксклюзивную стратегию по покупке облигаций в 2024 году. Сегодня — в продолжение — даем три конкретные бумаги, из которых каждый инвестор может выбрать, и объясняем, почему именно они прямо сейчас — лучшие в своем роде.

🔹Флоатер: МБЭС

ISIN: RU000A107DS5

Как мы писали в нашей стратегии, флоатеры все еще суперактуальны, если покупать их с горизонтом до полугода.

Бумага конкретно этой компании хороша тем, что краткосрочные активы МБЭС значительно превышают краткосрочные обязательства. То есть риск околонулевой: на горизонте до года МБЭС может покрыть все обязательства, если вдруг появится нужда.

🔹Фикс: Самолет

Для облигаций с фиксированным купоном сейчас, в пору высоких ставок, есть особенно интересные идеи на первичном рынке. Например, Самолет, который будет размещаться уже 6 февраля.

Первоначальный ориентир купона обозначен на уровне ниже 16%. Купоны — ежемесячные, а значит бумага (с учетом их реинвестирования) дает годовую доходность 17,23%. Это на 50-150 б. п. выше доходностей других бумаг компании.

( Читать дальше )

💼Бонд недели

- 22 декабря 2023, 12:35

- |

В нашей постоянной рубрике «Инвестидея»

❗️Только флоатеры и замещающие облигации!

📌Что это за компания?

Международный банк экономического сотрудничества (МБЭС) — Наднациональный банк развития, зарегистрированный в ООН с целью содействия торговли стран-членов. Участники – Россия, Монголия, Вьетнам и страны Восточной Европы из ЕС

📌Код облигации (ISIN):

RU000A107DS5

📌Почему именно эта бумага?

🔸Финансовое положение МБЭС укрепилось: за 1 половину 2023 года у него вырос капитал, банк вернулся к прибыли. Так что бумага сохраняет инвестиционную привлекательность.

🔸Капитал МБЭС поддерживается на высоком уровне, несмотря на разовые убытки. За 1 полугодие он рос благодаря восстановлению резервов по российским активам и положительному финансовому результату.

🔸Краткосрочные активы, по данным в отчете, значительно превышают краткосрочные обязательства. То есть на горизонте до года МБЭС может покрыть все обязательства, если появится такая нужда.

( Читать дальше )

Газпромбанк поведет сбор заявок на облигации объемом 20 млрд рублей - Синара

- 21 ноября 2022, 17:45

- |

Газпромбанк в понедельник, 21 ноября, откроет книгу заявок по облигациям серии 001P-22P на сумму не менее 20 млрд руб. Срок обращения — 10 лет. По выпуску предусмотрена оферта через 2,5 года. Ориентир по ставке купона будет объявлен позднее.

Учитывая вторичный рынок бумаг эмитента и прошедшее на прошлой неделе размещение облигаций Сбербанка, полагаем, что доходность нового выпуска должна находиться в районе 9–9,2% годовых.

РусГидро планирует 22 ноября открыть книгу заявок на трехлетние облигации серии БО-П07 объемом 20 млрд руб. Ориентир по доходности установлен на уровне не выше 100 б. п. к значению КБД Московской биржи на сроке три года.

На конец пятницы ориентир по доходности соответствовал значению 9,35% годовых. Сейчас наблюдается довольно высокий спрос на облигации качественных эмитентов, к которым, без сомнения, относится РусГидро, поэтому мы считаем, что размещение пройдет при высоком спросе, а доходность будет снижена ближе к 9% годовых.Афонин Александр

( Читать дальше )

Предстоящие размещения облигаций российских эмитентов - Синара

- 10 октября 2022, 17:17

- |

В предыдущий раз компания выходила на рынок в начале сентября, разместив трехлетние бумаги на сумму 5 млрд руб. с купоном 10,75% годовых.

Учитывая вторичный рынок эмитента, мы полагаем, что справедливая доходность для нового выпуска располагается в районе 11% годовых.Афонин Александр

Синара ИБ

Международный Банк Экономического Сотрудничества (МБЭС) 10 октября откроет книгу заявок на вторичное размещение облигаций серии 001Р-01 на сумму до 7 млрд руб. Дата следующей оферты — 9 октября 2023 г. Ставка купона — 10,25% годовых. Цена размещения — 100% от номинала.

С одной стороны, премия свыше 200 б. п. к суверенной кривой выглядит интересной для банка с рейтингом AAA(RU) и «стабильным» прогнозом, однако существует риск для формата работы банка. МБЭС — международная финансовая организация, цель которой заключается в развитии экономического сотрудничества стран-акционеров (52% — Россия, 47% — страны ЕС). Однако в начале марта министры финансов стран ЕС — участников банка сообщили о намерении выйти из капитала финансовой организации. При этом в соответствии с уставными документами МБЭС выход менее двух третей участников из состава акционеров не приводит к процедуре ликвидации банка. Таким образом, вероятность ликвидации маловероятна, но бизнес-модель МБЭС в текущих условиях вызывает вопросы.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал