Кредитный рейтинг

НКР повысило кредитный рейтинг ООО «Моторика» до уровня A․ru

- 25 июля 2025, 16:45

- |

Всем привет!

Заканчиваем рабочую неделю на позитивной ноте! Рейтинговое агентство НКР повысило кредитный рейтинг ООО «Моторика» с A-․ru до A․ru и изменило прогноз на позитивный.

Основными драйверами роста кредитного рейтинга стали:

• Сильные рыночные позиции. «Моторика» занимает лидирующие позиции на рынке бионических протезов верхних конечностей и последовательно расширяет продуктовый портфель, включая кресла-коляски, протезы нижних конечностей и нейростимуляторы, а также оказывает комплексные услуги по реабилитации.

• Низкая долговая нагрузка и высокая рентабельность. Финансовый профиль компании получил высокую оценку благодаря низкой долговой нагрузке, высокой рентабельности и прочной ликвидной позиции. Напомним, что по итогам 2024 года рентабельность по EBITDA составила 38%.

• Рост качества корпоративного управления. «Моторика» стремится следовать лучшим практикам корпоративного управления. В 2024 году был расширен совет директоров, создан комитет по управлению рисками, внедрены внутренние регламенты.

( Читать дальше )

- комментировать

- 274

- Комментарии ( 0 )

"Как инвестору относиться к дефолту облигаций? Какие будут надежными?

- 24 июля 2025, 17:09

- |

Приветствуем любимых подписчиков и инвесторов рынка📊

Инвесторы продолжают искать надежные инструменты с привлекательной доходностью перед важной пятницей, поэтому облигации не отстают в популярности от решения ключевой ставки. Некоторых инвесторов спугнули события дефолтов высокодоходных облигаций.

За последние 6 месяцев объем дефолтов вырос до 19,3 млрд руб., но эти случаи касаются 1-2 компаний. В других случаях с опозданием, но эмитенты исполняют свои обязательства. Поэтому после «дня трех технических дефолтов» бумаги компаний, которые их объявили, за неделю вернулись почти к тем же значениям.

А как тогда выбирать более стабильные облигации?

С психологической точки зрения не стоит воспринимать случаи дефолтов со страхом. Речь идет о компаниях с кредитным рейтингом ВВ или В+. Наша команда решила взять во внимание эту тему и подобрать своим подписчикам более надежные облигации.

ОФЗ

✔️ По вопросу надежности, мы выбираем длинные ОФЗ ок. 10 лет. При сценарии продолжения цикла снижения ключевой ставки в 2026-2027г. доходность таких облигаций может составить 35-45% Например, ОФЗ 26244 со сроком погашения до 2034 г.

( Читать дальше )

Агентство «Эксперт РА» отозвало без подтверждения рейтинг облигаций ПАО «Селигдар» серии 001Р-05

- 24 июля 2025, 08:11

- |

ПАО «Селигдар» (далее – «Селигдар», «Группа») является одним из ведущих производителей золота и крупнейшим производителем олова в России. Активы Группы располагаются в Республике Саха (Якутия), Алтайском крае, Республике Бурятия, Оренбургской области, Хабаровском крае и на Чукотке.

Кредитный рейтинг облигационного займа ПАО «Селигдар» серии 001Р-05, ISIN RU000A10C5K9 был впервые опубликован 22.07.2025. Предыдущий рейтинговый пресс-релиз по данному объекту рейтинга был опубликован 22.07.2025.

Кредитный рейтинг был ранее присвоен по российской национальной шкале с использованием методологии присвоения кредитных рейтингов долговым инструментам raexpert.ru/ratings/methods/current.

Ключевыми источниками информации, использованными ранее в рамках рейтингового анализа, являлись данные ПАО «Селигдар», а также данные АО «Эксперт РА» и из открытых источников.

( Читать дальше )

АКРА подтвердило кредитный рейтинг Инарктики на уровне A+(RU) со стабильным прогнозом

- 23 июля 2025, 09:30

- |

Аналитическое Кредитное Рейтинговое Агентство (АКРА) подтвердило рейтинг кредитоспособности компании на уровне A+(RU) со стабильным прогнозом.

💬 По словам экспертов:

Инарктика «занимает лидирующие позиции на рынке аквакультурного производства атлантического лосося, морской и озерной форели как в денежном, так и в натуральном выражении. В 2024 году компания увеличила свою долю на рынке в денежном выражении и сохранила ее в натуральном. Группа присутствует на всех ключевых этапах цепочки создания стоимости, являясь вертикально интегрированным холдингом».

АКРА высоко оценила:

▶️ «рыночные позиции компании, географическую диверсификацию и практики корпоративного управления»

▶️ «низкую долговую нагрузку, высокий уровень обслуживания долга, очень высокий уровень рентабельности при сильной ликвидности»

▶️ «сбалансированность долгового портфеля как по срокам погашения, так и по диверсификации кредиторов»

Агентство отдельно подчеркнуло высокий уровень ликвидности, который обеспечивается «комфортным графиком погашения долговых обязательств, значительным объемом доступных кредитных линий, который многократно превышает общий долг компании, а также широкими возможностями привлечения внешних источников финансирования».

( Читать дальше )

❓ Стоит ли доверять кредитным рейтингам?

- 22 июля 2025, 19:42

- |

📌 Многие инвесторы при поверхностном анализе высокодоходных облигаций смотрят лишь на 3 вещи – название компании, доходность к погашению и кредитный рейтинг компании. Сегодня подробнее расскажу о тех самых рейтинговых «звёздочках» в приложениях брокеров, и почему зачастую стоит быть более внимательным.

🔍 СУТЬ РЕЙТИНГОВЫХ АГЕНТСТВ:

• Кредитный рейтинг облигаций – это оценка способности компании вовремя выплачивать купоны и погашать сумму долга. Такую оценку выдают независимые рейтинговые агентства, используя свою методику.

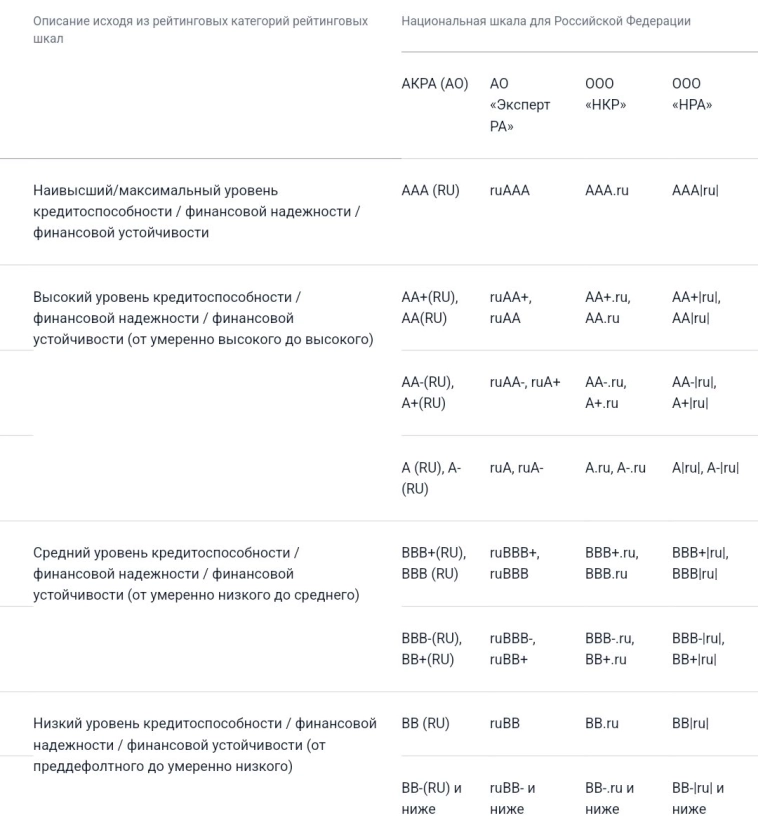

• Сейчас в России действуют 4 рейтинговых агентства – АКРА, Эксперт РА, НКР, НРА. Они присваивают рейтинг по шкале от ААА (наивысший уровень кредитоспособности) до С или D (преддефолтный или фактический дефолт).

• При определении рейтинга учитываются финансовое положение компании, её платёжеспособность, история предыдущих платежей, прогнозируемые доходы и прочие факторы.

🤔 ОШИБКИ ИЛИ ПОГРЕШНОСТЬ?

• Решил выделить 3 свежих примера, когда компании с сомнительными фин. результатами получали рейтинг выше B (средняя степень надёжности), после чего случался дефолт:

( Читать дальше )

Эксперт РА понизил кредитный рейтинг ТГК-14 до уровня ruВВВ- и изменил прогноз на развивающийся

- 22 июля 2025, 14:04

- |

Понижение кредитного рейтинга связано с изменением оценки блока корпоративных рисков на фоне ареста Председателя и члена Совета Директоров ПАО «ТГК-14» (далее – компания), произошедшего в связи с подозрением их участия в особо крупном мошенничестве в сфере тарифообразования в регионе присутствия компании. Изменение прогноза по рейтингу на развивающийся связано с неопределенностью относительно результата рассмотрения уголовного дела и влияния этого результата на дальнейшую реализацию утвержденных компанией финансовых планов и инвестиционной программы, что может создать повышенные риски увеличения финансовой нагрузки, а также риски существенного снижения объёма доступной ликвидности. При этом по заявлениям топ-менеджмента, компания работает в штатном режиме, инвестиционная программа по проектам КОММОД и КОМ НГО выполняется в полном объеме в соответствии с утвержденными планами.

( Читать дальше )

⭐️ТГК-14 снижение кредитного рейтинга. Опять

- 22 июля 2025, 10:42

- |

---

Эксперт РА понизил кредитный рейтинг компании ПАО «ТГК-14» до уровня ruВВВ- и изменил прогноз на развивающийся. Ранее АКРА понизило кредитный рейтинг до ВВВ, изменив прогноз на «негативный». И это было еще до ареста топ-менеджера. У компании остается рейтинг А- от НКР, что позволяет относить ТГК-14 к среднему кредитному рейтингу, но мы в своих подборках будем ориентироваться на повышенный риск и отмечать ⚡️

( Читать дальше )

АКРА понизило кредитный рейтинг Мечела до уровня "A-(RU)", прогноз "негативный"

- 21 июля 2025, 20:46

- |

◾Понижение кредитного рейтинга Публичного акционерного общества «Мечел» связано с ухудшением показателя долговой нагрузки вследствие уменьшения операционного денежного потока из-за более низких цен реализации основной продукции Компании. Показатель обслуживания долга по итогам 2024 года опустился ниже отметки 2,5х и с высокой долей вероятности останется ниже указанного уровня в 2025 и 2026 годах. Сохранение «Негативного» прогноза по кредитному рейтингу объясняется тем, что есть определенная вероятность менее уверенного восстановления операционного денежного потока ПАО «Мечел» в 2026 году на фоне постепенного восстановления цен на основную продукцию Компании (особенно уголь). С учетом указанных выше факторов показатель обслуживания долга ПАО «Мечел» в 2026 году составит менее 2,5х, а показателя долговой нагрузки будет выше 3,5х.

◾Кредитный рейтинг Компании обусловлен сильной рыночной позицией и сильной оценкой бизнес-профиля, которая определяется с учетом высокой степени вертикальной интеграции, значительной доли продукции с высокой добавленной стоимостью в структуре продаж, а также сильной продуктовой диверсификации товарного портфеля.

( Читать дальше )

Воскресная встреча инвесторов. Итоги недели. Подкаст ТОП-4

- 20 июля 2025, 10:50

- |

Приветствуем вас в воскресенье на нашем канале. Эта неделя вышла довольно позитивной на рынке, и стоить отметить, что самой доходной в июле. С 14 по 18 июля доходность основного и спекулятивного портфелей в сумме повысилась на +7,99%. 🔥( 44 173 руб).

Геополитика

Это все с участием негативной политики в начале недели с угрозами Трампа о вторичных пошлинах на 100% через 50 дней. Психологически такие угрозы не вызвали страх инвесторов. Больше влияющих событий в понедельник не было и рынок вырос сразу на 3%📈. Индекс Мосбиржи наконец прервал падение и поднялся почти до 2750. В концу недели закрепился на уровне 2784.

Инфляция и ключевая ставка

Всю неделю инвесторы сохраняли позитивное настроение в ожидании приближения заседания ЦБ по вопросу ключевой ставки, которое состоится уже на следующей неделе, 25 июля. Рынок поддержали свежие результаты замедления инфляции с 9,46% до 9,34%. Годовая инфляция тоже не ускорилась и снизилась до 9,34%.

Сейчас по нашим расчетам идем к таргету 7% инфляции в 2025 г. Поэтому позитивное настроение инвесторов будет сохраняться до 25 июля, с уверенным ожиданием снижения ключевой ставки до 19-18%.

( Читать дальше )

Группа «ВИС» получила рейтинг AA-.ru

- 18 июля 2025, 13:27

- |

Национальное кредитное агентство (НКР) присвоило Группе «ВИС» высший за всю историю оценки холдинга кредитный рейтинг AA-.ru со стабильным прогнозом.

Национальное кредитное агентство (НКР) присвоило Группе «ВИС» высший за всю историю оценки холдинга кредитный рейтинг AA-.ru со стабильным прогнозом.Почему это важно для инвесторов?

✅ Устойчивая бизнес-модель: реализация долгосрочных инфраструктурных проектов с государственной поддержкой

✅ Кризисоустойчивость: стресс-тестирование НКР доказало стабильность даже в неблагоприятных экономических условиях

✅ Группа – лидер в ГЧП: инвестиционный портфель объёмом 805 млрд рублей

Факторы успеха Группы «ВИС»

▫️ 105 построенных объектов по всей стране

▫️ Собственные мощности: техника, производство, цифровые технологии

▫️ Гарантии государства по возврату инвестиций

🗣

«Высокая оценка экспертами НКР нашего бизнеса отражает как текущие финансовые результаты операционной деятельности, так и перспективы развития рынка государственно-частного партнёрства, на котором наш холдинг занимает весомую долю. Также это свидетельство эффективности выбранной нами стратегии развития», – отметил заместитель генерального директора по экономике и финансам Дмитрий Суворов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал