Блог им. Raptor_Capital

❓ Стоит ли доверять кредитным рейтингам?

- 22 июля 2025, 19:42

- |

📌 Многие инвесторы при поверхностном анализе высокодоходных облигаций смотрят лишь на 3 вещи – название компании, доходность к погашению и кредитный рейтинг компании. Сегодня подробнее расскажу о тех самых рейтинговых «звёздочках» в приложениях брокеров, и почему зачастую стоит быть более внимательным.

🔍 СУТЬ РЕЙТИНГОВЫХ АГЕНТСТВ:

• Кредитный рейтинг облигаций – это оценка способности компании вовремя выплачивать купоны и погашать сумму долга. Такую оценку выдают независимые рейтинговые агентства, используя свою методику.

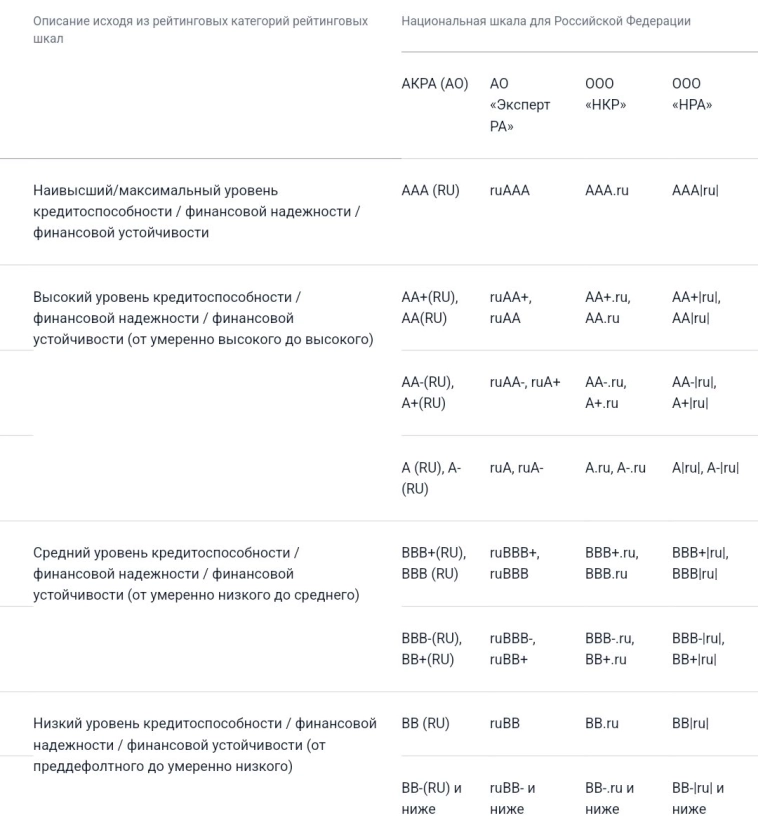

• Сейчас в России действуют 4 рейтинговых агентства – АКРА, Эксперт РА, НКР, НРА. Они присваивают рейтинг по шкале от ААА (наивысший уровень кредитоспособности) до С или D (преддефолтный или фактический дефолт).

• При определении рейтинга учитываются финансовое положение компании, её платёжеспособность, история предыдущих платежей, прогнозируемые доходы и прочие факторы.

🤔 ОШИБКИ ИЛИ ПОГРЕШНОСТЬ?

• Решил выделить 3 свежих примера, когда компании с сомнительными фин. результатами получали рейтинг выше B (средняя степень надёжности), после чего случался дефолт:

1️⃣ ТК Магнум Ойл – дефолт с 01.07.2025 г. На момент техдефолта у компании был рейтинг B+ с прогнозом «стабильный». При этом у компании из выручки в 6,5 млрд рублей на чистую прибыль пришлось лишь 640 тысяч рублей.

2️⃣ Топливная компания «Нафтатранс плюс» – дефолт с 01.07.2025 г. В феврале был поставлен рейтинг B+ с прогнозом «стабильный» (в ближайший год рейтинг не должен был меняться). При этом у компании показатель чистый долг/EBITDA был выше 10x.

3️⃣ Коммерческая недвижимость ФПК «Гарант-Инвест» – дефолт в марте 2025 г. В начале 2025 года у компании был рейтинг BBB с прогнозом «позитивный», в конце января прогноз всё же убрали, оставив уровень BBB. Заглянув в МСФО компании за 2024 год, можно было увидеть убыток в 250 млн рублей и чистый долг/EBITDA на уровне 9x.

📊 ИНТЕРЕСНЫЕ ФАКТЫ:

1️⃣ Заказывают рейтинги сами эмитенты. Так возникает конфликт интересов – теоретически агентства могут думать не о чужих рисках, а о своих (как не упустить выгодного заказчика).

2️⃣ Одной из причин мирового кризиса в 2008 году стал массовый дефолт ипотечных облигаций, когда агентства США ставили высокие рейтинги несоответствующим компаниям.

3️⃣ ЦБ РФ не раз отмечал, что не стоит принимать решение о вложениях в облигации, опираясь исключительно на их кредитный рейтинг.

✏️ ВЫВОДЫ:

• В большинстве случаев кредитные рейтинги показывают объективную оценку платежеспособности компаний, но всё же в любой сфере бывают ошибки, и не все ситуации можно предвидеть. Поэтому, как показывает практика, никогда не бывает лишним самостоятельно заглянуть в фин. результаты компании, оценив хотя бы её долговую нагрузку.

• К посту прикрепил расшифровку рейтинговых шкал, возможно, кому-то пригодится. В следующем посте про облигации опубликую свою подборку облигаций, которые уже добавил или планирую добавить в портфель. Напоминаю, что все обзоры компаний и секторов вы можете посмотреть в моём телеграм-канале.

❤️ Поддержите пост реакциями, если было интересно.

_____

👉 Подписывайтесь на мой телеграм-канал , там вы найдёте ещё больше аналитики и обзоров компаний.

теги блога Raptor_Capital

- Fix Price

- Headhunter

- IMOEX

- IPO

- IT-сектор

- iva technologies

- Ozon

- Positive Technologies

- SPO

- Whoosh

- X5

- X5 Retail Group

- акции

- Аренадата

- Астра

- аэрофлот

- Банк Санкт-Петербург

- банковский сектор

- ВК

- ВТБ

- Газпром

- Газпромнефть

- Делимобиль

- Диасофт

- Дивидендные акции

- дивидендный портфель

- дивиденды

- долговая нагрузка

- Европлан

- заседание ЦБ

- застройщики

- золото

- золотодобытчики

- инарктика

- Индекс МБ

- Индекс МосБиржи

- Интер РАО

- интеррао

- инфляция

- ключевая процентная ставка

- ключевая ставка

- Ключевая ставка ЦБ РФ

- лента

- лизинг

- Лукойл

- мать и дитя

- МГКЛ

- металлурги

- ММК

- МТС банк

- нефтгеазовый сектор

- нефтегазовый сектор

- НЛМК

- Новатэк

- обзор рынка

- облигации

- озон

- озон фармацевтика

- операционные результаты

- отчет МСФО

- отчеты МСФО

- отчёт

- офз

- Пищевая промышленность

- полюс

- Полюс Золото

- портфель инвестора

- прогноз компании

- прогноз по акциям

- прогноз по рынку

- Промомед

- Ритейл

- ритейлеры

- Роснефть

- Русагро

- самолет

- санкции

- сбер

- сбербанк

- сделки M&A

- Северсталь

- совкомбанк

- сургутнефтегаз

- Т-банк

- т-технологии

- татнефть

- тинькофф банк

- Транснефть

- Транснефть преф

- трейдинг

- фондовый рынок

- фьючерс MIX

- Хэдхантер

- ЦБ

- ЦБ РФ

- Черкизово

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс

насколько помню в=4% вероятность банкротств втечении года .. аа=0.1% вероятность... т.е если взять 100 компаний с рейтингом в то можно ожидать 4ре банкротства втечении года

или это тоже бла-бла-бла