ИнтерРАо

🔎«Интер РАО» Отчет МСФО

- 29 августа 2023, 16:04

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1808979

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Обзор данных Росстата по выработке электроэнергии в РФ в июне 2023г.

- 25 августа 2023, 18:25

- |

Росстат представил данные по выработке электроэнергии в РФ в июне 2023г. (за май— здесь) (через неделю выйдут подробные данные за июль, пока вышли только общие цифры):

👉выработка электроэнергии в РФ — 84,1 млрд.кВт*ч. (+2,1% г/г)

— в т.ч. выработка ТЭС станциями — 48,3 млрд.кВт*ч. (+4,1% г/г)

— в т.ч. выработка ГЭС — 17,5 млрд.кВт*ч. (-10,5% г/г)

— в т.ч. выработка АЭС — 17,9 млрд.кВт*ч. (+11,6% г/г)

Теперь посмотрим на динамику за 6 месяцев 2023г. с января-июнь 2023г.:

👉выработка электроэнергии в РФ — 586,7 млрд.кВт*ч. (-0,4% г/г)

— в т.ч. выработка ТЭС станциями — 381,8 млрд.кВт*ч. (+3,6% г/г)

— в т.ч. выработка ГЭС — 97,6 млрд.кВт*ч. (-7,1% г/г)

— в т.ч. выработка АЭС — 106,3 млрд.кВт*ч. (-5,3% г/г)

( Читать дальше )

Крутое пике в трейдинге у Интер РАО! Обзор результатов РСБУ за 6 месяцев 2023г.!

- 24 августа 2023, 16:47

- |

Компания Интер РАО опубликовала отчет по РСБУ за 6 месяцев 2023г. (последний отчет по РСБУ был полтора года назад):

👉Выручка — 16,5 млрд.руб.(-66,6% г/г)

👉Себестоимость — 14,0 млрд.руб.(-38,1% г/г)

👉Валовая прибыль — 2,5 млрд.руб.(-90,7% г/г)

👉Проценты к получению — 15,3 млрд.руб.(-13,1% г/г)

👉Прибыль от продаж — -2,7 млрд.руб. (+20,0 млрд.руб. годом ранее)

👉Чистая прибыль — 3,6 млрд.руб. (-88,0% г/г)

( Читать дальше )

Цена , оценка, рынок... анекдот

- 23 августа 2023, 09:47

- |

и часть аналитиков оценивает например одни компании дорого, другие дешево… у каждого свои аргументы, иногда и без аргументов, чтоб народ создавал какие то движения и брокер стриг с них свой %.

К примеру могут оценить одну справедливо стоящую в рынке компанию выше показателей, а ту у которой много активов и сильный фундамент ниже плинтуса.

например ИнтерРАО против ФСК Россети.

смотрим последние отчеты:

у ИРАО цена по балансу 600 млрд.р, а в рынке ее стоимость 450 млрд.р.

у Россетей по балансу 2 трл.р, а стоимость 260 млрд.р. (в ее же входит 10% ИРАО)

а аналитик предлагает лонг ИРАО +50% и шорт Россетей -50%

что мы получим в данном случае?

цена ИРАО будет 700\ Россети 130 (цена пакета ИРАО = 50% Россети!)

не глупо? нет?… по балансу Россети, имеющая уже стоимость в 3 раза больше будет стоить дешевле в 5 раз чем ИРАО?

ладно, можно сделать было бы скидку, если последняя была бы банкротом… но нет, компания Системообразующая… работает с хорошей прибылью, за 2022г. +40% к текущей рыночной стоимости.

( Читать дальше )

Какие сетевые и генерирующие компании пострадают от повышения ставок, а какие выиграют!

- 15 августа 2023, 18:40

- |

Сегодня Центральный Банк РФ поднял ключевую ставку с 8,5% до 12,0%, соответственно, вырастет стоимость заимствования у компаний и я решил посмотреть — какие компании могут занимать под высокие ставки, если у них, согласно финансовым отчетам, высокий уровень краткосрочного долга.

К сожалению, не все отчитались по МСФО за 6 месяцев 2023г., а Интер РАО уже 2 года не отчитываются, поэтому в ней я взял цифры из отчетов РСБУ.

( Читать дальше )

Текущая оценка активов, торгуемых на ММВБ, которые входят в ФСК Россети.

- 15 августа 2023, 15:44

- |

Саму ФСК ЕЭС 100% поглощенную мы не считаем, ее рыночная капитализация в 2020г составляла уже выше текущей оценки Россетей = 285 млрд.р и другие 100% дочерние компании, не торгуемые на бирже. их у ФСК Россетей 46.

Считаем реальную капитализацию только тех активов,

которые входят в ФСК Россети и торгуются непосредственно на ММВБ :

Интер РАО рыночная капитализация 435млрд.р пакет 10% = 43,5 млрд.р.

Россети Ленэнерго = 240 млр у фск 67.48% (162 млрд.р – доля ФСК Россети)

Россети Кубань = 210 млр у фск 99% (207,9 млрд.р – ФСК Россети)

МОЭСК = 66 млр у фск 50.90% (33,59 млрд.р – ФСК Россети)

Россети СК = 44,6 млр у фск 98.76% (44,04 млрд.р – ФСК Россети)

Россети Сибирь = 69 млр у фск 57.84% (39,9 млрд.р – ФСК Россети)

Россети Урала = 41 млр у фск 51.52% (21.12 млрд.р – ФСК Россети)

( Читать дальше )

Какие переменные оказывают влияние на российский рынок?

- 15 августа 2023, 14:38

- |

Приветствую трейдеры и инвесторы!

1. Слабый рубль. От этого выигрывают наши экспортеры и бюджет. При этом, лучше смотрятся нефтяники, как одновременно с девальвацией рубля растут цены на нефть.

2. Цены на нефть. Выигрывают нефтегазовые компании и бюджет. Естественно, здесь лидеры Лукойл и Сургут «преф».

3. Ключевая ставка. Рост процентных ставок влияет на оценку акций. Сейчас ставка стала 12%, очевидно, что в сентябре мы можем увидеть где-то 15%. Получается, уже дивидендные акции неэкспотрёров выглядят не интересны по текущим ценам. Также, страдают компании с высокой долговой нагрузкой, такие как МТС…

Также, не забываем про застройщиков. Ипотека будет дорожать, спроса на недвижимость снижаться. Здесь конечно в моменте может вырасти спрос. Люди пойдут парковать деньги в бетон на опережение, ожидая рост ставок выше.

А вот от роста процентных ставок выигрывают компании с большой «кубышкой». Например, Интер РАО, МосБиржа и тот же Сургутнефтегаз. У них начинают расти финансовые доходы, которые положительно скажутся на росте чистой прибыли.

( Читать дальше )

На какие акции стоит обратить внимание? - мнение финансиста Евгения Когана

- 11 августа 2023, 15:13

- |

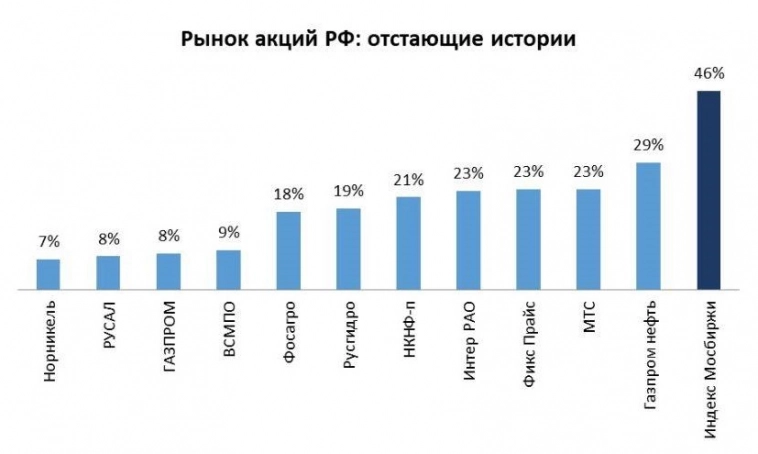

Российский рынок акций с начала 2023 года вырос на 46%. Подобное было в 2009 году, когда рынок после кризиса за полгода также почти удвоился.

— На какие истории лучше всего сейчас обращать внимание?

— На рынке есть отстающие бумаги, причем среди них несколько фишек. Причины отставания объективны: влияние санкций, проблемы с логистикой, слабые профильные рынки. Полагаем, что данные риски уже заложены в текущие котировки.Основной триггер для них — девальвация рубля, которая еще практически не учтена в стоимости акций. Риски на рынке остаются, и весьма существенные. Главным образом, это геополитика, да и проблемы в экономике РФ никуда не делись.

НЕ ЯВЛЯЕТСЯ ИНВЕСТИЦИОННОЙ РЕКОМЕНДАЦИЕЙ!

t.me/bitkogan

Интер РАО подтвердила снижение объема поставок электроэнергии в КНР по воздушной линии "Амурская-Хэйхэ" до 100-200 МВт с плановых 600 МВт

- 10 августа 2023, 17:05

- |

Интер РАО объясняет это снижением водности ГЭС в ОЭС Востока, ремонтами тепловой генерации и ростом электропотребления.

tass.ru/ekonomika/18484897

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал