Инвестирование

Vital Farms может вырасти на 50% благодаря восстановлению восходящего тренда.

- 18 декабря 2024, 16:09

- |

Vital Farms Inc., стремящаяся поставлять этичные продукты питания, реализует яйца и масло от животных, выращенных на пастбищах, в 24 000 магазинов. После неудачного IPO в 2020 году по цене $35 за акцию их стоимость упала на 77% к середине 2022 года. Однако в 2024 году акции внезапно начали стремительно расти, достигнув рекордных $48,41 в июле.

Однако динамика изменилась во второй половине года: акции Vital Farms сейчас торгуются на уровне $35,44, что на 27% ниже их исторического максимума. Возникает вопрос: стоит ли инвесторам использовать это снижение как возможность для покупки или ожидать дальнейшего падения? Ответ на этот вопрос может подсказать график волн Эллиотта ниже.

( Читать дальше )

- комментировать

- 246

- Комментарии ( 2 )

Аэрофлот испытывает давление со всех сторон

- 18 декабря 2024, 13:50

- |

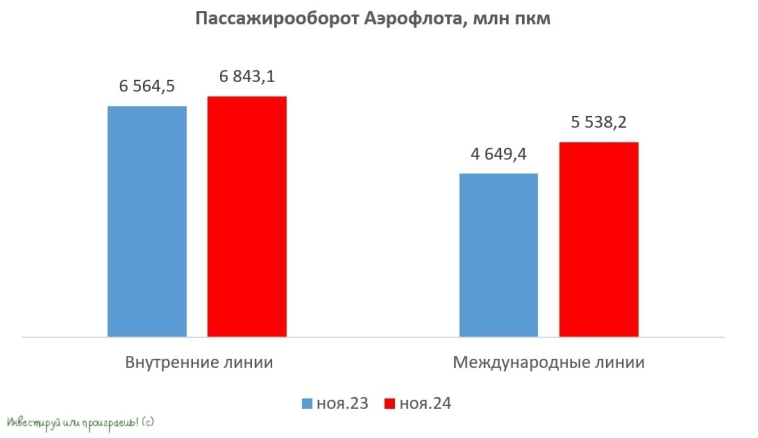

✈️ Крупнейший авиаперевозчик страны представил на минувшей неделе операционные результаты за ноябрь 2024 года. Со своими разъездами я только сейчас до них добрался, поэтому предлагаю заглянуть в них и детально проанализировать вместе с вами.

📈 Совокупный пассажирооборот вырос на +13,2% (г/г) до 11,1 млрд пкм. На первый взгляд, показатель кажется довольно позитивными, однако по сравнению с первым полугодием темпы роста заметно сократились — это может свидетельствовать о влиянии эффекта высокой базы, и, вероятно, в будущем мы можем ожидать дальнейшего замедления.

📈 На международных линиях пассажирооборот вырос на +24,1% (г/г) до 5,5 млрд пкм. Наибольшей популярностью среди пассажиров пользуются маршруты в Турцию, ОАЭ, Египет и Китай. Для сравнения, в ноябре 2019 года, до пандемии, показатель составлял 6,7 млрд пкм., поэтому, очевидно, потребуется ещё значительное время, прежде чем компания сможет обновить свой исторический рекорд в этом сегменте.

📈 На внутренних линиях пассажирооборот вырос на +6,3% (г/г) до 6,4 млрд пкм. С закрытием многих международных направлений российские путешественники всё чаще выбирают внутренние маршруты. Компания отмечает увеличение числа пассажиров на рейсах в такие города, как Санкт-Петербург, Иркутск, Калининград и Минеральные Воды.

( Читать дальше )

Новые рекорды для ETF: что это значит для рынка?

- 17 декабря 2024, 16:59

- |

Уолл-стрит выпускает новые биржевые фонды (ETF) с рекордной скоростью, и розничные инвесторы активно их скупают. Может ли это быть признаком приближающегося «критического момента» на рынке?

Мышление инвесторов, готовых рискнуть всем, становится очевидным при анализе притока средств в ETF. В нашем ноябрьском финансовом прогнозе Elliott Wave указывается, что мы можем быть на пороге нового спекулятивного пика:

На завершающих стадиях крупного бычьего рынка часто наблюдается, как индексы Dow Jones и NASDAQ демонстрируют разнонаправленные движения на сотни пунктов. Тем не менее, инвесторы продолжают активно входить на рынок. Financial Times в начале октября сообщила: «Притоки в ETF установили рекорды в третьем квартале». Глобальный объем вложений достиг 500 миллиардов долларов, что на 25% больше предыдущего рекорда, установленного в первом квартале этого года.

«Рекорды ETF в этом году не просто превзойдут, они будут уничтожены», — отметил аналитик ETF из Bloomberg.

( Читать дальше )

Акции немецких компаний могут покинуть индекс DAX по нескольким причинам.

- 17 декабря 2024, 16:58

- |

Разрыв между текущей ценой немецкого индекса DAX и его балансовой стоимостью стал значительно выраженным. Исторически, периоды, когда DAX торговался близко к своей балансовой стоимости, предшествовали важным рыночным изменениям.

Один из методов оценки привлекательности фондового индекса — это сравнение его балансовой стоимости с рыночной. В нашем ноябрьском обзоре мирового рынка особое внимание уделено немецкому индексу DAX, который на данный момент демонстрирует существенное отклонение от своей балансовой стоимости.

Этот анализ помогает определить, является ли индекс переоцененным или недооцененным, а также предоставляет полезные идеи о возможных направлениях его движения в будущем.

В 2024 году расхождения между ценами акций, доходами и их оценками стали еще более заметными. Euro Stoxx 50, несмотря на то, что торгуется всего на 12% ниже своего исторического максимума (впечатляющий факт, учитывая, что пик был достигнут еще в 2000 году), демонстрирует снижение доходов компаний быстрее, чем тающий весной снег.

( Читать дальше )

ОПЕК+ против Трампа: битва за контроль над ценами на нефть

- 17 декабря 2024, 07:40

- |

📣 Экс-глава департамента стратегии и инноваций Газпромнефти Cергей Вакуленко накануне поделился своими мыслями на этот счёт. Напомню, он был одним из первых, кто после событий 2022 года открыто говорил о реальных дисконтах на российскую нефть, подчёркивая, что ситуация не столь критична, как её представляют многие. Особую ценность мнению Вакуленко придаёт также тот факт, что он свободен от обязательств перед российскими нефтяными компаниями и может высказывать свою точку зрения честно и без оглядки на корпоративные интересы.

✔️Новому президенту США будет непросто нарастить озвученные выше объёмы нефтедобычи.

( Читать дальше )

Схемы мошенничества на бирже

- 16 декабря 2024, 17:53

- |

Автор видео рассказывает как мошенники обманывают участников биржи. раскрываются различные схемы обмана на фондовом рынке, валютном рынке криптовалютном секторе, предлагается способы противодействия

CompoSecure вырос более чем вдвое. Пора продавать?

- 16 декабря 2024, 16:01

- |

Больше года назад, 19 сентября 2023 года, мы рассказали нашим читателям о ведущем производителе металлических платёжных карт — компании CompoSecure. Она стала публичной три года назад через SPAC. Тогда акции компании находились в упадке.

Но несмотря на это, компания была лидером в своей нише и имела высокую прибыльность. Кроме того, акции были недооценены: их стоимость превышала прибыль всего в 7 раз. Также наблюдалась бычья установка волн Эллиотта.

( Читать дальше )

Пять положительных аспектов применения волнового принципа Эллиотта при принятии решений.

- 16 декабря 2024, 16:00

- |

Принцип волн Эллиотта отличается тем, что основан на идее о цикличности поведения толпы. Согласно этому принципу, закономерности в настроениях участников рынка можно увидеть в колебаниях цен на свободно торгуемых рынках.

Все находятся в поиске мифического Святого Грааля прогнозирования, но есть один метод анализа, который выделяется среди прочих. Он основан на импульсных индикаторах, которые по своей природе отстают от рыночных тенденций.

Особенность волнового принципа Эллиотта заключается в том, что он опирается на идею о наличии закономерностей в поведении толпы, которые можно обнаружить в динамике цен на свободно торгуемых рынках. Это делает его уникальным инструментом в мире технического анализа.

Принцип волн помогает выявить преобладающее направление тренда на любом временном интервале. Например, если на дневном графике наблюдается пятиволновой подъём, это указывает на восходящий тренд в рамках дня. Однако, если рассматривать тот же инструмент на часовом графике, можно увидеть, что в пределах дневного интервала часовой тренд направлен вниз.

( Читать дальше )

Диверсификация по странам - это конечно неплохо, но есть нюансы

- 16 декабря 2024, 08:45

- |

🇺🇸 Несмотря на то, что российские фондовые площадки включены в санкционный список SDN, у частных инвесторов из нашей страны осталась возможность участвовать в росте американского фондового рынка, посредством торговли фьючерсами на индексы S&P500 и NASDAQ, которые представлены на Московской бирже.

Эти инструменты торгуются независимо от американских провайдеров, а расчёты производятся в рублях, хотя их стоимость официально привязана к доллару США. Фьючерсы не подвержены санкциям и не будут заблокированы на счетах инвесторов, так как они представляют собой полностью российские финансовые продукты, которые точно отслеживают динамику ключевых североамериканских фондовых индексов.

( Читать дальше )

Календарь IPO в России

- 15 декабря 2024, 09:07

- |

📃 Ну а чтобы хоть как-то поднять настроение, на этом вялом и безыдейном российском рынке, давайте я просто оставлю эту картинку здесь. А вы посмотрите на неё и подумаете: российскому фондовому рынку быть! И всё лучшее нас ещё ждёт где-то впереди, в том числе и интересные IPO!

Глядишь — и озвученный президентом план по удвоению капитализации к 2030 году будет реализован. Главное — чтобы Антон Германович позитивил почаще, а негативил — пореже!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал