ДИВИДЕНДЫ

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

❗️❗️Антирейтинг промышленности: почему автопром сдал позиции.

- 17 декабря 2025, 09:19

- |

Согласно данным ЦСР о производстве и продажах автомобилей по итогам 9 месяцев 2025 года российский автопром переживает глубокий кризис: в октябре 2025 года производство автомобилей упало на 38% и это самый резкий спад за год. За десять месяцев объем выпуска снизился на 9,6%, а продажи легковых автомобилей — на 17,8%. Особенно сильно пострадал грузовой сегмент: производство рухнуло на 32%, что напрямую указывает на сокращение инвестиционной активности в смежных отраслях экономики.

Финансовые показатели автопроизводителей тоже плачевные — чистый убыток «КАМАЗа» вырос в 7,7 раза, рентабельность отрасли упала до минимума с 2021 года. Эксперты называют ситуацию структурной: высокие ставки кредитования, слабая конкурентоспособность и зависимость от импорта комплектующих не дают восстановиться даже при локализации производства. Без масштабных инвестиций и смягчения финансовых условий отрасль рискует остаться в ловушке технологического отставания, но масштабные инвестиции сейчас нерентабельны из-за высокой стоимости денег и из-за резкого падения спроса на наш автопром.

( Читать дальше )

- комментировать

- 284

- Комментарии ( 0 )

11 российских компаний с наибольшим индексом стабильности дивидендов

- 17 декабря 2025, 08:17

- |

Индекс DSI (Dividend Stability Index) — коэффициент, который показывает насколько компания стабильно выплачивает дивиденды и увеличивает их размер год от года. Индекс придумала УК Доход. При расчете индекса DSI используются данные о выплаченных дивидендах в предыдущие завершенные 7 лет. Индекс не учитывает риски будущего изменения размеров дивидендов.

Индекс принимает значения от 0 до 1, где 1 означает что дивиденды стабильно выплачиваются 7 лет подряд, при этом увеличивается их размер. Если DSI >0,6 это означает, что дивиденды выплачивались последние 6 из 7 лет, при этом размер дивидендов не уменьшается.

Сейчас дивидендные выплаты значительно ниже процентных ставок по вкладам и доходности облигаций, но их ценность не в этом, а в том что стоимость акций со временем вырастет и на вложенную сумму можно будет получить бОльшую дивидендную выплату.

Рассмотрим компании с максимальным индексом DSI, а также когда могут быть ближайшие дивиденды и размер предыдущих выплат.

1. Лукойл

DSI: 1

Стоимость акции: 5732 ₽

( Читать дальше )

Аэрофлоту лучше бы отказаться от выплаты дивидендов за 2025г. для контроля долгосрочных рисков, но решение, вероятно, будет компромиссным с учетом интересов государства как ключевого акционера

- 17 декабря 2025, 08:15

- |

Группе «Аэрофлот» с точки зрения долгосрочной устойчивости было бы рационально отказаться от выплаты дивидендов за 2025 год, однако итоговое решение, вероятнее всего, окажется компромиссным и будет учитывать интересы государства как ключевого акционера. К такому выводу пришел руководитель команды анализа акций нефтегазовых и транспортных компаний «Эйлера» Андрей Полищук в исследовании, с которым ознакомились «Ведомости».

По оценке аналитика, «Аэрофлот» может направить на дивиденды около 25% скорректированной чистой прибыли по МСФО за 2025 год, что эквивалентно примерно 2,31 руб. на акцию с доходностью около 4%. Это ниже целевого ориентира, закрепленного в дивидендной политике группы, которая предусматривает распределение 50% скорректированной чистой прибыли. Для сравнения: по итогам 2024 года компания выплатила 38% прибыли — 20,95 млрд руб., или 5,27 руб. на акцию, тогда как в 2019–2023 годах дивиденды не выплачивались из-за пандемии и последующих геополитических ограничений.

( Читать дальше )

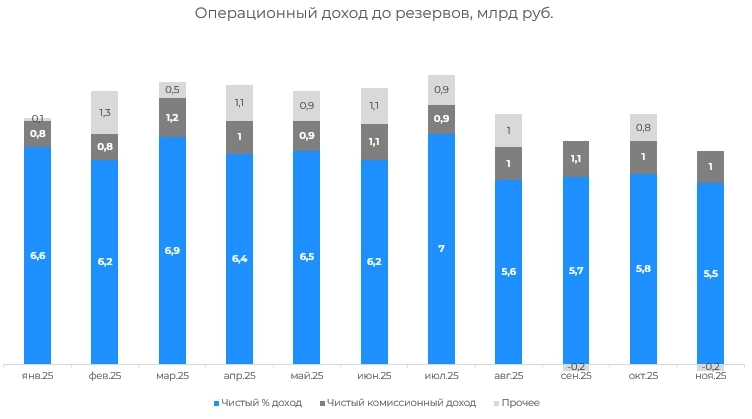

БСП: результаты ноября напугали рынок. Есть ли причины для паники?

- 16 декабря 2025, 21:47

- |

Банк Санкт-Петербург представил ожидаемые финансовые результаты по РСБУ за ноябрь и 11 месяцев 2025 года. Чистая прибыль в ноябре составила 1.2 млрд рублей при 6,7% рентабельности капитала.

За 11М25 чистая прибыль составила 37 млрд рублей, снизившись на 22,2% относительно аналогичного периода прошлого года, рентабельность капитала — 19,6%. Ключевая причина снижения прибыльности – рост расходов, связанных с обесценением кредитов. С начала года они составили 13.8 млрд рублей. За весь 2024 год — 4.9 млрд рублей. Такое значительное увеличение данных расходов не является сюрпризом. Еще в начале августа Банк публично изменил прогноз на 2025 год, указав в качестве ориентира стоимость риска на уровне 2%, что соответствует в 2025 году 16 млрд расходам, связанным с обесценением кредитного портфеля.

Операционный доход прогнозируемо сокращается на фоне снижения чистого процентного дохода из-за нормализации уровня чистой процентной маржи.

( Читать дальше )

Куда движется Газпромнефть: разбор финансовых итогов 9 месяцев и дивидендный прогноз на 2026 год

- 16 декабря 2025, 21:36

- |

Наступил новый период для оценки положения крупных игроков на рынке. Давайте обратим внимание на результаты, которые показала Газпромнефть по завершении первых трёх кварталов 2025 года. Цифры дают пищу для размышлений о том, как компания справляется с вызовами времени.

За отчётный период общая выручка составила 2073 миллиарда рублей. В годовом сопоставлении этот показатель уменьшился на 11 процентов. Падение связывают со сложившейся макросредой, где ключевую роль сыграли укрепление национальной валюты и снижение цен на нефть.

Операционная прибыль, исключающая амортизацию и налоги, зафиксирована на уровне 656,7 миллиарда рублей. Это на 32 процента меньше, чем год назад. Чистая прибыль компании также продемонстрировала сжатие, составив 247 миллиардов рублей, что означает снижение на 37,1 процента в годовом исчислении.

Более детальный взгляд на отчётность показывает, что доходы от реализации нефти упали на 10,6 процента. Компании удалось несколько сократить свои операционные расходы — на 4,6 процента. Однако это не спасло операционную прибыль от значительного снижения с 538,1 до 319,4 миллиарда рублей. Рентабельность по показателю EBITDA в третьем квартале немного уменьшилась, составив 24,9 процента против 25,6 процента годом ранее.

( Читать дальше )

❗️❗️Акции Мать и дитя - стоит ли покупать?

- 16 декабря 2025, 21:31

- |

Ответ на этот вопрос, прежде всего, будет зависеть от того, с какой целью и с каким горизонтом инвестирования вы рассматриваете эту акцию, при этом стоит учитывать персональную толерантность к риску, финансовые цели и общую структуру портфеля. Однако, если мы абстрагируемся от индивидуальных обстоятельств и говорим сугубо про долгосрочные фундаментальные перспективы компании, то на них мы смотри позитивно

Компания очень много лет редкую для рынка стратегическую дисциплину, фокусируясь на органическом росте и целевых приобретениях. Вслед за этим растут и финансовые показатели компании и выплачиваемые дивиденды. Компания не просто увеличивает количество точек присутствия, а выстраивает интегрированную экосистему услуг, что создаёт значительный синергетический эффект и укрепляет бренд. В этом году, например, компания приобрела ГК Эксперт — три стационара и 18 клиник в 13 городах России, за счет чего получила дополнительную возможность усилить свои позиции на рынке частной медицины. Логично, что такая динамика напрямую отражается и на финансовых результатах, всего за несколько лет выручка совершила серьёзный рывок: с 16 млрд рублей в 2019 году до 33,1 млрд рублей за истекший 2024 год.

( Читать дальше )

Дивидендная ловушка: почему высокие проценты — это красный флаг для инвестора

- 16 декабря 2025, 20:19

- |

Соблазн купить акции с дивидендной доходностью под 15-20% огромен. Кажется, что вот он — пассивный доход мечты. Однако за высокими цифрами часто скрывается дивидендная ловушка — ситуация, когда инвестор теряет не только на падении курса акций, но и на отмене самих выплат. Разбираемся, как не попасться на удочку.

Что такое дивидендная ловушка и почему она возникает

Дивидендная ловушка — это ситуация, когда компания продолжает платить высокие дивиденды, несмотря на ухудшение фундаментальных показателей бизнеса.

Инвестор видит привлекательную доходность и покупает акции, но вскоре компания вынуждена резко сократить или полностью отменить выплаты. Курсовая стоимость бумаг при этом продолжает падать, заставляя инвестора нести двойные убытки.

Почему опасные дивиденды кажутся такими привлекательными? Все дело в механике расчета дивидендной доходности. Это отношение размера дивиденда к цене акции. Соответственно, доходность взлетает до небес в двух случаях:

( Читать дальше )

Ваш дивидендный портфель устарел? Какие бумаги будут лидерами выплат в 2026 по мнению аналитиков

- 16 декабря 2025, 18:56

- |

Недавно рассматривали прогноз по дивидендам от Атона. Сегодня на очереди прогноз от аналитиков ВТБ Инвестиций.

По их расчётам в 2026 году российские компании выплатят инвесторам примерно 3,6 трлн рублей. Однако эксперты отмечают, что ключевой тренд будущего года — смещение фокуса на внутренний спрос.

🎯 ТОП-дивидендные идеи на 2026 год

Аналитики выделяют компании, ориентированные на внутренний рынок, как главных кандидатов на высокую доходность:

1️⃣ Займер 💵 #ZAYM (финансовые услуги)

2️⃣ МТС 📱 #MTSS (телекоммуникации)

3️⃣ Банк Санкт-Петербург 🏦 #BSPB (финансы)

4️⃣ Хедхантер 🔖 #HEAD (HR-технологии)

При этом аналитики ожидают, что общая дивидендная доходность рынка будет на уровне 7,7%. Надо сказать, что это ниже, чем прогнозирует Атон и ниже, чем у облигаций, вкладов и фондов денежного рынка на текущий момент (прогноз тут). Надо сказать, что мне нравятся ещё акции 🏪 «Пятёрочки», которая тоже ориентирована на внутренний рынок и активно развивается.

Кстати, интересные выпуски облигаций рассматриваем здесь, там же вчера сделала подборку вкладов с доходностью до 35%.

( Читать дальше )

Когда продавать акции X5?

- 16 декабря 2025, 17:36

- |

💸 Любит наш рынок дивиденды.

Даже в долг. Акции X5 на фоне дивидендной отсечки 5 января подбираются к рубежу в 3 000 руб. Дивидендная доходность к текущим ценам 12,3%.

Совокупный дивиденд за 2026 год будет сопоставим с этим январским дивидендом.

Насколько это интересно? Потенциал безусловно остается (процентов 30% к текущей цене с учетом дивиденда).

📊 Оценка без ближайшего дивиденда 5,7 P/E 2026 года. За 6,5 P/E надо однозначно продавать. Дадут такую цену до 5 января?)

Мои обзоры наших ритейлеров читайте по ссылкам:

Почему Лента уже 1 950? t.me/Vlad_pro_dengi/2069 (обзор стратегии)

Про дивиденды X5: t.me/Vlad_pro_dengi/2023

Есть ли идея в Магните: t.me/Vlad_pro_dengi/1894

❔Дивиденды: зачем компании делятся прибылью?

- 16 декабря 2025, 17:27

- |

Если у тебя есть акция — ты совладелец компании. Пусть доля микроскопическая, но это твоя доля бизнеса. И когда бизнес зарабатывает — логично, что часть прибыли может пойти тебе в карман. Так и появляются дивиденды — один из самых приятных видов пассивного дохода.

Как компании решают, сколько выплатить?

Решение всегда начинается сверху:

Совет директоров предлагает размер дивидендов. Затем акционеры утверждают его на собрании. После этого компания перечисляет деньги на брокерские счета всех, кто был в списке акционеров на дату закрытия реестра. Но к сожалению, дивиденды — это не обязательство.

Компания может сократить их или вовсе не платить, если нужно сохранить кэш, пережить кризис или инвестировать в развитие.

Какие бывают дивиденды?

1️⃣ Денежные — классика. Просто деньги на счёт.

2️⃣ Акциями — вместо денег дают новые акции (честно, сам не встречал)

3️⃣ Натуральные — чистая экзотика. Например, компании могут выдать часть своей продукции (чаще встречается за рубежом).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал