Газпромнефть

📰"Газпром нефть" Проведение заседания совета директоров и его повестка дня

- 29 ноября 2021, 19:40

- |

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: Публичное акционерное общество "Газпром нефть"

1....

( Читать дальше )

- комментировать

- 26

- Комментарии ( 0 )

Новые фонды от Тинькофф | Ситуация в Мечеле | Когда покупать Интер Рао, Мосбиржу и Совкомфлот

- 29 ноября 2021, 18:46

- |

Рынки начинают корректироваться, что делать в такой ситуации и чего лучше не делать.

Небольшая нарезка из субботнего вебинара уже доступна для всех:

( Читать дальше )

Голосуем за недорого.

- 29 ноября 2021, 16:55

- |

1. О выплате (объявлении) дивидендов по результатам девяти месяцев 2021 года.

2. О внесении изменений в Устав ПАО «Газпром нефть».

Заглядываю в бюллетень: дивы — 40 руб не лишние, чего ж не проголосовать. Но вот стоит это в Сбере — 1500 руб. Кусается!

А что там за изменения в устав? Смотрим по ссылке Проект изменения в устав текст и видим, что никакого подвоха для акционера не предвидится. Значит можно бы отдать свой голос, но доплачивать за эту операцию не очень хочется.

Но в отличие от сообщения Сбера, первоисточник от Газпромнефти предлагает бесплатную альтернативу: онлайн голосование в «Личном кабинете акционера» на сайте регистратора АО «ДРАГА» в информационно-телекоммуникационной сети «Интернет» draga.ruА дальше по шагам:

( Читать дальше )

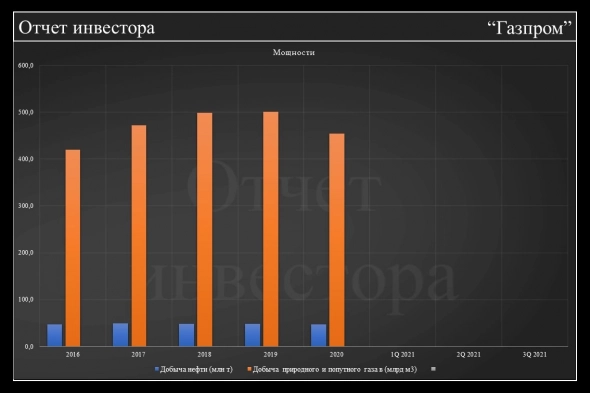

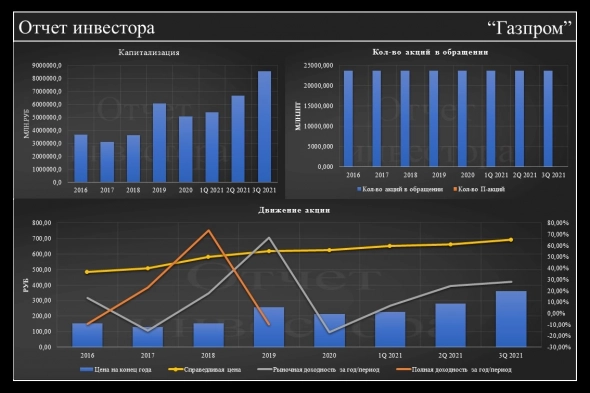

Фундаментальный анализ по Газпром

- 29 ноября 2021, 13:52

- |

Выкладываю фундаментальный анализ по Газпром

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

Тема сертификация Северного потока - 2 при любом раскладе выгодна для Газпрома - Атон

- 29 ноября 2021, 13:51

- |

( Читать дальше )

Опять новый штамм коронавируса – как это скажется на акциях и что ожидать?

- 26 ноября 2021, 18:15

- |

Почти 2 года опыта появления коронавируса и его различных штаммов наверное должны были показать всем к чему всё это приводит.

Однако давайте еще раз напомним себе к чему приводило появление штаммов коронавируса:

— появляется штамм из ЮАР или Индии.

— в зависимости от серьезности ситуации краткосрочно снижается стоимость акций, нефти, рубля. Особенно падает стоимость компаний туризма, компаний авиаперевозок и т.п.

— приходит постепенное осознание, что нужно потреблять газ, уголь, нефть из-за холодной зимы/жаркого лета. Стоимость энергоресурсов растет.

— Люди меньше тратят на путешествия, откладывают отпуск, больше тратят на что-то другое, например, решаются купить недвижимость, цены на недвижимость растут. Для России это конечно плюс, так как уезжало россиян больше, которые тратили деньги заграницей, чем въезжало внешних туристов.

— правительства продолжают еще больше вливать денег в экономику, в результате растут цены на сталь и сырьевые товары.

( Читать дальше )

Газпром нефть консервативно подходит к бюджету, закладывает цену нефти в $55−60 за баррель

- 25 ноября 2021, 20:55

- |

Мы достаточно консервативно подходим к нашему бюджету… на следующий и дальнейшие три года. Поэтому мы закладываем цену где-то 55-60 долларов за баррель— глава департамента по связям с инвесторами компании Анна Сидоркина.

«Газпром нефть» тестирует свои проекты на достаточно низких уровнях цены на нефть и может выжить практически при любой цене на нефть

1prime.ru/energy/20211125/835329867.html

Нефтекомпании РФ практически исчерпали свободные мощности по добыче

- 25 ноября 2021, 10:48

- |

👉 Сокращение было вызвано соглашением ОПЕК+, в 2021 году в бурение скважин мало вкладывались. Конец сделки намечен на сентябрь 2022 года.

👉 Лукойл сообщил, что на начало ноября объем незадействованных мощностей по добыче — 30 тыс. б/с. Нефтекомпания почти на 90% восстановила добычу относительно мая 2020 года

👉 Замглавы Газпром нефти заявил, что свободные добычные мощности компании будут исчерпаны к концу года

👉 Сделка ОПЕК+, сокращавшая добычу на 9,7 млн б/с, была возобновлена в мае 2020 года. Квота сократилась уже до 4 млн б/с. Участники должны ежемесячно увеличивать производство на 400 тыс. б/с

👉 Повышать добычу ежемесячно на 100 тыс. б/с для РФ — непросто, для этого нужно увеличивать объемы бурения, что займет время

👉 Возможно, в январе-феврале компании РФ отстанут от графика, учитывая традиционно сложные погодные условия зимой

📰"Газпром нефть" Проведение заседания совета директоров и его повестка дня

- 24 ноября 2021, 19:45

- |

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: Публичное акционерное общество "Газпром нефть"

1....

( Читать дальше )

📰"Газпром нефть" Проведение заседания совета директоров и его повестка дня

- 24 ноября 2021, 19:45

- |

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: Публичное акционерное общество "Газпром нефть"

1....

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал