ВДО

Коротко о главном на 30.11.2022

- 30 ноября 2022, 13:54

- |

- «Балтийский лизинг» зарегистрировал дополнительный выпуск №1 облигаций серии БО-П06 на Московской бирже. Допвыпуску присвоен регистрационный номер основного выпуска — 4B02-06-36442-R-001P. Эмитент 2 декабря планирует провести сбор заявок инвесторов на приобретение дополнительного выпуска №1 облигаций серии БО-П06 объемом не менее 5 млрд рублей. Ориентир цены размещения — не ниже 100% от номинала, что будет соответствовать доходности к погашению на уровне не выше 11,2% годовых. Организаторы: BCS Global Markets, Газпромбанк (GZPR) и ИБ «Синара».

- «Ситиматик» увеличил срок обращения выпуска облигаций серии 02 с 10,5 лет до 22 лет. Новая дата погашения выпуска — 20 декабря 2036 г. Количество купонов увеличивалось с 6 до 18. Ставка 6-18-го купонов будет рассчитываться по формуле: ключевая ставка Банка России, действующая на дату расчета величины процентной ставки купонного периода, плюс 4%. Купоны ежегодные. Эмитент имеет право принять решение о досрочном погашении в дату окончания 2-17-го купонных периодов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

У нас было 2 пакета бондов МФО, 75 выпусков лизинга, 5 пакетов колхозников, пол портфеля вайфая в метро и целое множество ВДО всех сортов и расцветок

- 30 ноября 2022, 10:09

- |

🛻 У нас было 2 пакета бондов МФО, 75 выпусков лизинга, 5 пакетов колхозников, пол портфеля вайфая в метро и целое множество ВДО всех сортов и расцветок, строительные депрессанты, а также текила, ром, ящик пива от Белуги, пинта дефолтов Обуви России и 2 дюжины ампул Роснано.

К вопросу о том, почему я не особо смотрю в сторону бондов МФО

РБК пишет: «Уровень просроченной задолженности в портфелях микрофинансовых организаций в сентябре—октябре вырос до рекордных 43,1%. Участники рынка признают ухудшение качества выданных займов, но пока не считают его значительным».

Микрозаймы — зло. Для тех, кто их берет;) Проценты конские, еще и дефолтность дикая. Но это уже дело тех, кто их берет. Имеют право. А готов ли я как инвестор вкладываться в 43% дефолтов?

Дефолтность микрозаймов всегда была высокой, это не так, что было 4%, а стало 43%. За последние 3 года значение колебалось от 23% до 40%. В моменте — пик. Но и весь год уровень просрочек высокий, в среднем он выше, чем в предыдущие годы.

( Читать дальше )

Коротко о главном на 29.11.2022

- 29 ноября 2022, 11:41

- |

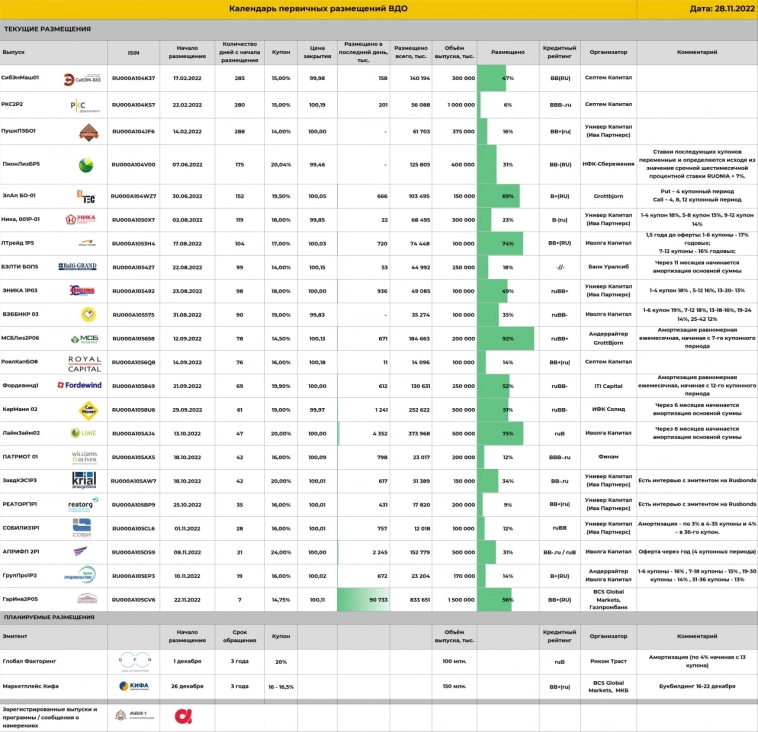

- «Глобал Факторинг Нетворк Рус» 1 декабря начнет размещение трехлетнего выпуска облигаций серии БО-01-001P объемом 100 млн рублей. Ставка купона установлена на уровне 20% годовых на весь период обращения, купоны ежемесячные. По выпуску предусмотрена амортизация: в даты выплат 13-35-го купонов будет погашено по 4% от номинала, еще 8% от номинала погашается в дату окончания 36-го купона. Бумаги включены в Третий уровень котировального списка и Сектор ПИР.

- Московская биржа зарегистрировала выпуск трехлетних облигаций «Позитив Текнолоджиз» серии 001Р-02 объемом 2,5 млрд рублей. Регистрационный номер — 4B02-02-66202-H-001P. Бумаги включены в Третий уровень котировального списка. Ранее сообщалось, что компания планирует провести сбор заявок на выпуск в начале декабря. Ориентир доходности — премия не выше 300 базисных пунктов к трехлетним ОФЗ. Купоны ежеквартальные.

( Читать дальше )

Календарь первичных размещений ВДО 28.11.22 г.

- 29 ноября 2022, 11:19

- |

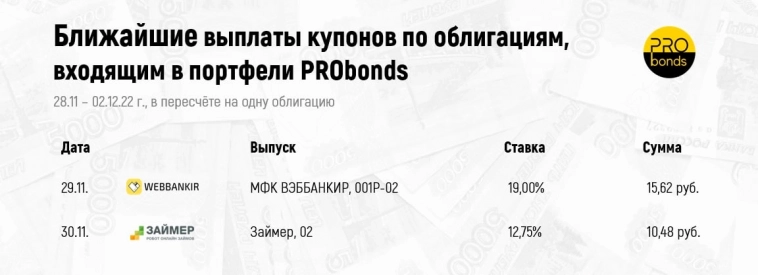

На сегодняшний день Иволга Капитал продолжает размещения:

🍋 2-го выпуска облигаций МФК Лайм-Займ (500 млн руб., 20%, 3 года с амортизацией);

💵 3-го выпуска облигаций МФК ВЭББАНКИР (100 млн руб., купон 19% первые 6 мес., 3,5 года);

🚕 5-го выпуска облигаций ООО Лизинг-Трейд (100 млн руб, купон 17% первые 6 мес., до оферты 1,5 года).

🧱 8-го выпуска облигаций АО АПРИ Флай Плэнинг (500 млн руб., 24% до оферты, 4 года);

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтВернется ли портфель ВДО к целевым +/-14% в 2023 году?

- 29 ноября 2022, 07:38

- |

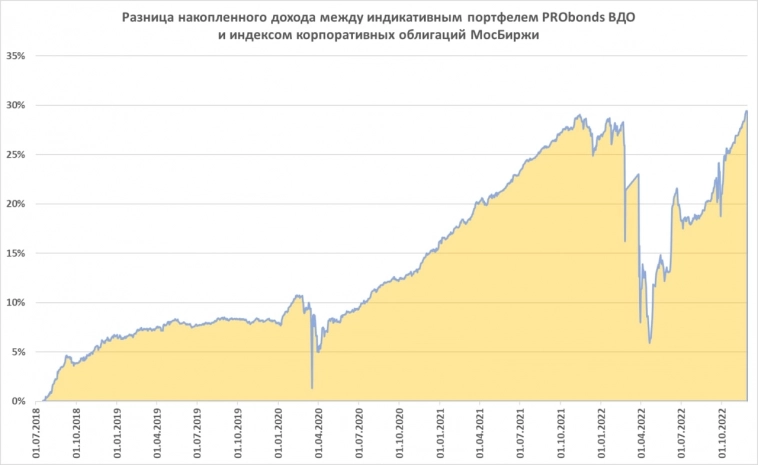

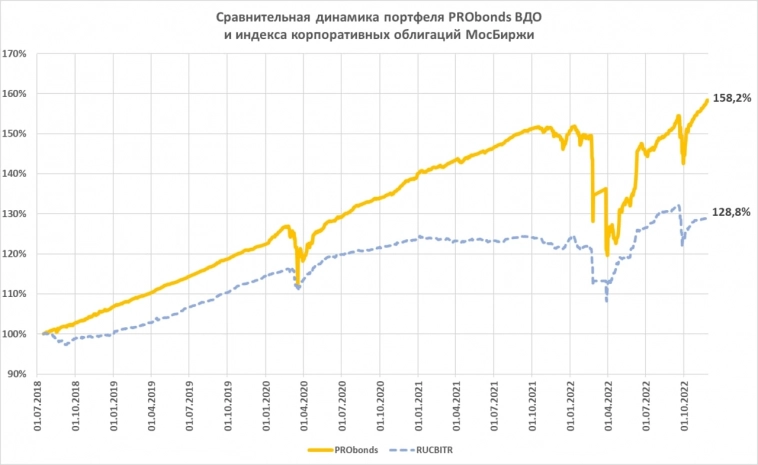

5% с начала года. Портфель PRObonds ВДО достиг-таки первого круглого значения. Ожидаемая итоговая доходность 2022 года при таком темпе – к 6,5%.

Напомню результаты портфеля по годам, в % годовых:

• 2018 г 14,8%

• 2019 г 14,5%

• 2020 г 14,4%

• 2021 г 7,9%

• 2022 г 6,5% (прогноз)

Насколько реально в новом 2023 году возвращение к доходности ±14%, свойственной портфелю в 2018-20 годах? И реально, и высоко вероятно. Внутренняя доходность портфеля, включающая доходности к погашению облигаций и доходность размещения денег, сейчас 17,1%. По мере подъема портфеля она снижается, но весьма медленно, учитывая крутизну подъема. К началу нового года она, предположительно, опустится к 16,5%. Это и есть целевое значение для 2023 года. Хотя поправки на разного рода неожиданности могут быть.

( Читать дальше )

Что происходит с рынком ВДО после 24 февраля? Аналитический обзор ИК "Иволга Капитал"

- 28 ноября 2022, 13:59

- |

Краткие выводы:

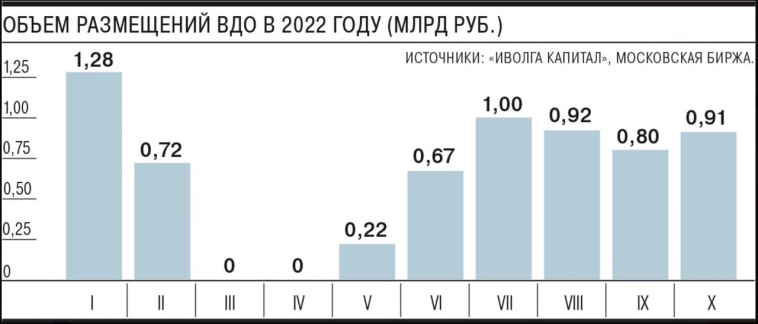

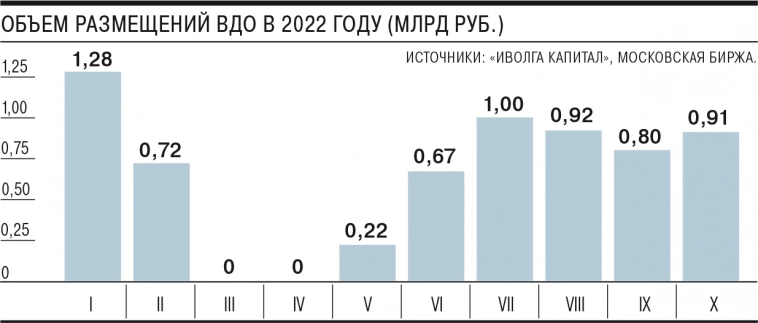

- Объемы новых размещений ВДО стабилизировались на уровне 750 – 1000 млн рублей в месяц.

- Объем первичных размещений рынка ВДО после 24 февраля составил 4,5 млрд рублей, по итогам года объем рынка может быть около 12 млрд рублей.

- Самые пессимистичные оценки дефолтности сегмента не сбылись. Рейтинговые агентства, в большинстве случаев, подтверждают рейтинги эмитентов в сегменте ВДО.

- Новые размещения, в основном, происходят в рейтинговом сегменте В – ВВ+. Размещений с рейтингами ВВВ– – ВВВ практически нет, но потенциал этой категории оцениваем как высокий.

На основе обзора КоммерсантЪ выпустил материал: www.kommersant.ru/doc/5692698

Подписаться на ТГ

( Читать дальше )

Самый рискованный долговой сегмент удержал позиции

- 28 ноября 2022, 13:05

- |

Подробнее – в материале «Ъ».

Коротко о главном на 28.11.2022

- 28 ноября 2022, 10:59

- |

- Московская биржа зарегистрировала программу облигаций Агрохолдинга «СТЕПЬ» серии 001P. Регистрационный номер — 4-82385-H-001P-02E. Параметры программы пока не раскрываются.

- Московская биржа зарегистрировала программу облигаций «ВсеИнструменты.ру» серии 001Р. Регистрационный номер — 4-00410-R-001P-02E. Параметры программы пока не раскрываются.

- «Офир» допустил техдефолт при выплате 8-го купона коммерческих облигаций серии КО-П04 на сумму 4,986 млн рублей, а также при погашении номинальной стоимости выпуска на 100 млн рублей. Причины неисполнения обязательств — отсутствие на расчетном счете эмитента денежных средств в необходимом размере. Ранее компания уже допустила дефолт при выплате 7-го купона.

- АКРА повысило кредитный рейтинг «ДиректЛизинг» до уровня ВВ(RU) со стабильным прогнозом. Ранее у компании действовал рейтинг на уровне ВВ-(RU) со стабильным прогнозом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал