АВТОБАН-Финанс облигации

Новый выпуск облигаций "Автобан-Финанс" (RU000A10DC15)

- 20 ноября 2025, 10:04

- |

🔶 АО «Автобан-Финанс»

(для квалифицированных инвесторов)

▫️ Облигации: Автобан-Финанс-БО-ПО7

▫️ ISIN: RU000A10DC15

▫️ Объем эмиссии: 5 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 5 лет 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: плавающий

▫️ Размер 1-го купона: 20%

[формула: КС ЦБ + 3,5%]

▫️ Амортизация: нет

▫️ Дата размещения: 20.11.2025

▫️ Дата погашения: 20.10.2031

▫️ ⏳Ближайшая оферта: 10.12.2027

Об эмитенте: «Автобан-финанс» — финансовая компания, созданная в целях привлечения заемного финансирования для группы «Автобан» на облигационном рынке.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

- комментировать

- 229

- Комментарии ( 0 )

Первичные размещения облигаций: план на неделю с 17.11 по 23.11.25 (часть 1/3)

- 17 ноября 2025, 11:08

- |

💰 ДельтаЛизинг: AA-, купон до 17,25% ежемес. (YTM до 18,68%), 3 года, 5 млрд.

Вводная информация по эмитенту тут. Как и свежий Адванстрак, ДельтаЛизинг относится к сравнительно благополучной доле ЛК, которые по тем или иным причинам не вели активной деятельности в 2023-24 году (конкретно Дельта – из-за простоя на фоне смены собственника)

В результате компания пребывает в очень комфортной позиции по части кредитоспособности позиции (Долг/Капитал 1.5х, ЧИЛ/ЧД 1.6х по итогам 9 мес 2025), и с портфелем качеством получше среднего

Что не гарантирует дальнейших успехов. К тому же компания не скрывает планов по выводу части свободного капитала через дивиденды, поэтому на полный горизонт обращения бумаги прогнозы сейчас делать нельзя. Но в моменте выглядит очень даже привлекательно. И сверху – свежая +1 ступенька рейтинга от Эксперт РА

( Читать дальше )

Свежие облигации Автобан Финанс П07 (флоатер) с купоном до 20,6% на размещении

- 14 ноября 2025, 11:12

- |

Ударим по бездорожью свежими бондами! Вслед за своими дальневосточными коллегами из СтройДорСервиса, на долговой рынок возвращается холдинг «Автобан». В прошлый раз я детально «прожаривал» бизнес и облигации Автобана почти 1,5 года назад, аж в июне 2024.

Дорожники обещают нам первый в своей истории флоатер с заманчивой доходностью с привязкой к КС. Сбор заявок пройдет уже в понедельник, 17 ноября.

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Инарктика, Трансконтейнер, НовосибОбл, Полипласт, СФО_ТБ_5, ТомскОбл, СтройДорСервис, Росинтер, Новотранс, Самолет, АБЗ_1, Акрон, Уралкуз, Энергоника.

Чтобы не пропустить обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.🚧А теперь — поехали смотреть на новый выпуск от Автобан Финанс!

( Читать дальше )

«Автобан-Финанс» 17 ноября проведет сбор заявок на облигации объемом 3 млрд.₽

- 06 ноября 2025, 11:50

- |

АО «Инвестиционная строительная компания «АВТОБАН» — материнская компания Группы «АВТОБАН», являющейся одной из крупнейших инфраструктурных строительных компаний, оперирующих на территории РФ, осуществляя преимущественно строительство и реконструкцию автомобильных дорог федерального и регионального значения, а также сопутствующих развязок и мостовых сооружений.

Сбор заявок 17 ноября

11:00-15:00

размещение 20 ноября

- Наименование: АвтобанФ-БО-П07

- Рейтинг: А+ (Эксперт РА, прогноз «Стабильный»)

- Купон: КС+410 б.п. (ежемесячный)

- Срок обращения: 6 лет

- Объем: 3 млрд.₽

- Амортизация: нет

- Оферта: да (Пут через 2.1 год)

- Номинал: 1000 ₽

- Организатор: Альфа-Банк, Газпромбанк, Инвестиционный Банк Синара, ИФК Солид, Совкомбанк, Т-Банк

- Только для квалифицированных инвесторов

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

Свежие облигации: Автобан БО-П05. Ударим по бездорожью свежими бондами?

- 06 июня 2024, 08:11

- |

Коллеги-инвестблогеры массово проигнорировали размещение нового 5-го выпуска классических облигаций от Автобан-Финанс. А ведь сбор заявок пройдет уже сегодня, 6 июня. Я всё-таки решил залезть в отчетность эмитента, посмотреть на параметры выпуска и принять взвешенное аргументированное решение о том, достоин ли он нашего внимания.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Недавно делал обзоры на новые выпуски ГТЛК [в юанях], Икс 5 Финанс, ФосАгро [в долларах], Росагролизинг, Полюс [в долларах], А101.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🚧А теперь — поехали смотреть на новый выпуск от Автобан Финанс!

🛤️Эмитент: АО «АВТОБАН-Финанс»

💰АВТОБАН-Финанс — это структурное подразделение крупного дорожно-строительного холдинга ГК «АВТОБАН». Создано в 2014г. с целями финансового посредничества (капиталовложения в ценные бумаги, заключение биржевых сделок, финансовый лизинг и т.д.).Основное направление деятельности – привлечение финансовых средств для ГК АВТОБАН, преимущественно за счет выпуска облигаций.

( Читать дальше )

"АВТОБАН-Финанс" проведет сбор заявок на облигации объемом ₽5 млрд.

- 05 июня 2024, 15:11

- |

Акционерное общество «Автобан-Финанс» является SPV-компанией, созданной для осуществления управления ценными бумагами АО «Дорожно-строительная компания »АВТОБАН". АО «Дорожно-строительная компания „АВТОБАН“ вошло в число ведущих дорожно-строительных компаний Российской Федерации. Компания является одним из крупнейших генподрядчиков Госкомпании „Российские автомобильные дороги“.

Сбор заявок 6 июня

размещение 11 июня

- Наименование: АвтобФ-БО-П05

- Рейтинг: А+ (Эксперт РА, прогноз „Стабильный“)

- Купон: 15.50% (полугодовой)

- Срок обращения: 5 лет

- Объем: 5 млрд.₽

- Амортизация: нет

- Оферта: да (пут через 2.5 года)

- Номинал: 1000 ₽

- Организатор: БКС КИБ, Инвестиционный Банк Синара, АО ИФК Солид

- Выпуск для всех

Вся свежая информация по новым выпускам у меня в телеграмм канале.

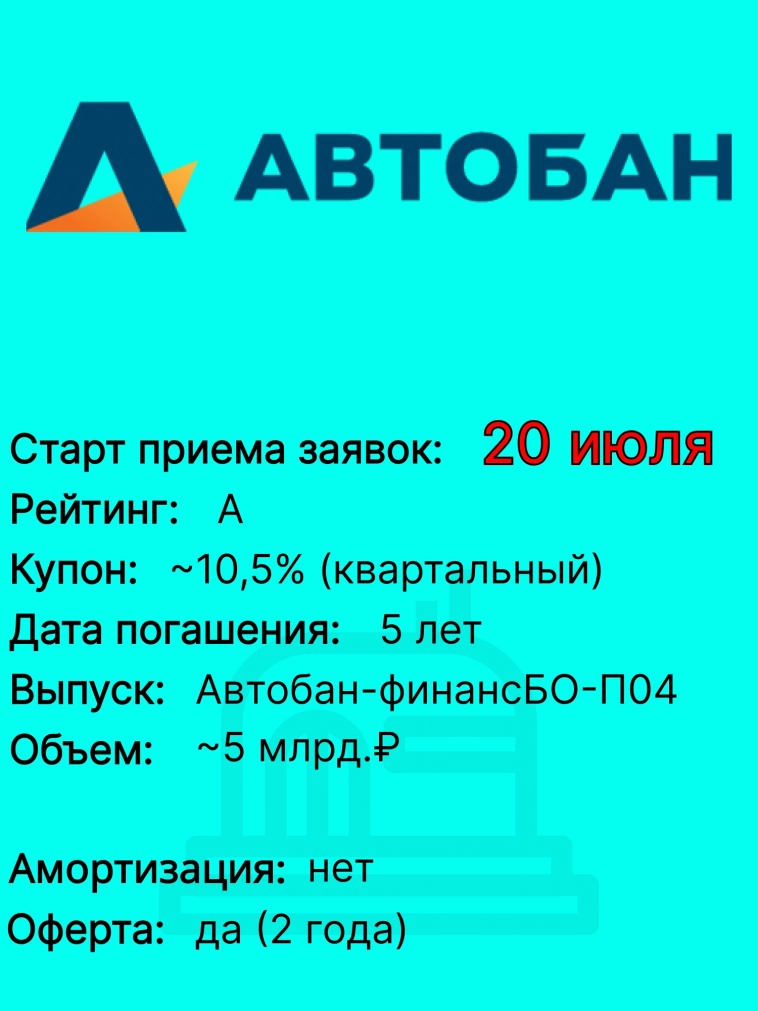

"Автобан-финанс" 20 июля соберет заявки на выпуск облигаций объемом 5 млрд руб.

- 19 июля 2023, 17:09

- |

"Автобан-финанс" 20 июля планирует собрать заявки на выпуск 5-летних облигаций серии БО-П04 объемом 5 млрд.руб.

Ориентир ставки купона 10.5%

По выпуску предусмотрена оферта через 2 года.

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Облигация Автобан-Финанс-БО-ПО1, выплата купона

- 15 апреля 2021, 23:35

- |

Эмитент: АО "АВТОБАН-Финанс" (Фин.сервис — УК, НПФ, ПИФ)

Облигация: Автобан-Финанс-БО-ПО1

ISIN: RU000A0JXQ51

Купонный доход: 7,75%

Дата фиксации права: 15.04.2021

Дата сообщения: 15.04.2021

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=35670

АВТОБАН-Финанс: выкуп ценных бумаг

- 29 марта 2021, 10:20

- |

Эмитент: АВТОБАН-Финанс

Ценная бумага: Автобан-Финанс-БО-ПО2

ISIN: RU000A100733

Дата сообщения: 29.03.2021

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=35670

Облигация Автобан-Финанс-БО-ПО2, выплата купона

- 23 марта 2021, 23:50

- |

Эмитент: АО "АВТОБАН-Финанс" (Фин.сервис — УК, НПФ, ПИФ)

Облигация: Автобан-Финанс-БО-ПО2

ISIN: RU000A100733

Купонный доход: 11%

Дата фиксации права: 22.03.2021

Дата сообщения: 22.03.2021

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=35670

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал