buyback

ДВМП определила цену выкупа акций в размере 37,46 руб

- 16 декабря 2022, 15:58

- |

Исходя из рыночной стоимости одной обыкновенной бездокументарной акции Общества, определенной оценщиком – ООО «ЛЛ-Консалт» (Отчет № 5731/1222 от 05 декабря 2022 года), определить цену обыкновенной именной бездокументарной акции Общества в размере 37,46 руб за одну обыкновенную именную бездокументарную акцию

- комментировать

- 602 | ★1

- Комментарии ( 0 )

PayPal сократила прогноз по выручке на фоне слабого роста e-commerce

- 16 декабря 2022, 10:04

- |

3 ноября после закрытия рынков PayPal Holdings (PYPL) опубликовала отчёт за 3 квартал 2022 г. (3Q22). Выручка выросла на 10,7% до $6,85 млрд. Без учёта eBay выручка выросла на 13%. Результаты оказались лучше прогноза PayPal. Скорректированная прибыль в расчёте на 1 акцию (adjusted EPS) $1,08 в сравнении с $1,11 в 3Q21. Аналитики, опрошенные FactSet, в среднем прогнозировали выручку $6,82 млрд и EPS $0,96.

Общий объём платежей через платформу PayPal (Total payment volume, TPV) вырос на 9% до $337 млрд. Без учёта валютных курсов TPV вырос на 14%. TPV Venmo прибавил 6% и составил $63,6 млрд. PayPal добавила чистыми 2,9 млн новых активных аккаунтов (NNA). Число активных аккаунтов 432 млн, что на 4% выше, чем годом ранее. Среднее число транзакций в расчете на 1 активный аккаунт 50,1 за квартал по сравнению с 44,2 в 3Q21.

Чистый денежный поток от операционной деятельности подскочил на 29% до $1,95 млрд. Свободный денежный поток (FCF) взлетел на 37% до $1,77 млрд. Компания завершила квартал с $10,8 млрд в денежных средствах и эквивалентах и к/с финансовых вложениях. Чистый долг отрицательный.

За 9 мес. 2022 г. выручка прибавила 9% и составила $20,1 млрд. TPV вырос на 10,3% до $1 трлн. GAAP чистая прибыль $1,5 млрд против $3,4 млрд годом ранее. Adjusted EPS $2,89 в сравнении с $3,48 за 9 мес. 2021.

Структура выручки. Выручка от транзакций прибавила 8,7% и достигла $18,5 млрд. Выручка от прочих сервисов выросла на 14,2% до $1,6 млрд. Чистая выручка в США подскочила на 17% до $11,5 млрд. Чистая международная выручка снизилась на 0,2% до $8,6 млрд. На США приходится 57,2% совокупной выручки, на международную выручку – 42,8%. Годом ранее, соответственно, 53,2% и 46,8%.

Прогноз. PayPal вновь понизила прогноз по выручке на 2022 г. Компания теперь ожидает, что чистая выручка вырастет на 8,5% до $27,5 млрд. Без учёта валютных курсов рост составит 10%. По итогам 2Q22 PayPal прогнозировала $27,85 млрд. Прогноз по прибыли увеличен. Adjusted EPS ожидается $4,07 — $4,09. Ранее прогнозировалось $3,87 — $3,97. Wall Street рассчитывала на выручку $27,8 млрд и EPS $3,93. PayPal прогнозирует рост TPV на 8,5% или 12,5% на FX-нейтральной основе. По итогам года PayPal рассчитывает добавить 8-10 млн NNA, ранее ожидалось 10 млн.

( Читать дальше )

Продление программы выкупа собственных акций - позитивный фактором для котировок ExxonMobil - Синара

- 09 декабря 2022, 18:22

- |

Компания ExxonMobil объявила вчера ряд целевых показателей на следующие 5 лет, до 2027 г. включительно, в том числе увеличив и продлив программу обратного выкупа акций. На период до 2027 г. годовой объем капитальных затрат ExxonMobil планирует в диапазоне $20–25 млрд. Более 70% вложений предполагается направить в стратегические для компании добычные активы в Пермском бассейне США, Гайане, Бразилии, а также в развитие СПГ-проектов. Добыча компании к 2027 г. по плану вырастет на 14% до 4,2 млн бнэ в сутки. В 2023 г. капзатраты, по оценкам компании, должны составить $23–25 млрд, и мы в своих прогнозах ранее ориентировались на нижнюю границу данного диапазона.

Продление программы выкупа собственных акций мы считаем позитивным фактором для котировок ExxonMobil на ближайшие торговые сессии. Новая программа предусматривает выкуп в размере до $50 млрд до конца 2025 г., тогда как ранее заявлялась программа в объеме до $30 млрд до конца 2023 г. В этом году компания планирует потратить $15 млрд на покупку своих акций, при этом $10,5 млрд уже израсходовано за 9М22. Новость о капзатратах мы расцениваем при этом нейтрально, поскольку долгосрочный годовой коридор ($20–25 млрд) лишь немногим шире текущего диапазона ($21–24 млрд).

Мы сохраняем рейтинг «Покупать» по акциям ExxonMobil.Бахтин Кирилл

Синара ИБ

АКЦИОНЕРЫ АФК "СИСТЕМА" МОГУТ РАССЧИТЫВАТЬ НА ДИВИДЕНДЫ ПО ИТОГАМ 2022Г, ПЛАНОВ BUYBACK НЕТ — ЕВТУШЕНКОВ

- 07 декабря 2022, 17:05

- |

Белуга жонглирует акциями

- 07 декабря 2022, 11:15

- |

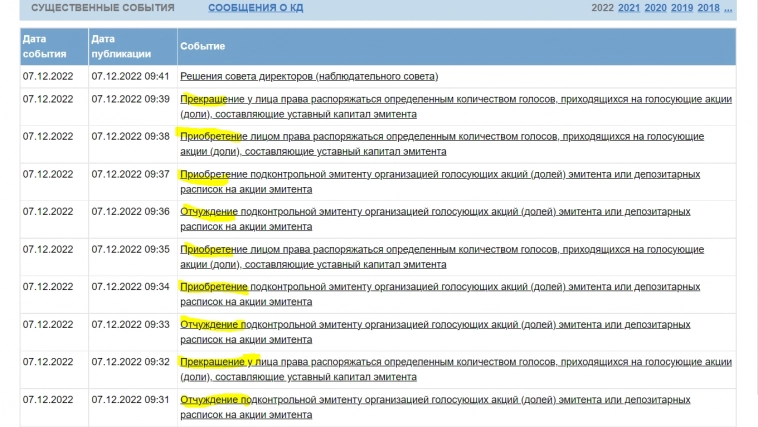

Вышла череда сущ.фактов по Белуге с перекидыванием пакетов акций.

Продали свои акции:

Tottenwell Limited — кипрская дочка, в прошлом году через нее делали SPO. На ней было 13%, пишут, что осталось 2,9% (-10,1%)

Beluga Vodka INTERNATIONAL — там было 100 акций (0,001%). Здесь, видимо, как с косарем в зимней куртке — случайно остались.

SIXTH TOWER HOLDINGS — тоже дочка, продала все 2%.

Под это жонглирование вписался и Ориент-Запад — компания через которую держит Мечетин. Они снизили долю с 50,1% до 39,4 (-10,7%)

В итоге вжух-вжух, вродесписали с дочек 12,1%, но появилась новая дочка «Синергия маркет» с 7,8%, а потом сразу появилась доля на «Синергия капитал» в 18,6%. То есть не было сущ.факта по отчуждению с «Синергия маркет».

Пока вывод, что надо ждать остальных пазлов, очевидно, что вышли не все сущ. факты.

Предполагаю, что собрали в конечном итоге на Синергия-капитал собрал все в одном месте, 18,6%. А Мечетин перекинул напрямую долю себе. До этого у него было 4,5% таким образом.

( Читать дальше )

Mastercard не наблюдает ослабление спроса потребителей в Европе на фоне геополитического кризиса

- 02 декабря 2022, 15:54

- |

Mastercard Inc. (MA) опубликовала отчёт за 3 квартал 2022 г. (3Q22) до открытия торгов 27 октября. Чистая выручка выросла на 15,5% до $5,76 млрд. Без учёта валютных курсов (FX-neutral) выручка подскочила на 23%. Скорректированная прибыль в расчёте на 1 акцию с учётом размытия (adjusted diluted EPS) $2,68 по сравнению с $2,37 в 3Q21. Аналитики, опрошенные Refinitiv, в среднем ожидали выручку $5,65 млрд и EPS $2,56.

Операционные издержки выросли на 13% до $2,44 млрд. Денежные средства и эквиваленты плюс к/с финансовые вложения на конец квартала составили $8 млрд. Чистый долг $6,5 млрд. “Чистый долг / LTM EBITDA” ниже 1.

Структура выручки. Доходы от процессинга транзакций выросли на 15,4% до $3,3 млрд. На FX-нейтральной основе выручка подскочила на 22%. Комиссии за выпуск карт и от эквайринга (“domestic assessments”) прибавили 5,3% и составили $2,25 млрд. Комиссии за обработку трансграничных платежей (cross-border) взлетели на 41,3% до $1,8 млрд. Расходы на стимулирование клиентов подскочили на 20% и составили $3,4 млрд.

( Читать дальше )

Банк Санкт-Петербург приобрел 6100 акций в рамках buyback

- 02 декабря 2022, 14:29

- |

2.8. Количество голосующих акций (размер доли) эмитента, принадлежащих эмитенту или подконтрольной эмитенту организации после приобретения, а если после приобретения эмитенту или подконтрольной эмитенту организации принадлежат депозитарные ценные бумаги, удостоверяющие права в отношении голосующих акций эмитента, — отдельно количество голосующих акций эмитента, права в отношении которых удостоверяют принадлежащие эмитенту или подконтрольной эмитенту организации депозитарные ценные бумаги: 25 444 311 голосующих акций.

( Читать дальше )

Компания Солонина выставила очередную оферту на выкуп акций Qiwi, планирует приобрести 5 млн акций по цене $2 за штуку

- 25 ноября 2022, 17:37

- |

Компания Dalliance Services Company, подконтрольная основному владельцу Qiwi Сергею Солонину, выставила очередную оферту на выкуп акций группы.

Как говорится в материалах Qiwi, Dalliance Services планирует приобрести 5 млн акций класса В (в том числе в виде американских депозитарных акций, ADS) по цене $2 за одну ценную бумагу. Таким образом, на выкуп акций может быть направлено $10 млн.

Оферта действует до полуночи по нью-йоркскому времени 22 декабря 2022 года.

Акционеры Росбанка могут продать свои бумаги по ₽111 за акцию

- 22 ноября 2022, 10:34

- |

Благотворительный фонд Владимира Потанина направил обязательное предложение о приобретении акций Росбанка у миноритариев, следует из сообщения фонда. Цена приобретения составит 111 рублей за одну акцию.

Оферта объявлена в связи с тем, что Интеррос Потанина передал 47,5% в капитале Росбанка благотворительному фонду бизнесмена. Сделка прошла 17 октября. Доля акций Интеррос Капитала в Росбанке снизилась до 45%.

disclosure.skrin.ru/ShowMessage.asp?id=0&eid=3341798&agency=3

Alibaba: робкое возвращение к росту выручки благодаря ослаблению антиковидных ограничений - Синара

- 18 ноября 2022, 19:45

- |

Кроме того, компания объявила о расширении программы выкупа собственных акций еще на $15 млрд (6,5% рыночной капитализации), в дополнение к уже действующей программе на $25 млрд. Новая программа, нацеленная на восстановление доверия инвесторов, рассчитана до марта 2025 г.

Сегодня котировки компании выросли на 2,2% на бирже в Гонконге.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал