ростелеком

"Ростелеком" уменьшает процентные расходы. Идея под снижение ключевой ставки?

- 15 декабря 2025, 11:08

- |

На фондовом рынке часто можно услышать идею, что «Ростелеком» является одной из лучших идей под снижение ключевой ставки. Действительно, бизнес компании диверсифицирован, работа ведется на растущих рынках, а большая долговая нагрузка позволит резко сократить процентные расходы в будущем.

Среди публичных компаний ближайший аналог «Ростелекома» — МТС, идею по которому я расписывал 3,5 месяца назад и спустя прошедшее время только убедился в ней еще больше.

Но что с «Ростелекомом»? Посмотрим отчет за третий квартал и девять месяцев.

III квартал:

▪️Выручка: 208 млрд. (+8,2% г/г)

▪️Операционные расходы: 172,5 млрд (+6% г/г)

▪️Операционная прибыль: 36,3 млрд (+19,5% г/г)

▪️Финансовые расходы: 30,8 млрд (+40,7% г/г)

▪️OIBDA: 80,6 млрд (+10,7% г/г)

▪️Чистая прибыль: 5,62 млрд (годом ранее — убыток в 6,7 млрд)

На убыток годичной давности смотреть не нужно. В телеком-компаниях он постоянно подтвержден ряду бумажных факторов.

9 месяцев:

▪️Выручка: 602,3 млрд (+10,3% г/г)

▪️Операционные расходы: 495,7 млрд (+9,4% г/г)

( Читать дальше )

- комментировать

- 4.3К

- Комментарии ( 0 )

Мы полагаем, что акции Ростелекома имеют потенциал роста не менее 30% в ближайшем году — ВТБ Моя Аналитика

- 15 декабря 2025, 11:02

- |

Ростелеком развивается за счёт масштабного привлечения долга. По результатам 3-го квартала чистый долг составил ₽729,7 млрд — 2,3х показателя чистый долг / OIBDA. На конец 2-го квартала примерно 43% долгового портфеля составляли инструменты с плавающей ставкой. По нашим расчётам, снижение ставки дисконтирования на 1 п.п. может привести к повышению прогнозной стоимости обыкновенных акций более чем на 20%.

Кроме того, Ростелеком может выиграть от потенциальных IPO дочернего бизнеса. В планах — выход на биржу РТК-ЦОД и ГК Солар. Также Ростелеком находится в процессе подготовки и согласования с правительством новой стратегии развития, которая может быть представлена в начале 2026 года. Основной фокус, вероятно, будет на развитии быстрорастущих цифровых сервисов.

Ростелеком торгуется c мультипликатором EV/EBITDA за 2026П на уровне 2,4х. Это предполагает дисконт почти 30% к МТС, хотя исторически он составлял около 10%. Полагаем, бумага имеет потенциал роста не менее 30% на перспективе ближайшего года.( Читать дальше )

Как долг превращает актив в обузу в эпоху дорогих денег?

- 15 декабря 2025, 07:30

- |

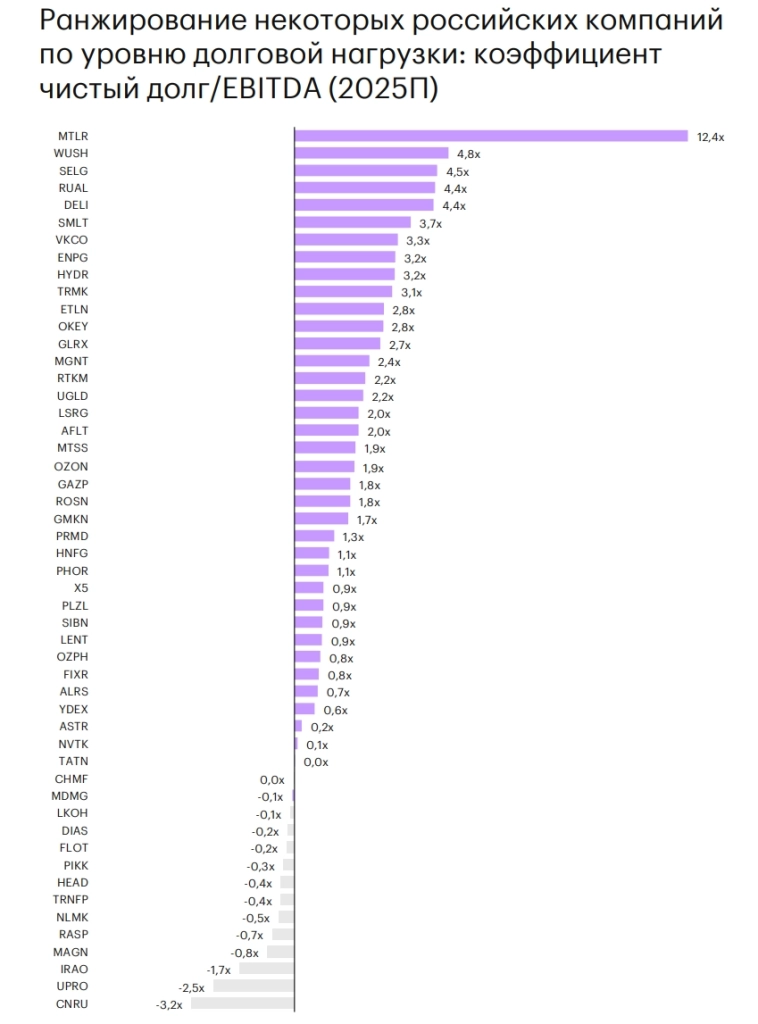

Разница между закредитованной компанией и компанией с денежной подушкой — это примерно как сравнение бега с кандалами на ногах и бегом с попутным ветром: одни тратят львиную долю выручки на обслуживание процентов, другие — получают доход с размещённого кэша:

❓Почему долг сейчас — главный враг прибыли?

Механизм прост и беспощаден. Когда ЦБ держит ставку на высоком уровне, любая компания с высоким долгом сталкивается с лавинообразным ростом процентных расходов. Эти расходы, соответственно, вычитаются из операционной прибыли, оставляя всё меньше средств на дивиденды, инвестиции и развитие. Яркие примеры — это МТС и Ростелеком, у которых из-за выросших процентных расходов свободный денежный поток (FCF) чуть ли не впервые в истории ушёл в отрицательную область.

( Читать дальше )

Итоги второй недели декабря (8.12.25 – 14.12.25)

- 14 декабря 2025, 12:17

- |

Всем здравствуйте!!!!!!!

Вот и вторая неделя зимы подошла к концу. И я снова публикую недельный отчет о состоянии активов моего портфеля акций. Более детально ознакомиться с моим публичным портфелем можно на сервисе по учету инвестиции, перейдя по ссылке – Публичный портфель

На конец предыдущей недели стоимость активов моего портфеля составляла 650939,32 рубля, подробнее об итогах первой недели декабря можно прочитать в статье «Итоги первой недели декабря» . По состоянию на 14 декабря 2025 года стоимость акций моего портфеля составляет 664032,31 руб. Рост стоимости составил 2,01%.

Выросли в стоимости следующие эмитенты:

- Россети Центр – 4,72%

- ОГК-2 - 3,27%

- Ростелеком - 3,1%

- Сургутнефтегаз – 2,25%

- Норникель – 2%

Падение более чем на 2%:

- Алроса - -2,87%

Колебания по стоимости остальных эмитентов составила менее 1%.

Мой блог об инвестициях :

на Дзене — https://dzen.ru/den_denich

( Читать дальше )

Курс доллара на открытии торгов снова почти коснулся 81 рубля

- 12 декабря 2025, 13:00

- |

Торги 12 декабря на российских фондовых площадках начались ростом. К 12:00 мск индекс Мосбиржи поднялся на 0,29%, до 2757 пунктов, индекс РТС вырос на 0,29%, до 1095 пунктов, а индекс голубых фишек прибавил 0,32%.

В первой половине дня в лидеры роста на Московской бирже вышли Ростелеком (+1,48%), ПИК (+1,46%) и ГК Самолет (+1,26%). В лидерах снижения сегодня ЦИАН (-13,56%), ВК (-1,26%) и Банк Санкт-Петербург (-0,88%).

Акции Ростелекома сегодня могут расти на фоне ожидания проведения заседания совета директоров компании по обсуждению обновленной стратегии компании.

Ценные бумаги ЦИАН сегодня оказались в лидерах падения на Московской бирже на фоне дивидендного гэпа после выплаты специдивиденда в размере 104 рублей на бумагу после редомициляции, что давало около 14% годовых доходности по цене перед закрытием реестра акционеров.

Стоимость эталонного сорта нефти марки Brent сегодня поднимается на 0,08%, до 61,34 рублей. Котировки российской экспортной нефть марки Urals опускаются на 1,34%, до $51,68 без учета дисконта.

( Читать дальше )

📉 Очередное "успешное" IPO

- 10 декабря 2025, 18:55

- |

Сегодня состоялось первичное размещение внучки Ростелекома — компании Базис. Размещение прошло по цене 109 руб. После второго часа торгов акции снизились до 102,56 руб. При этом, акции сразу открылись ниже цены размещения.

В рамках размещения объем предложения институциональным и розничным инвесторам был распределен в следующей пропорции: 39% — институциональным инвесторам, 61% — розничным инвесторам. Средняя аллокация розничным инвесторам составила около 48% от размера заявки.

В результате мы получили второе подряд «успешное» первичное размещение. Обе компании объединяет любопытная деталь — государственное участие в капитале. Если в ДомРФ оно прямое, то у Базиса оно косвенное, через аффилированность с Ростелекомом. Также, не самый успешный старт торгов у эмитентов имеет далеко идущие последствия:

1. В ДомРФ аллокация рознице была 15% от заявки, в Базисе уже 48% от заявки. Два неудачных старта могут отпугнуть розницу и ее доля с каждым размещением будет все меньше. При этом, именно розница создает ликвидность на вторичном рынке, то есть это важная часть рынка;

( Читать дальше )

Кто помнит разбор, идея по #RTKM также актуальная

- 10 декабря 2025, 18:20

- |

Идея: smart-lab.ru/blog/tradesignals/1239941.php

Вчера/сегодня актив:

✔️Пробил отметку 59,91 рублей/акция.

✔️Сделал откат и локальный тест сверху.

Есть удержание выше ценового диапазона, который меня интересует — это зеленый свет.

Стоп/цель без изменений. Единственное, на выходе за 61 ставим стоп в Б/У.

Хорошие обороты набирает рынок и наш пул идей!

t.me/+V2h-CSwLJ29kMTVk — присоединяйтесь, чтобы вместе расти и достигать успеха!

Базис завершил IPO по 109 рублей за акцию — верхняя граница ценового диапазона, что соответствует рыночной капитализации Компании в размере ₽18 млрд. Объем IPO составил 27,52 млн Акций

- 10 декабря 2025, 08:54

- |

Публичное акционерное общество «ГРУППА КОМПАНИЙ «БАЗИС» (далее – «Группа», «Компания» или «Базис»), крупнейший российский вендор и разработчик ПО управления динамической ИТ-инфраструктурой, объявляет об успешном проведении первичного публичного предложения (далее – «IPO» или «Предложение») и объявляет о начале торгов обыкновенными акциями (далее – «Акции») на Московской Бирже 10 декабря 2025 года.

Итоговые параметры Предложения

· Цена IPO была установлена действующими миноритарными акционерами Группы (далее – «Продающие акционеры») в размере 109 рублей за одну Акцию. По результатам IPO Продающие акционеры сохранили участие в акционерном капитале Группы.

· Рыночная капитализация «Базис» составит 18 млрд рублей по Цене Предложения.

· Объем IPO составил 27,52 млн Акций, что соответствует 3 млрд рублей по Цене Предложения.

( Читать дальше )

Базис завершил сбор книги заявок на участие инвесторов в IPO. Не исключено, что первичное размещение акций пройдет по верхней границе ценового диапазона — Ъ

- 09 декабря 2025, 22:23

- |

Подробнее: www.kommersant.ru/doc/8271253?tg

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал