Избранное трейдера zaq789

Об инфляции 2022-2023

- 20 октября 2022, 07:31

- |

Упрощенно инфляция показывает изменение цен на товары и услуги. Для получения сводного показателя составляется и в дальнейшем корректируется выборка соответствующих товаров и услуг, что зачастую является предметом критики. Вы можете не пользоваться авиаперелетами, не покупать настенные ковры и даже на уровне популярных продуктов (например, фруктов и овощей) ваша структура потребления является скорее всего совершенно иной. Учитывая широкую выборку в используемой методике расчета, можно сделать предположение, что чем более вы состоятельный человек с широко сложившимся форматом потребления, тем ближе вы будете на долгосрочном горизонте к официальной цифре инфляции. И наоборот, если ваше потребление узко ограничено (например, исключительно коммунальные услуги, продукты и стоимость проезда в общественном транспорте), вы в более уязвимом положении.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 16 )

«Кин-дза-дза!» — будущее, которое мы заслужили? Обзор гениальной комедии Георгия Данелия

- 18 октября 2022, 13:30

- |

«В 15 лет я не понял этот фильм и не смог досмотреть. В 20 уже смотрел с удовольствием и смеялся. В 25 цитировал по памяти и пересматривал под настроение. Сейчас мне под 40, я больше не смеюсь…» — самый залайканный комментарий на ютюбе под фильмом «Кин-дза-дза!».

Прямо переданы мои ощущения. Комедия вышла в Перестройку. Думали, это гротеск на Советский Союз, а, оказалось, на внешний капиталистический мир.

Что будет, если жить только по законам наживы и извлечения сиюминутной эффективности? Земля превратится в пустыню или эдемский сад?

«Когда поднимается вода, рыбы едят муравьев, когда вода уходит — муравьи едят рыб. Пусть никто не полагается на своё сегодняшнее превосходство» — говаривал Блаженный Августин.

«Кин-дза-дза!» из гротескной сатиры со временем превратился в едва ли не пророческий фильм. Мы видим три мира:

( Читать дальше )

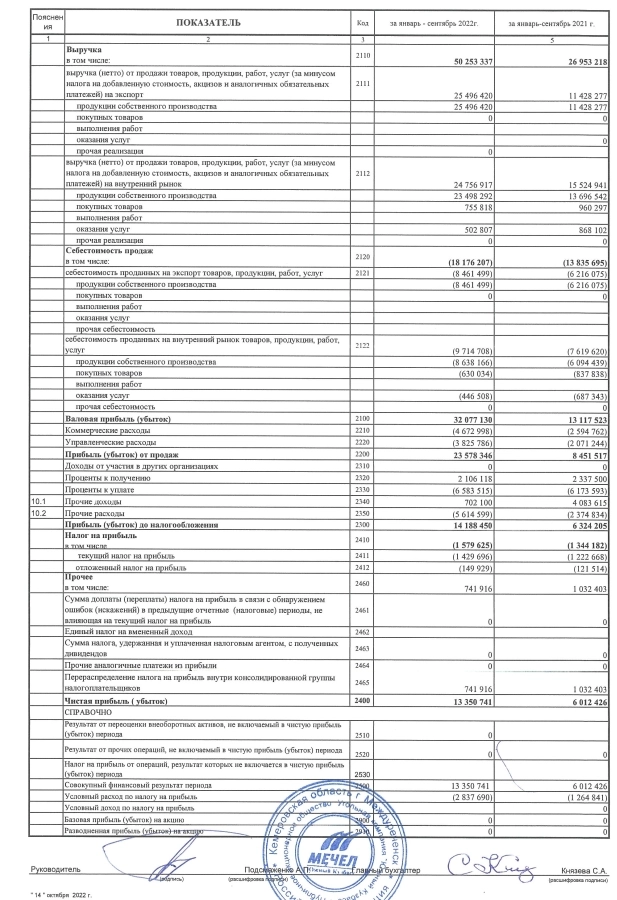

План Мечела и Южный Кузбасс в 3 квартале

- 18 октября 2022, 12:14

- |

План Мечела пока не удался, операционный убыток в 3 квартале (цены на уголь снизились + крепкий рубль)

( Читать дальше )

НЛМК: основные тезисы из производственного отчёта за 9m2022

- 18 октября 2022, 11:20

- |

✔️ На фоне санкционных ограничений и снижения спроса на сталь в Европе (из-за энергокризиса) НЛМК (#NLMK) снизил выплавку стали в 3 кв. 2022 года на 11% (кв/кв), а по сравнению с прошлым годом и вовсе превзошёл результат на 1% (г/г). Более того, с января по сентябрь производство стали удалось удержать на прошлогоднем уровне, а продажи – даже нарастить на 4% (г/г)! Очень достойный результат, и по динамике даже лучше, чем у Северстали.

✔️ Поддержку продажам НЛМК оказала реализация запасов, накопленных на конец 2021 года, а также восстановившийся спрос на плоский прокат в РФ и Турции.

✔️ Европейский сегмент NLMK DanSteel чувствовал себя не важно, на фоне замедления динамики промышленного производства из-за рекордных цен на энергоносители: падение продаж в 3 кв.2022 года на 19% (кв/кв) и более сдержанное снижение на 4% (г/г) по итогам 9m2022.

( Читать дальше )

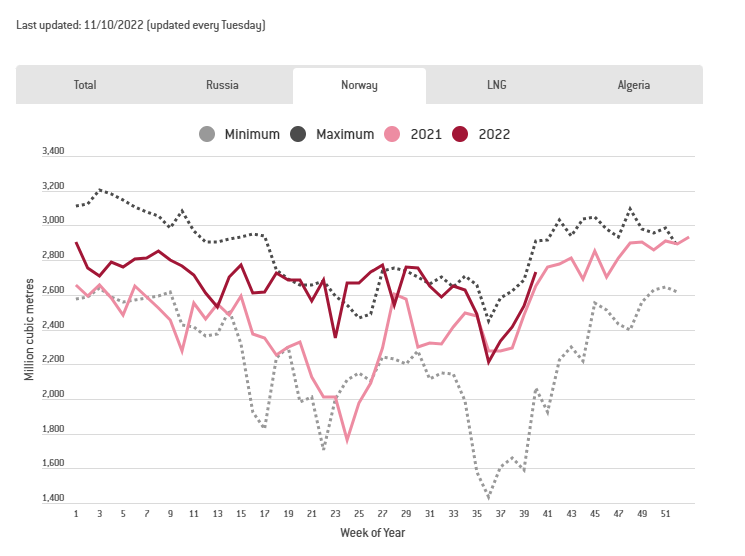

Отказ от российского газа в Европе. Часть 2. Зима 2022-2023

- 14 октября 2022, 10:40

- |

Этот пост является продолжением 1-й части, опубликованной в марте этого года. Тогда еще многое не было понятно, и я делал прогноз, сможет ли ЕС заполнить хранилища до 80% без Газпрома к 1-му ноябрю. Вывод был следующий: хранилища без поставок Газпрома не заполнить, и из РФ будет поставлено около 66 млрд куб. м.

Фактически ЕС заполнил свои хранилища до необходимого уровня 80% на 2 месяца раньше, чем планировал, а Газпром поставил при этом всего 32 млрд куб м. Прогноз разошелся с фактом по 2 причинам: рост добычи газа Норвегией и снижение потребления в Европе.

Начнем с 1-й причины. В своем прогнозе я считал, что поставки из Норвегии во 2-м квартале будут ниже, чем оказались по факту. В прошлые годы в мае-июне проводили регламентные технологические работы, которые снижали добычу и поставку газа. Судя по новостям, часть этих работ Норвегия перенесла на сентябрь.

( Читать дальше )

Ослабление рубля не за горами

- 13 октября 2022, 09:21

- |

Снижение показателя вызвано как сокращением экспортных доходов, так и одновременным ростом импорта. Экономика постепенно перестраивается на новый формат, бизнес выстраивает новые логистические цепочки, что приводит к увеличению импорта.

Сокращение профицита будет способствовать ослаблению рубля по отношению к основным конкурентам – американскому доллару, евро и китайскому юаню.

Как вы помните, в первом полугодии наблюдался рекордный профицит платежного баланса, что привело тогда к чрезмерному укреплению рубля. Сейчас же будет наблюдаться обратный процесс, и ЦБ РФ об этом неоднократно предупреждал, начиная с августа месяца.

( Читать дальше )

Российские дивидендные бумаги на ближайшие 2 года

- 11 октября 2022, 12:58

- |

В 2022 г. многие российские компании отказались от выплаты дивидендов за прошлый год. Это связано как со стремлением укрепить финансовое положение в период рыночной турбулентности, так и с ограничениями на движение капитала — часть акционеров не сможет получить дивиденды.

Ранее мы выделяли бумаги, которые могут выплатить дивиденды до конца 2022 г. В данном материале предлагаем расширить временной горизонт и отобрать бумаги, которые могут предложить высокую дивдоходность на горизонте 2023–2024 гг.

Несмотря на ухудшение экономической ситуации многие бумаги могут предложить высокую дивидендную доходность в перспективе ближайших лет. Ожидаемое сокращение размера выплат в абсолютном выражении компенсируется снижением цены акций, так как рынки в 2022 г. сильно просели.

( Читать дальше )

На какие акции стоит обратить внимание на неделе с 10 по 16 октября - Открытие Инвестиции

- 10 октября 2022, 20:57

- |

«Газпром» по итогам минувшей недели подешевел на 6,4%, хотя получал поддержку в преддверии дивидендной отсечки. Торговый объем за 20 дней вырос к среднему показателю за 3 месяца на 70%. Это лучший показатель в секторе. В понедельник акции компании ожидаемо рухнули после того, как стали торговаться без дивидендов, размер которых составляет 51,03 рубля на акцию (около 26% от цены закрытия в пятницу). Утром акции «Газпрома» падали почти на 30%. Мосбиржа ввела по акциям газового гиганта дискретный аукцион.

Мы не исключаем, что некоторые инвесторы попытаются спекулятивно купить GAZP после существенной просадки. Если и присоединяться к тактическим покупкам, то небольшим объемом. Совсем неочевидно, что дивидендный гэп удастся закрыть быстро. Неопределенность в отношении перспектив «Газпрома» обусловлена не только внешними обстоятельствами (эмбарго и «потолок» затронут «Газпром нефть»), но и отсутствием на рынке понимания стратегии компании в новых рыночных условиях. С инвестиционной точки зрения мы сохраняем рекомендацию по акциям «Газпрома» «НА УРОВНЕ РЫНКА».

( Читать дальше )

Пока паники в США не было, дно ещё впереди. Нефть. Рубль. Доллар Евро Юань Портфель (Евро) облигации

- 08 октября 2022, 12:08

- |

Защитные активы:

— ОФЗ — линкеры (52 серия, 52001, 52002, 52003),

— еврооблигации (например, RUS-25 EURO, можно купит на Мосбирже за рубли по ЦБ РФ на фондовой секции), RUS-26, RUS-27,

— наличная валюта.

Особенности хеджирования на сегодня:

какие риски,

почему фьючерсы на доллар (si-12.22) и евро (eu-12.22) на 4 — 5% дешевле базового актива, а

фьючерс на юань (SNY-12.22) дороже базового актива примерно на 1,5%.

Почему на этой неделе падали все мировые рынки (рост инфляционных ожиданий из — за заседания ОПЕК +),

паника на рынках США и Европы еще не началась,

VIX еще показывает спокойствие, поэтому, думаю, дно в США и ЕС впереди.

На дне амплитуда напичает падать с максимума, пока амплитуда — обычная.

Вот так выглядит дно на рынке (VIX как в 2008, 2020 — см., сейчас VIX спокоен):

С уважением,

Олег.

Хотите как в Турции? Как Эрдоган топит лиру

- 06 октября 2022, 07:23

- |

Наткнулся грешным делом на одного персонажа, продвигающего в массы идею снижения ключевой ставки ЦБ до 2-3% в условиях высокой инфляции (в ЦБ поговаривают про 12-13%, но народ на своих кошельках ощущает все 30%, а желающие купить автомобили видят чуть ли не больше 100%). Лично я считаю эту идею популизмом на ЦА — живущих в кредит граждан, которым нужны низкие ставки на покупку… на чего угодно, от смартфона до квартиры. Правда и бизнес подмешивает, и про текущую дефляцию упоминает. При этом покупательская способность денежки на букву ₽ у нас уже просела, так что для меня как для инвестора и покупателя товаров в магазинах ключевая ставка в 3% была бы печалькой, означающей невозможность догнать инфляцию на ближайшие много лет. Но стоит и помнить, что недавний подъем экономики в том числе характеризовался и самой низкой исторической ставкой в районе 4,25-6%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал