Избранное трейдера Робот Бендер

Сургутнефтегаз-пр, стратегия работы с позицией

- 07 апреля 2021, 12:16

- |

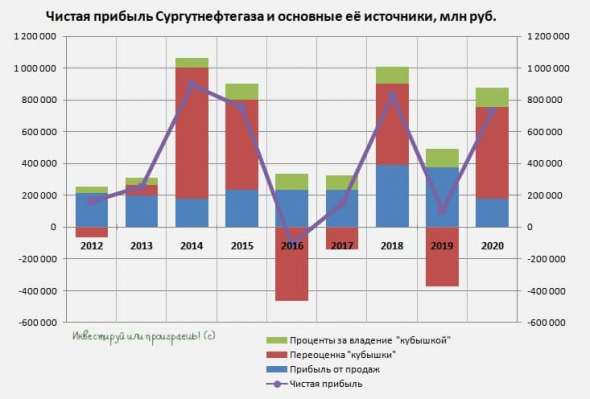

Вышел отчет компании по РСБУ, надо сказать, что наша прогнозная модель дивидендов оказалась достаточно точной.

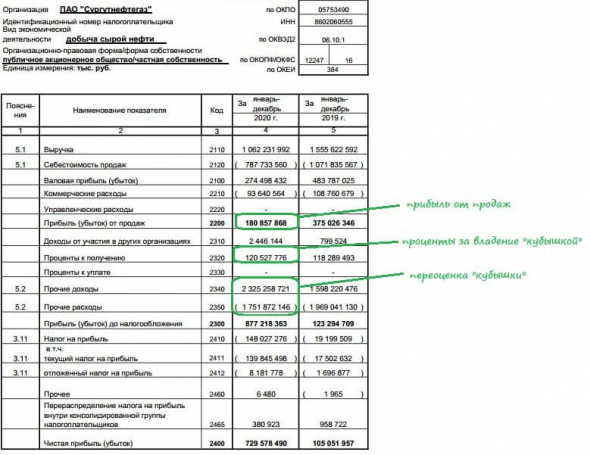

Первое, что нас интересует в отчете, это чистая прибыль, которая составила 729,58 млрд. руб против 105 млрд. руб годом ранее.

Давайте сразу прикинем по нашей формуле дивиденды за 2020 год:

Д = 729,58 / 108,5 = 6,72 руб.

Курс доллара на 31 декабря 2020г. составил 74 рубля, размер кубышки по данным отчетности составляет 3,57 трлн. рублей, что эквивалентно $48,2 млрд. Давайте грубо прикинем среднюю ставку, под которую СНГ вложил эти средства:

120,53 (проценты)/ 3 567 (кубышка) * 100% = 3,4%

Весьма неплохо для бакса в текущих условиях. Внутри кубышки, конечно, не только вклады в USD, есть и другие валюты, но есть и свободный кэш, поэтому, расчет более-менее справедливый.

Процентная доходность по вкладам у компании потихоньку растет, по итогам 2020 года составила около 120 млрд. руб (118 млрд. руб в 2019 году, 106 млрд. руб. в 2018 году). К слову, только процентная доходность за 2020 год дает 1,11 рубля дивидендов на преф.

( Читать дальше )

- комментировать

- 4.6К | ★11

- Комментарии ( 19 )

Можно ли вывести АКТИВЫ с ИИС (тип А) на обычный брокерский счет и получить ЛДВ (брокер Сбербанк)?

- 05 апреля 2021, 22:05

- |

1. Можно ли вывести активы (акции, облигации, ЕТФ) с ИИС при его закрытии на обычный брокерский счет (далее — ОБС)?

— Да, можно. Но за каждого эмитента будет взиматься депозитарная комиссия (около 500 руб., если перевод на ОБС в этом же банке).

2. Можно ли закрыть ИИС без похода в офис?

— Да, закрыть ИИС можно по телефону, если на ИИС только денежные средства. В случае, если необходимо вывести не только деньги, но и активы, то только через офис.

3. Сколько по времени идет процедура закрытия ИИС?

— Не более 5 рабочих дней.

4. В случае перевода активов с ИИС на ОБС, датой покупки актива будет являться дата первоначальной покупки или дата перевода на ОБС?

— Дата первоначальной покупки.

5. Можно ли вывести активы с ИИС (тип А) на ОБС и получить льготу долгосрочного владения (ЛДВ)?

( Читать дальше )

"Танцы с бубнами" с 3-НДФЛ или почему в ЛК налоговой "кривые" справки о доходах от брокеров

- 05 апреля 2021, 17:22

- |

Что делать? Просто складывать вычеты и помещать их в один. Например, сумму 201 и 222 помещать под кодом 201, сумму 205 (сальдирование ЦБ и ПФИ на ЦБ и фондовые индексы) и 206 помещать на 201 (+222) или 206, выбрав тот из них, который в справке 2-НДФЛ не равен доходу по кодам 1530 и 1532, соответственно, сумму 206 и 209 (сальдирование ПФИ на ЦБ и фондовые индексы с ПФИ не на ЦБ) помещать на 206 или 207, выбрав тот из них, который в справке 2-НДФЛ не равен доходу по кодам 1532 и 1535, соответственно. Именно так эти коды расположены друг под другом в справке 2-НДФЛ.

Теперь понятно почему справки 2-НДФЛ от брокеров — неверные. Бухгалтерия то ведет вычеты по разным кодам, а налоговая для каждого дохода принимает лишь один из.

Поэтому в одной справке от брокера в ЛК налоговой у меня нет вычетов 201 и 209, в другой 222 и 205, и только третья справка, где один код вычета — 201, верная.

( Читать дальше )

- комментировать

- 10.6К |

- Комментарии ( 62 )

Сургутнефтегаз: годовая отчётность опубликована, можно и дивиденды посчитать

- 03 апреля 2021, 10:02

- |

🧮 Ну вот мы и дождались бухгалтерской отчётности Сургутнефтегаза по РСБУ за 2020 год, которую компания опубликовала в пятницу вечером. Предлагаю пробежаться по основным моментам, а в конце поста посчитать наши любимые дивиденды, которые благодаря чёткой и понятной див.политике легко просчитываются по префам с большой точностью.

🦠 Итак, выручка Сургута по итогам минувшего года снизилась почти наполовину – до 1,06 трлн рублей, что было весьма ожидаемым на фоне всех проблем, с которыми столкнулась в ковидном 2020 году вся мировая нефтяная отрасль, и снижению добычи в рамках соглашения ОПЕК+.

❓Но разве падение выручки способно помешать Сургутнефтегазу показать в итоге сильные финансовые результаты, когда курс доллара растёт с 61,91 руб. на момент 31 декабря 2019 года до 73,88 руб. к концу 2020 года? Конечно же нет!

( Читать дальше )

"Парковка" денег через VTBM

- 02 апреля 2021, 12:49

- |

С недавних пор использую биржевой пай VTBM как альтернативу краткосрочным ОФЗ в ситуациях, когда необходимо «пересидеть» рынок, вложив куда-то свободные рубли. Как, например, сейчас, когда большинство акций дорогие, по моим понятиям.

Период «пересидки» может быть довольно долгим, для меня это не принципиально. Для доходных инвестиций и спекуляций данный инструмент не подойдет.

Специфика VTBM состоит в том, что управляющая компания размещает привлеченные средства через обратное РЕПО, то есть отдает деньги под процент под залог ценных бумаг, причем делает это, как правило, через Центрального контрагента на Мосбирже (жаль, что физики не могут этого делать самостоятельно).

Отсюда следуют минимум три преимущества VTBM перед облигациями: 1) положительное приращение стоимости пая независимо от ситуации на рынке, 2) ускорение роста доходности в условиях роста рыночных ставок и 3) практически нулевой риск невозврата средств и процентов.

Для облигаций первый пункт нарушается в случае шухера на рынке, а рост рыночных ставок и вовсе дает снижение их доходности. Причем рост ставок и шухер на рублевом рынке обычно приходят вдвоем. Третий пункт зависит от эмитента, для ОФЗ и госкомпаний можно считать, что он выполняется, для субфедералов уже не всегда.

( Читать дальше )

Что такое облигации с плавающим купоном, и когда они выгодны

- 02 апреля 2021, 07:01

- |

Совокупный объем корпоративных выпусков с плавающей ставкой по состоянию на март 2021 г. составляет около 30% от общего объема корпоративных выпусков. Сейчас, когда геополитика и риск обвала рубля снова выходят на передний план, интерес к этому финансовому инструменту может существенно возрасти.

Облигации с плавающей ставкой или флоатеры (англ. floaters) — это такие облигации, купон по которым не фиксирован, а изменяется вместе с каким-либо внешним показателем: инфляцией, ключевой ставкой или иным индикатором, который еще называют базовой или референсной ставкой.

В большинстве случаев купон по флоатеру рассчитывается, как сумма базовой ставки и фиксированной премии. Например, купон по облигации «Трейд Менеджмента» серии БО-ПО1 равен ключевой ставке за 7 рабочих дней до начала купонного период плюс 6,5%. Во II квартале 2020г., когда ключевая ставка была 5,5%, по облигации платился купон 12,5%. В начале 2021 г., когда ставка была 4,25%, по облигации платился купон в размере 10,75%.

Базовой ставкой не обязательно должна быть именно ключевая ставка ЦБ. Это может быть индекс потребительских цен (ИПЦ), характеризующий инфляцию, ставки межбанковского рынка RUONIA, MOSPRIME или MIACR, а также другие индикаторы, на которые считает нужным ориентироваться эмитент. На зарубежных рынках облигаций, к примеру, очень часто используется ставка лондонского межбанковского рынка LIBOR.

( Читать дальше )

ИИС Уточнение пиф Арсагеры опередил индекс

- 01 апреля 2021, 19:03

- |

В недавнем своем топике о портфеле ИИС я написал о том, что продал паи ПИФа Арсагеры «акции 6.4», потому что они проиграли индексу Мосбиржи. Сегодня мне позвонил представитель УК Арсагеры и мы выяснили, что я покупал паи двумя платежами в разные сроки, поэтому доходность нужно считать по-другому. Что ж, я честный человек и признаю свою ошибку в расчетах.

( Читать дальше )

Декларация 3-НДФЛ (вычет по ИИС тип А и налоги по дивам акций США)

- 01 апреля 2021, 17:17

- |

Приветствую, друзья!

В январе мы с вами в режиме онлайн заполняли и подавали декларацию 3-НДФЛ (запись). Это была моя первая декларация, где помимо вычета по ИИС тип А указывал данные по налогам от иностранных компаний и депозитарных расписок (АДР и ГДР).

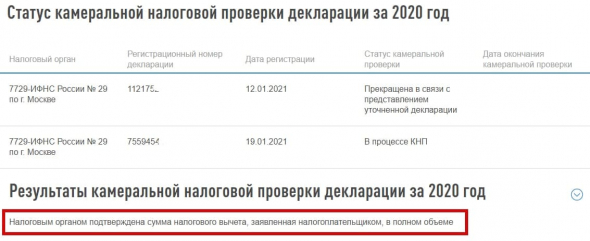

Сегодня получил ответ от налоговой, что декларация успешно прошла камеральную проверку. Значит, все наши расчеты были верными и подтверждающие документы удовлетворили проверяющих. По дивидендам Эталон я прикладывал просто ежемесячный отчет брокера и его оказалось достаточно.

В ЛК написан статус «в процессе КНП», но здесь пока не успели обновиться данные. Внизу указан результат проведенной камеральной проверки.

В ближайшее время планирую сделать подробное видео по заполнению 3-НДФЛ на получение вычета по ИИС тип А. Если интересно, ставьте 👍.

Следить за всеми моими обзорами можете здесь: Telegram,

( Читать дальше )

Лукойл - конервативная идея с низкой базой 2020 года

- 31 марта 2021, 20:17

- |

Когда мне на стол попадает отчет компании Лукойл, я испытываю внутреннюю уверенность в перспективах компании и ее финансовой устойчивости. Откровенно, Лукойл мой любимый нефтяник. 2020 год выдался тяжелым для всех компаний сектора. Давайте же изучим отчет МСФО за 2020 год и посмотрим, не разочарует ли компания меня и в этот раз.

Выручка компании за 2020 год ожидаемо снизилась. Падение составило 28,1% до 5,6 трлн рублей. Нарушение цепочек поставок во 2 и 3 кварталах, вкупе с падением спроса и цен на углеводороды, ударили по динамике результатов. Не спас рост выручки в четвертом квартале на 5,1%, но отставание немного сократилось.

Падение цен на нефть позволило сократить затраты на приобретение нефти, газа и продуктов ее переработки. Операционные расходы также снизились на 3,9%, отражая способность компании устойчиво проходить кризисные периоды. Административные расходы остались на уровне прошлого года.

Как и всем экспортерам Лукойлу идет на пользу девальвация национальной валюты. Но тут нужно учесть, что и долг, номинированный в долларах также сокращает маржу. Убыток от курсовых разниц составил 26,1 млрд рублей, против прибыли годом ранее.

А вот что меня расстроило, так это убыток от обесценения активов. Компания не расшифровывает данную статью расходов. Предположу, что пандемия ударила по оценке некоторых активов в виде совместных предприятий. Как итог, чистая прибыль Лукойла за 2020 год рухнула в 40 раз до 16,6 млрд рублей, но осталась на положительной территории.

Благодаря понятной дивидендной политики мы можем прикинуть ориентир по дивидендам, который составляет 213 рублей или 3,4% по текущим. Лукойл еще может удивить, направив на выплаты дополнительную сумму. Все таки руководство не захочет терять статус дивидендного российского аристократа, но данный сценарий маловероятен.

Подводя итог, хочется сказать, что отчет меня слегка смутил. Особенно переоценка активов на 114,7 млрд рублей. Пандемия больно ударила по результатам. Единственным полюсом в 2021 году будет низкая база прошлого года. Уже в первом квартале мы увидим рост показателей, но говорить о взрывном росте котировок пока не следует. Выход из сложившейся ситуации потребует от руководства поиска дополнительных стимулов, но найти их будет проблематично. Считаю, что пока расти далее акциям будет сложно. Лукойл переходит в разряд консервативных идей, на реализацию которых может уйти от 2-х лет.

*Не является индивидуальной инвестиционной рекомендацией

Подписывайтесь на мой Telegram-канал

( Читать дальше )

Чем больше горизонт инвестирования, тем меньше вероятность потерять деньги

- 31 марта 2021, 11:09

- |

Наткнулся на исследование американского рынка акции за длительный период в 147 лет, которое наглядно показывает положительный эффект долгосрочных инвестиций.

Аналитики сделали обзор рынка акций с 1872 по 2018 год и подсчитали какая была бы реальная доходность инвестиций в акции на разных периодах вложений: 1 год, 5, 10 и 20 лет. С учетом реинвестирования и поправки на инфляцию.

Общие выводы:

👉 Чем меньше период инвестирования тем выше шанс словить как большую доходность, так и большую просадку.

👉 С увеличением срока инвестирования уменьшается количество периодов с отрицательной доходностью, то есть вероятность уйти в минус становится меньше.

👉 Например, при инвестирования на срок в 1 год можно было как заработать 53%, так и потерять 37%.

👉 При инвестировании на срок в 20 лет не было ни одного периода с отрицательной среднегодовой доходностью. Минимальный результат для одного из 20-летних периодов 0,5% годовых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал