Избранное трейдера sam

НКНХ: асимметрия восприятия информации о дивидендах

- 28 апреля 2020, 11:33

- |

Теория эффективного рынка утверждает, что информация мгновенно распространяется среди ее потребителей и все участники действуют с учетом полученной информации, т.е. информация на момент принятия торгового решения — в цене

Сегодняшний случай с «дивидендным гэпом» в НКНХ наглядно опровергает эту теорию.

Несмотря на отмену ГОСА и размещения информации об этом на сайте эмитента многие учли ее неправильно

Не помогла даже просветительская работа многих людей, в том числе и моя в блоге

http://forum.mfd.ru/blogs/posts/view/?id=198515

Коллега Юрий Алексеевич подтвердил мою мысль, что многие акционеры воспринимают дату 27-04-2020 как дату отсечки для получение годовых дивидендов в размере 9,07 руб. на акцию. Особенно в этом преуспели акционеры на ветке Тинькофф:). Отчасти это произошло из-за формулировок об отмене СД от 06.03. Решения мартовского СД были отменены частично, блок с информацией о дате 29.04.2020 как дате отсечки под дивиденды уцелел.

( Читать дальше )

- комментировать

- 5К | ★5

- Комментарии ( 15 )

Действует ли «трехлетняя льгота» на ИИС?

- 28 апреля 2020, 10:47

- |

В прошлом посте обсудили «трехлетнюю льготу» на владение ценными бумагами. Если инвестор держал купленные акции или облигации более трех лет, то может не платить 13% налог после их продажи. Неплохо, да?

Но есть нюансы. Вопрос оказался противоречивым в отношении владельцев Индивидуальных инвестиционных счетов. Практики наработано пока мало.

Итак, возможно ли получение «трехлетней льготы» владельцами ИИС?

«Однозначно, нет» — говорит нам налоговый кодекс (6 п. 2 ст. 219.1 НК РФ).

Но есть возможность обойти это ограничение — перевести активы с ИИС на обычный брокерский счет. Например, по истечение трех лет после открытия ИИС, когда становится возможным его закрыть при сохранении всех полученных ранее плюшек (налоговых вычетов за пополнение счета).

А что на практике? Поинтересуемся у брокеров.

Тинькофф Инвестиции

В боевом листке брокера, в Тинькофф-журнале,

( Читать дальше )

- комментировать

- 17.7К |

- Комментарии ( 28 )

Навальный хочет начать писать торгового робота.

- 26 апреля 2020, 21:46

- |

Просит совета с чего начать.

Есть ли кто пишет на Python для Тинькофф?

Цитата оригинала:

Внимание, нужна помощь зала.

По образовательно-технологическому вопросу.

Мы тут с Захаром смотрели фильм Юрий Дудь о Кремниевой долине. Как и все. Фильм отличный.

Там есть момент, где один из героев — Андрей Дороничев (Andrey Doronichev) рассказывает, что учит своего сына инвестициям и купил ему пару акций гугла, чтоб тот мог следить за изменением стоимости своего пакета.

И тут мы вспомнили, что когда я объяснял Захару, что такое акции и чем они отличаются от облигаций, я обещал ему купить акцию компании, производящей его любимые видеоигры.

Это оказалось легко и мы быстро купили 1 акцию компании, владеющей Rockstar и 1 акцию Blizzard.

Но дальше у ребенка, глядящего на биржевой график, возникает закономерный вопрос: а можно ли сделать так, чтобы покупать всегда вот на этой впадине, а продавать всегда на пике. И повторять это раз в неделю. Так ведь, наверное, больше заработаешь. Особенно, если робота настроить.

( Читать дальше )

Использование метода Монте-Карло для создания портфеля

- 26 апреля 2020, 14:17

- |

Начинающие (да и не только) инвесторы часто задаются вопросом о том, как отобрать для себя идеальное соотношение активов входящих в портфель. Часто (или не очень, но знаю про двух точно) у некоторых брокеров эту функцию выполняет торговый робот. Но заложенные в них алгоритмы не раскрываются.

В этом посте будет рассмотрено то, как оптимизировать портфель при помощи Python и симуляции Монте Карло. Под оптимизацией портфеля понимается такое соотношение весов, которое будет удовлетворять одному из условий:

- Портфель с минимальным уровнем риском при желаемой доходности;

- Портфель с максимальной доходностью при установленном риске;

- Портфель с максимальным значением доходности

Для расчета возьмем девять акций, которые рекомендовал торговый робот одного из брокеров на начало января 2020 года и так же он устанавливал по ним оптимальные веса в портфеле: 'ATVI','BA','CNP','CMA', 'STZ','GPN','MPC','NEM' и 'PKI'. Для анализа будет взяты данные по акциям за последние три года.

#Загружаем библиотеки import pandas as pd import yfinance as yf import numpy as np import matplotlib.pyplot as plt # Получаем данные по акциям ticker = ['ATVI','BA','CNP','CMA', 'STZ','GPN','MPC','NEM', 'PKI'] stock = yf.download(ticker,'2017-01-01', '2019-01-31')

( Читать дальше )

Аэрофлот пикирующий...

- 25 апреля 2020, 09:29

- |

Первое с чего начну это дата, когда Россия ограничила авиасообщение со всем миром — 23 марта 2020 года.

Согласно операционному отчету Аэрофлота за 1 квартал 2019 года убыток составил 15,7 млрд или 51,2%. Но пассажиропоток вырос на +16,2%, а пассажирооборот на +16,7%. Таким образом, рост ключевых показателей в 2019 году не дал роста доходности. Теперь вернемся в итоги 1 квартала 2020 года. Согласно отчету Аэрофлота пассажиропоток упал на -12,3%, а пассажироборот на -13,4%. Тут мы должны вспомнить дату 23 марта.

У нас получается, что ограничение введено было в конце марта, т.е. показатели 1 квартала хоть как-тоо смогло это спасти.

Что я лично ожидаю от Аэрофлота?

1. Убытка за 1 квартал 2020 года в размере 25-35 млрд рублей. Почему? отчеты последних 3 лет за 1квартал говорят, что это самый худший квартал компании.

2. Убыток 2 квартала 2020 года превысит убыток 1 квартала 2020 года на 70-100%. Почему? Весь апрель самолеты стоят. В мае никто никуда не полетит. Банально нет денег, страх и ограничения. Во втором квартале пассажиропоток и пассажироборот упадут на 60-70%. В итоге, предварительная оценка — это убыток за 6 месяцев в размере 70-90 млрд рублей, даже перенос лизинговых платежей и попытки бумажного сокрытия не дадут эффекта. Поэтому возможна отмена или задержка публикаций операционных результатов, что косвенно подтвердит худшие ожидания.

Тут вспоминаем про помощь авиакомпаниям от государства, разговор был про 23 млрд кажется. Доля Аэрофлота на рынке России 40-50%. Если он получит 50% от 23 млрд и не станет платить дивиденды, то размер средств составит около 15 млрд рублей (11,5 помощь и 3,5 млрд дивиденды), что в 5-6 раз меньше потенциального убытка.

Истории с Трансаэро и Ютайр детский лепет, в сравнении с тем что нас ждет по Аэрофлоту. Перед государством станет вопрос как спасти ключевого игрока?

Вариант 1. Кредитование под госгарантии.

Вариант 2. Докапитализация через допэмиссию.

Вариант 3. Сочетание 2 предыдущих.

( Читать дальше )

Качаем исторические данные с MOEX!

- 24 апреля 2020, 20:29

- |

import requests

import datetime

import pathlib

SECIDs = ["GAZP", "BANEP", "LKOH"]

DISK = "E"

for SECID in SECIDs:

from_date = "2020-05-04"

to_date = "2005-01-03"

while str(to_date) != from_date:

to_date = str(to_date)

to_date = to_date.split('-')

a = datetime.date(int(to_date[0]), int(to_date[1]), int(to_date[2]))

b = datetime.timedelta(days=140)

to_date = a + b

pathlib.Path("{}:/{}/{}".format(DISK, "Database_MOEX", SECID)).mkdir(parents=True, exist_ok=True)

filename = SECID + "_" + str(to_date) + ".csv"

with requests.get("http://iss.moex.com/iss/history/engines/stock/markets/shares/boards/tqbr/securities/{}.csv?date={}".format(SECID, to_date)) as response:

with open("{}:/Database_MOEX/{}/{}".format(DISK, SECID, filename), 'wb') as f:

for chunk in response.iter_content():

f.write(chunk)Для начала пройдемся по его плюсам и минусам. Самый главный минус, что этот парсер качает только определенный период, который уникален для каждой акции, судя по всему для увеличения этого периода надо кинуть бирже на лапу:), и то что информация предоставляется за день, теперь перейдем к плюсам: можно выкачивать историю за определенный период для нескольких инструментов сразу (их количество ограничивается лишь количеством инструментов на мосбиржи), есть возможность назначать диск для сохранения информации, быстрота выгрузки данных.( Читать дальше )

- комментировать

- 17.5К |

- Комментарии ( 41 )

Что сделают причиной кризиса в 2030-м году?

- 24 апреля 2020, 19:20

- |

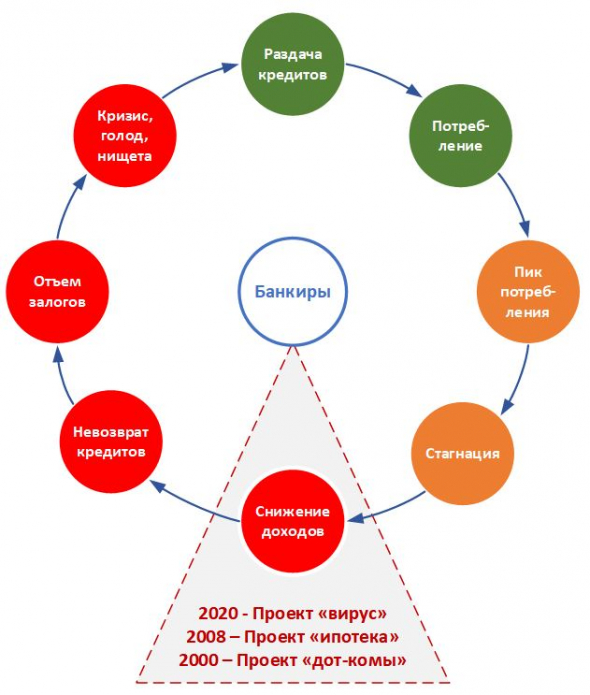

Людям нужен виновный в их проблемах. Поэтому, кризис должен иметь причину. Вирус — идеальный кандидат. Все его боятся и его хрен поймаешь. А банкиры остаются в стороне. Красота! Но....

Пройдет 10 лет и генератор прибыли Rothschild & K сделает полный оборот:

И снова понадобится нечто, виноватое в снижении доходов и начале кризиса. Что это будет?

Снова используют надежный инструмент — страх смерти? Да… вполне возможно…

Безработица в США уже 16% и это только начало..

- 24 апреля 2020, 10:51

- |

Давно заметил корреляцию первичных заявок по безработице, с количеством новых рабочих мест, причем отклонения от месяца, к месяцу, вообще не наблюдаться. На этом проведем маленькое исследование.

Как правило, отчеты на первоначальные обращения, (Initial Claims) не имеют хайпа, и не несут какую-то большую ценность, но с огромным всплеском в начале месяца, сегодня, можно понять, что эти темпы, будут сохранятся.

Теперь важные цифр. Сбор статистики за последние 4 месяца: было подано 23 миллиона новых заявок на пособие по безработице, а если мы возьмем сколько Экономика США создавала рабочих мест в месяц, то у нас выйдет, примерно 250-270 тыс новых рабочих мест, (средний показатель) а теперь вычтем число обратившихся за пособием, то мы получим цифру -22 мил. человек. Именно столько экономика США потеряла рабочих мест, от CoVID-19, и эти темпы: это только начало….

( Читать дальше )

Когда CASH IS NOT TRASH?

- 23 апреля 2020, 14:43

- |

Эта фраза заставила меня задуматься, а бывает ли время, когда кэш — не мусор.

Я не держу кэш в бондах, потому что мне не нравится доходность ОФЗ и валютный риск рубля.

ОФЗ в неадеквате, потому что ЦБ уверил всех в снижении ставки и инфляции <4%. Верите в инфляцию <4%, велкам ту ОФЗ.

Я не покупаю акции на кэш, потому что я ожидаю долговые проблемы у компаний, я ожидаю падение их прибылей.

Периодически с этой волатильностью на срочном рынке возникают интересные возможности для спекуляций. ГО на срочке высокое, поэтому приходится держать кэш свободным под спекуляции. У нормальных брокеров есть кросс-маржинование, можно брать короткие ОФЗ и под них открывать любые позы. Но эти позы сразу станут маржинальными, будешь получать 5% годовых по ОФЗ и платить брокеру 20% за маржиналку😀 если переносишь позы овернайт.

В условиях российского рынка, когда нерезы побегут отсюда, падать могут и бонды и акции одновременно. При этом будет расти валюта. Но валюта пока расти не будет, ибо спасибо ЦБ, который продает гигантские объемы валюты до сентября.

Таким образом, если не будет второго мегаудара (а это важная оговорка, потому что я не уверен), ЦБ своими продажами валюты как бы гарантирует на ближайшие 3-4 рублевую доходность в баксах.

➖➖➖➖➖➖➖➖➖➖➖➖➖➖➖➖➖➖➖

Окей, допустим мы укрылись в валюте.

А при каких условиях доллар не является треш?

👉 если на дворе дефляция 1️⃣

👉 если вы ждете что акции и облигации будут падать. Вероятно (я не уверен) это возможно при стагфляции. Когда падает экономика/прибыли и инфляция начинает ускоряться, что вызывает рост доходностей и падение облигаций 2️⃣

👉 если вы ждете в ближайшем будущем кризис ликвидности, который приведет к обвалу цен на все активы (март 2020 г.) 3️⃣

👉 если репатриация капитала или приток иностранных инвестиций в США приведет к росту курса доллара относительно других валют (вероятно, при этом нужна жесткая бюджетная дисциплина) 4️⃣

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал