Избранное трейдера Роман Давыдов

OptionFVV. Возрождение легенды

- 30 октября 2020, 16:56

- |

Предыдущая авторская сборка работает сейчас без синхронизации сделок.

Кому актуальна синхронизация — сборку прилагаю. Если каких-то картинок и ярлычков не будет хватать — возьмите из папки со старой сборкой и просто положите их в новую

Качать тут

Установки не требует. Распаковали, запустили экзешник, дальше все по инструкции. Если у Вас уже были стратегии и вы распаковываете дистрибутив поверх старого, переименуйте файл Transactions.txt и потом вручную придется снова перенести стратегии. С чистого файла стартуем новую сборку.

P.S. Донатим Виктору Фатееву, если душа требует.

UPD: Получаю вопросы относительно того, когда софт сможет торговать. Отвечу тут сразу всем: я не буду дорабатывать торговый модуль внутри программы, пока Виктор не выйдет на связь и не скажет, что он не против распространять софт бесплатно «как есть» и с торговыми возможностями.

- комментировать

- 3.7К | ★28

- Комментарии ( 52 )

Сложно. Нужно считать, читать! Про опционы на MOEX, как правильно рассчитать риск?

- 22 октября 2020, 12:25

- |

На счете есть 100 000 рублей, есть мнение, что индекс РТС в течении недели подрастет с текущих 114 000 до 118 500 — 120 000, для реализации идеи можно купить фьючерс, с ГО 23 941,71 за конракт, т.е. на выбранную сумму возможно купить 4 контракта.

С каждого шага цены равного 10 пунктам(с 114 000 до 114 010) мы получим 15,35696 рублей или 1535,696 рублей за движение в 1000 пунктов.

Соответственно риск 23 941.71/1535,696 = 15 590 пунктов (+--13,67%) удваивает или обнуляет счет, т.е. покупка 1 фьючерса при текущем ГО составит плечо х7.3 на капитал.

Из расчетов выше, можно рассчитать риск, если купить 4 контракта на 95766,84 рублей при счете в 100 000 рублей, получим риск х7, снижая до 2 контрактов х3.5 (+-27,34% движения индекса), 1 контракт х1.75 (+-54,68%).

Иными словами, при покупке 1 контракта фьючерса РТС и капиталом 100 т.р. мы получим коэффициент роста ил падения умножены на х1.75, потерять или удвоить капитал удастся в случае движения цены фьючера на 54.68%(что крайне мало вероятно в периоде 3х месячного периода жизни фьючерса).

( Читать дальше )

Как я построил свою пассивную стратегию.

- 17 октября 2020, 09:45

- |

Так случилось, что до 2012 года я «обнулился» по причинам, не связанным с фондовым рынком. В 2012 пришлось возобновить накопления с нуля, что было поздновато – исполнилось 40. Поэтому риск принимаю несколько избыточный. Большая часть накоплений в ценных бумагах.

Отдаю себе отчет, что управление осуществлялось на растущем рынке. Поэтому высокими результатами (а я оцениваю результаты, как высокие) я обязан именно этому фактору. Изначально думал отложить публикацию до кризиса, чтобы отразить преодоление оного. Но кризис все не наступает. В то же время надеюсь получить пару разумных комментариев для «подумать», а также 100 баллов от Мартынова, чтобы получить возможность ставить оценки другим постам на форуме.

За время управления портфелем понял важность сформулированной стратегии. Помогает защититься от неоправданных метаний. Очень важно, когда есть четко сформулированные идеи и расчеты, положенные в основу стратегии. Если хочется что-то поменять, надо сначала переформулировать положения стратегии. Чаще всего при спокойном размышлении необходимость вносить изменения отпадает.

( Читать дальше )

- комментировать

- 14.2К |

- Комментарии ( 82 )

Нужен ли кому-то опционный анализ на СЛ?

- 06 октября 2020, 10:44

- |

На сайте профитгейт, я довольно давно делаю обзоры основанные на анализе опционного рынка, здесь я их не делал, но вот вопрос может быть они кому-то будут интересны, поскольку «писателю» нужны «читатели», хотелось бы узнать есть ли те кому-то это нужно. Просьба проголосовать плюсиком.

А я коротко расскажу в чем логика обзоров и вы поймете нужно ли Вам это.

Расскажу на примере нефти.

Есть у нас значит базовый актив — фьючерс нефти, те кто им торгует или например акциями нефтяных компаний, ЕТФ и прочее, используют рынок опционов для хеджа своих позиций, тут все довольно просто. Если рынок верит в рост, то мы видим рост объемов и открытого интереса в путах, если в падение то мы видим рост объема в колах. Конечно эта логика имеет ряд довольно существенных упущений и мы никогда точно не узнаем, кто и зачем купил или продал тот или иной объем в опционах, однако исследования этого вопроса показывают, что как дополнительный сигнал для понимания фона рынка опционы отлично подходят.

( Читать дальше )

Плиточник - индикатор на графике цены, показывающий "плиты", большие объемы по позициям

- 22 сентября 2020, 08:37

- |

Вот так все выглядит на примере POGR-а от 21-го сентября.

С фьючерсами тоже должно работать.

Скачать бесплатно можно отсюда: https://кбс.онлайн/soft.html#as9

Инструкция по установке здесь: https://кбс.онлайн/note.html?id=16

Народ, кому надо — качайте сегодня, завтра сделаю платным.

Фундаментал по меди

- 09 сентября 2020, 13:03

- |

Для того, чтобы анализировать будущее того или иного рынка, необходимо начать с базовых позиций анализируемого актива и его свойств.

Медь как металл использовался в мире уже 10 тысяч лет назад. Из меди делали различные орудия, украшения и посуду. Кулон из меди, изготовленный около 8700 г. до нашей эры, был найден на севере современного Ирака.

Этот металл обширно используется в строительстве и производстве (При возведении кровель, фасадов, заборов и ограждений. А из-за бактерицидности металлической поверхности изделий из меди делают предметы для использования в больницах: двери, ручки, поручни, перила, посуду, а также при производстве кабельной продукции и проводов с невысоким сопротивлением и особенными магнитными свойствами).

Сегодня, основным способом применения меди является производство медной ленты (75% от всего производства), которая используется в приборостроении, электротехнике и радиоэлектронике, при изготовлении проводников и пр.

( Читать дальше )

Обучение с подкреплением. Торговая среда для агента.

- 07 сентября 2020, 20:02

- |

Продолжаем искать волшебную таблетку :). Так как самим думать не очень хочется, а технологии шагнули довольно далеко вперед и сделали возможным использование нейронных сетей совместно c алгоритмами обучения с подкреплением, решил я попробовать, что же может из этого получиться.

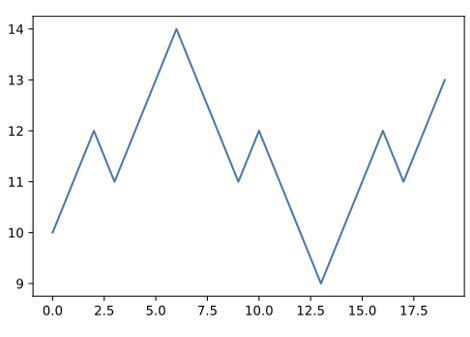

Я создал простенькую торговую среду, которая правда не содержит никаких реальных данных, а содержит всего лишь сгенерированны ряд по 20 значений.

Выглядят он так:

Все начинаеся с того, что агенту доступны певые 10 значений, и у нас есть всего 10 шагов, на которых мы должны получить максимальный результат.

Агенту так же доступны 4 действия: купить, продать, пропустить шаг и закрыть открытую позицию.

По большому счету, агент просто должен запомнить 10 точек и соответсвующие действия, дабы получить максимальную прибыль.

Далее, взяв простого DQN агента, и два разных варианта среды: одна содержит только один сгенрированный ряд, вторая содержит два:

( Читать дальше )

Регулировки вертикального спреда

- 24 августа 2020, 11:36

- |

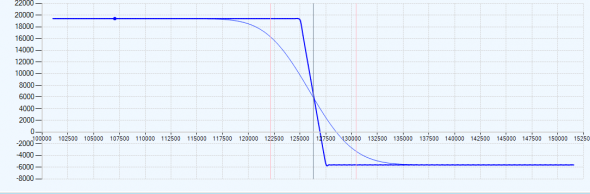

В своей опционной торговле я часто использую вертикальные спреды. Да и любая опционная конструкция состоит из определенного набора колл и пут спредов. В данной заметке я хочу показать свои способы регулировки построенных спредов. Примеры буду приводить на недельных опционах по РТС. Пример построенного недельного пут спреда на прошлой неделе:

Как мы видим прибыль на дату экспирации при цене ниже 125000 может достичь 19400 пунктов, а убыток при экспирации выше 127500 составляет 5600 пунктов. Проблема в том, что цена порой чуть ли не всю неделю может быть в прибыльной зоне, а на дату экспирации выйти в убыточную зону. Что согласитесь, достаточно обидно. Трейдер иногда попадая несколько раз в такую ситуацию, в следующий раз начинает слишком рано закрывать позицию и может не дополучить существенную прибыль. Соответственно сразу возникает мысль, какие корректировки позиции мы можем сделать, находясь в прибыльной зоне, чтобы уберечь свою позу от убытка, а по возможности сделать её постоянно прибыльной.

( Читать дальше )

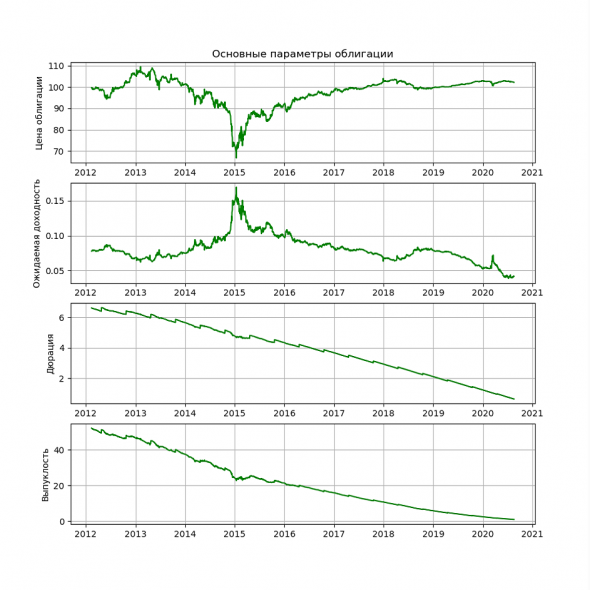

Калькулятор облигаций❗️ Часть 1

- 20 августа 2020, 12:35

- |

Продолжаю совершенствовать свою базу SQL и автоматизированные средства расчетов.

В июне я написал пост: "Автоматизация — ключ к успешному инвестированию. Python и SQL приходят на помощь❗️", где описал как и зачем я поднял собственный SQL сервер, и какие задачи он мне поможет решить.

Теперь у меня есть собственная база котировок по всем интересующим меня ценным бумагам.

Чтобы упростить себе жизнь в части расчетов параметров облигаций, следующим этапом развития данного направления, конечно, было желание написать свой калькулятор для оценки облигаций. Для этого в SQL базу пришлось добавить новые таблицы, с параметрами облигаций. С ними пришлось покопаться, потому-что не было понимания, какие именно графы мне понадобятся изначально. После нескольких вариациях я нашел оптимальное для себя решение.

( Читать дальше )

Чем меньше риск, тем больше доходность. Fact and fiction о риске и доходности на Московской бирже Vol 2. Коллекция простых и сложных бэктестов: от скользящих средних до нейронки

- 17 августа 2020, 16:48

- |

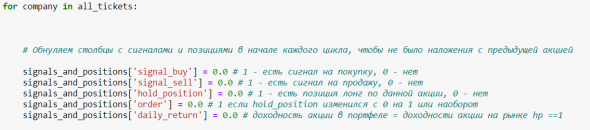

Привет, после небольшого перерыва возвращаемся к бэктестам. Добавим к простой трендовой стратегии на Мосбирже 4 варианта выхода из позиций с возрастающим уровнем сложности. Для первых двух стратегий особых навыков не требуется, третья требует парсинга Телеграма и для последней потребуется обученная нейронная сеть при разметке сообщений.

Это продолжение рассуждений о риске и доходности акций на Московской бирже: https://smart-lab.ru/blog/625771.php Основные выводы из первой части:

1) Увеличение риска (стандартного отклонения) приводит к снижению будущей доходности акций, а не наоборот;

2) Стратегия, выстроенная только на основе исторической волатильности, несамостоятельна и проигрывает индексу.

В этот раз возьмем за основу трендовую стратегию в самом простом виде – на пересечении 1-месячной и 3-х месячной скользящей средней. И будем снижать риск разными способами с целью поднять доходность, Шарп, сократить время боковиков и корреляцию с бенчмарком. Об эффективности трендовых стратегий в России можно почитать здесь https://smart-lab.ru/blog/611263.php на глобальных ETF здесь

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал